タワーマンションの固定資産税はいくら?1億円の物件を試算

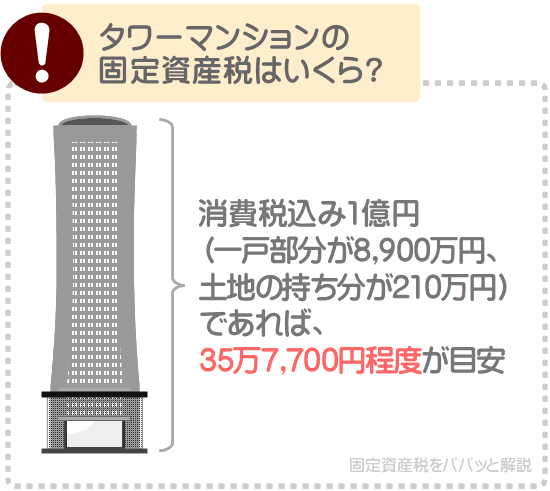

タワーマンションの固定資産税は物件や階層によって大きく異なりますが、消費税込み1億円の新築であれば、都市計画税と合わせて35万7,700円程度が税額の目安です。

ただし、その目安は軽減措置適用後の税額であり、6年目からは倍近くまで固定資産税が上がります。

固定資産税が高くなるタワーマンションや安くなるタワーマンションの特徴と、新築のタワーマンションの固定資産税をシミュレーションする方法をご紹介しましょう。

目次

- 1. タワーマンションの固定資産税とは?

- 1-1. タワーマンションの固定資産税の計算方法

- 1-2. タワーマンションは高層階ほど固定資産税が高い

- 1-3. タワーマンションは戸数が少ないほど固定資産税が高い

- 1-4. タワーマンションは設備が豪華なほど固定資産税が高い

- 1-5. 新築のタワーマンションは6年目から固定資産税が高くなる

- 1-6. タワーマンションは固定資産税が安いって本当?

- 2. 1億円のタワーマンションの固定資産税はいくら?シミュレーション方法

- 3. タワーマンションの固定資産税に関するメリットとデメリット

- 4. 制度の改正によりタワーマンションに相続税の節税効果は期待できない

タワーマンションの固定資産税とは?

冒頭でご紹介したとおり、タワーマンションの固定資産税は物件によって大きく異なりますが、消費税込み1億円の新築であれば、都市計画税と合わせて35万7,700円程度が税額の目安です。

そして、1億円のタワーマンションの固定資産税の詳細を解説する前に、タワーマンションの固定資産税を計算する方法や、固定資産税が高くなるタワーマンションの特徴などをご紹介しましょう。

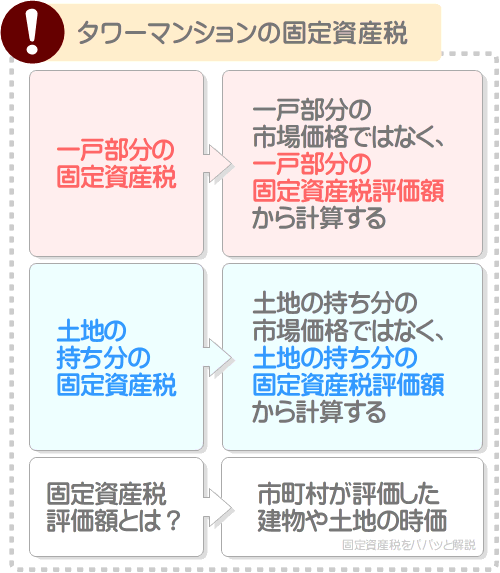

タワーマンションの固定資産税の計算方法

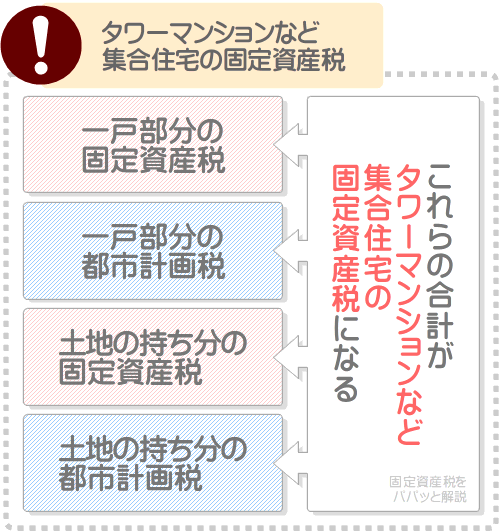

タワーマンションの固定資産税は、以下のように一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税を足し算しつつ計算します。

タワーマンションの固定資産税の計算方法

一戸部分の固定資産税+一戸部分の都市計画税+土地の持ち分の固定資産税+土地の持ち分の都市計画税=タワーマンションの固定資産税

上記の計算方法に含まれる「一戸部分」とは、タワーマンションを購入することにより所有することとなる一戸部分を指します。

また、「土地の持ち分」とは、タワーマンションを購入することにより所有することとなる敷地権(タワーマンションの敷地権とは、タワーマンションが建つ土地を利用する権利です)を指します。

タワーマンションの一戸を購入すると、一部例外を除き「一戸部分」と「土地の持ち分」を所有することとなり、それぞれに固定資産税や都市計画税が課されます。

それらの合計が、タワーマンションの固定資産税となります。

タワーマンションの一戸部分の固定資産税は、一棟全体の固定資産税が、所有する一戸部分の床面積の広さと階層の高さに応じて按分された額となります。

また、タワーマンションの一戸部分の都市計画税は、一棟全体の都市計画税が、所有する一戸部分の床面積の広さと階層の高さに応じて按分された額です。

一戸部分の固定資産税も都市計画税も、床面積が広い高階層に位置する戸を所有するほど按分される税額が多くなり、タワーマンションの一戸部分の固定資産税、および都市計画税の計算方法は以下のようになります。

タワーマンションの一戸部分の固定資産税の計算方法

一棟全体の固定資産税×(所有する専有部分の床面積×階層別専有床面積補正率)/タワーマンションの専有部分の床面積の合計)=一戸部分の固定資産税

タワーマンションの一戸部分の都市計画税の計算方法

一棟全体の都市計画税×(所有する専有部分の床面積×階層別専有床面積補正率)/タワーマンションの専有部分の面積の合計)=一戸部分の都市計画税

式に含まれる「所有する専有部分の床面積」とは、所有する一戸部分の床面積を指します。

また、式に含まれる「タワーマンションの専有部分の床面積の合計」とは、そのタワーマンションの各戸内の床面積の合計を指します。

さらに、式に含まれる「階層別専有床面積補正率」とは、高層階は固定資産税や都市計画税を高く、低層階は固定資産税や都市計画税を低く調整するための率です。

階層別専有床面積補正率は「(階層-1)×0.25641+100」と計算し、1階であれば100%、10階であれば102.3077%、20階は104.8718%、30階は107.4359%、40階は110%、50階は112.5641%となります。

タワーマンションの階層別専有床面積補正率の早見表

| 階層 | 階層別専有床面積補正率 |

|---|---|

| 1 | 100% |

| 10 | 102.3077% |

| 20 | 104.8718% |

| 30 | 107.4359% |

| 40 | 110% |

| 50 | 112.5641% |

一方、タワーマンションの土地の持ち分の固定資産税は、タワーマンションが建つ土地全体の固定資産税が、所有する一戸部分の床面積の広さに応じて按分された額となります。

また、タワーマンションの土地の持ち分の都市計画税は、タワーマンションが建つ土地全体の都市計画税が、所有する一戸部分の床面積の広さに応じて按分された額です。

按分される税額は、床面積が広い戸を所有するほど多くなり、タワーマンションの土地の持ち分の固定資産税、および都市計画税を計算する方法は以下のとおりです。

タワーマンションの土地の持ち分の固定資産税の計算方法

タワーマンションが建つ土地全体の固定資産税×(所有する専有部分の床面積/タワーマンションの専有部分の床面積の合計)=土地の持ち分固定資産税

タワーマンションの土地の持ち分の都市計画税の計算方法

タワーマンションが建つ土地全体の都市計画税×(所有する専有部分の床面積/タワーマンションの専有部分の床面積の合計)=土地の持ち分の都市計画税

タワーマンションは高層階ほど固定資産税が高い

平成30年1月1日以降に新築されたタワーマンションは、高い階層に位置する戸を所有するほど一戸部分の固定資産税と都市計画税が高くなります。

これは、タワーマンション特有の税制度であり、一般的なマンションには適用されません。

たとえば、全ての戸の床面積が50㎡である一般的なマンションがあったとしましょう。

であれば、その一般的なマンションは、階層を問わず全ての一戸部分の固定資産税と都市計画税は同額となります。

一方、タワーマンションは、上層階に位置する戸を所有するほど固定資産税や都市計画税が高くなるように調整されます。

具体的には、1階の一戸部分の固定資産税と都市計画税の合計を100%とすると10階は102.3077%、20階は104.8718%、30階は107.4359%、40階は110%、50階は112.5641%になります。

税額にすれば、1階の一戸部分の固定資産税と都市計画税の合計が40万円であれば10階は40万9,230円程度、20階は41万9,487円程度、30階は42万9,743円程度、40階は44万円程度、50階は45万256円程度まで高くなります。

タワーマンションの階層による一戸部分の固定資産税の違い

| 階層 | 割合 | 税額の目安 |

|---|---|---|

| 1階 | 100% | 40万円 |

| 10階 | 102.3077% | 40万9,230円程度 |

| 20階 | 104.8718% | 41万9,487円程度 |

| 30階 | 107.4359% | 42万9,743円程度 |

| 40階 | 110% | 44万程度 |

| 50階 | 112.5641% | 45万256円程度 |

なお、平成29年4月1日より前に売買契約が結ばれたタワーマンションは、高層階ほど固定資産税や都市計画税が高くなることはないため留意してください。

このように高層階ほど固定資産税や都市計画税が高くなるのは、平成29年度に行われた地方税法の改正によるものです。

平成29年度までは、タワーマンションも一般的なマンションも一戸部分の固定資産税や都市計画税を計算する方法が同じであり、床面積が同じ戸を所有するのであれば、階層を問わず税額は変わりませんでした。

しかし、それは固定資産税の仕組みに反します。

固定資産税や都市計画税は、対象となる資産の時価を基に税額を計算するという仕組みがあり、時価が高い資産を所有するほど税額は高くなります。

タワーマンションは高層階ほど高く売買されますが、これは、高層階ほど時価が高いことを意味します。

すなわち、タワーマンションは高層階ほど固定資産税が高くあるべきですが、それが法改正により本来あるべき課税方法に見直されたというわけです。

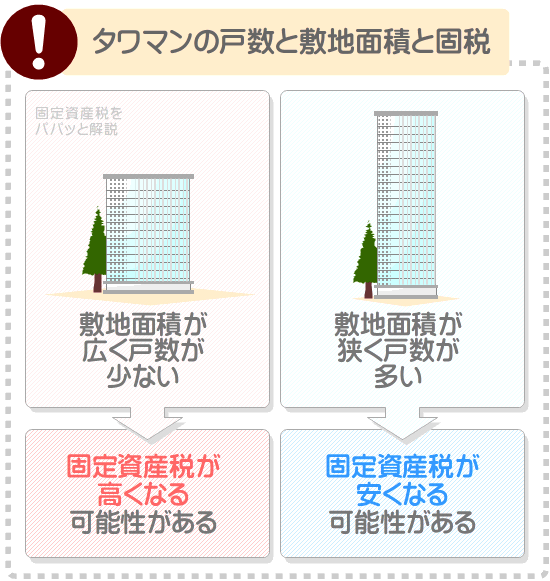

タワーマンションは戸数が少ないほど固定資産税が高い

タワーマンションは、戸数が少ないほど一戸部分の固定資産税や都市計画税が高くなる傾向があります。

タワーマンションを含め、マンションの一戸部分の固定資産税と都市計画税は、まずは1棟全体の税額が計算され、その額が各戸の所有者に割り振られます。

よって、戸数が少ないタワーマンションは、各戸の所有者に割り振られる税額が多くなり、一戸部分の固定資産税や都市計画税が高くなりがちです。

戸数が少ないことにより税額が高くなるのは、土地の持ち分の固定資産税や都市計画税も変わりません。

タワーマンションを含め、マンションの土地の持ち分の固定資産税や都市計画税は、まずはそのマンションが建つ土地全体の税額が計算され、その額が各戸の所有者に割り振られます。

したがって、戸数が少ないタワーマンションは、各戸の所有者に割り振られる税額が多くなり、土地の持ち分の固定資産税や都市計画税も高くなりがちです。

マンションが建つ土地全体の固定資産税や都市計画税は、敷地面積が広いほど高くなる傾向があるため、面積が広い土地に建つ戸数が少ないタワーマンションは、税額が特に高くなる可能性があるといえるでしょう。

たとえば、1,000平方メートルの土地に建つ戸数が1,000のタワーマンションより、2,000平方メートルの土地に建つ戸数が300のタワーマンションの方が土地の持ち分の固定資産税や都市計画税が高くなる可能性があるといった具合です。

タワーマンションの購入を希望しつつ固定資産税を安く抑えたい場合は、面積が狭い土地に建つ、戸数が多い物件を選ぶのが良いでしょう。

高価な設備があるタワーマンションは固定資産税が高い

高価な設備が設置されたタワーマンションは、固定資産税や都市計画税が高くなりがちです。

タワーマンションを含め、マンションの一戸部分の固定資産税や都市計画税は、まずは一棟全体の税額が計算され、その額が各戸の所有者に割り振られます。

これを理由に、一棟全体の固定資産税が高いタワーマンションは、各戸の所有者に割り振られる税額も多くなりますが、高価な設備が使用されたタワーマンションは一棟全体の固定資産税が高くなります。

固定資産税が高くなるタワーマンションの設備とは、免震装置や高速エレベーターなどです。

つまり、免震装置が設けられ、高速エレベーターが複数設置されたタワーマンションなどは、固定資産税が高い可能性があるというわけです。

タワーマンションに設置された免震装置

また、外壁材のグレードも一棟全体の固定資産税や都市計画税に影響を与えます。

たとえば、導入するために高額な費用を要するカーテンウォールの外壁材が使用されたタワーマンションは、外壁にかかる固定資産税や都市計画税が高くなると共に、一棟全体の固定資産税や都市計画税が高くなりがちです。

一棟全体の固定資産税や都市計画税が高くなれば、各戸の所有者に割り振られる税額も高くなります。

カーテンウォールの外壁材が使用されたタワーマンション

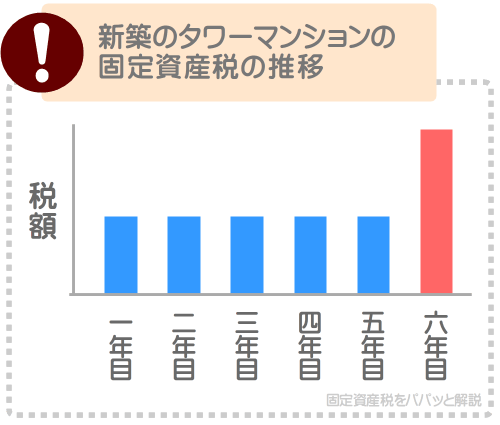

新築のタワーマンションは6年目から固定資産税が高くなる

戸内の床面積が50㎡以上250㎡程度以下の新築のタワーマンションを購入すれば、「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から5年(長期優良住宅に該当するタワーマンションは7年)にわたり、一戸部分の床面積の120㎡までの部分にかかる固定資産税が2分の1に減額されます。

これを理由に、同軽減措置の適用期間中である5年目までは納税が楽です。

しかし、同軽減措置の適用期間が完了した6年目は、一戸部分の固定資産税が本来の税額に戻り、5年目の2倍程度まで上がります。

たとえば、同軽減措置が適用されることにより5年目の一戸部分の固定資産税が30万円のタワーマンションがあったとしましょう。

であれば、6年目に一戸部分の固定資産税が60万円まで上がるといった具合です。

最近は建築費の高騰により建物の固定資産税が下がらなくなっているため、「固定資産税がぜんぜん下がらないと思っていたら、6年目に突如上がった!」と驚くことになるかもしれません。

なお、タワーマンションを含め、マンションの固定資産税は「一戸部分の固定資産税」「一戸部分の都市計画税」「土地の持ち分の固定資産税」「土地の持ち分の都市計画税」の合計です。

そして、「新築された住宅に対する固定資産税の減額」が適用されることにより固定資産税が減額されるのは、一戸部分の固定資産税のみとなっています。

タワーマンションは固定資産税が安いって本当?

ネットでは「タワーマンションは普通のマンションより固定資産税が安い」などといわれるようですが、その実態はどうでしょうか。

長らく固定資産税に関する記事を作成する私からすると、その答えは「なんともいえないが、安くはないと考えられる」となります。

タワーマンションの固定資産税が一般的なマンションより安いか検証するためには、タワーマンションの固定資産税と、一般的なマンションの固定資産税を比較しなければなりません。

しかし、タワーマンションや一般的なマンションの固定資産税に相場などはなく、マンションの固定資産税は物件によって大きく異なります。

相場がないものを比べることは困難です。

また、マンションを問わず建物の固定資産税は、物価水準が安定していれば築年数が経過すると共に徐々に下がります。

しかしながら、タワーマンションは築浅の物件が多いため、まだ固定資産税が下がっていないと考えられるでしょう。

よって、「タワーマンションは普通のマンションより固定資産税が安い?」という問いの答えは、先述のように「なんともいえないが、安くはないと考えられる」となります。

ちなみに、以下の特徴に該当するタワーマンションは、他のタワーマンションよりは固定資産税が安くなります。

固定資産税が安いタワーマンションの特徴

- 戸数が特に多いタワーマンション

- タワーマンションを含め、マンションの固定資産税は一棟全体の固定資産税が各戸の所有者に割り振られた額となります。

よって、戸数が特に多いタワーマンションは、各戸の所有者に割り振られる固定資産税が少なくなると共に税額が安くなります。

ただし、高価な設備が設置されるなどして、そもそも一棟全体の固定資産税が高いタワーマンションは、戸数が多くとも税額が安くなるとは限らないため注意してください。 - 他の戸より床面積が狭い戸

- タワーマンションを含め、マンションの固定資産税は一棟全体の固定資産税が各戸の所有者に割り振られた額となりますが、割り振られる税額は均等ではありません。

床面積が広い戸を所有するほど割り振られる税額が多くなります。

よって、他の戸より床面積が狭いタワーマンションの一戸は、そのタワーマンションの床面積が広い戸よりは固定資産税が安くなります。 - タワーマンションの低層階に位置する戸

- 平成30年1月1日以降に新築されたタワーマンションは、高層階は固定資産税が高く、低層階は固定資産税が安くなるように調整されます。

よって、平成30年1月1日以降に新築されたタワーマンションの低層階に位置する戸は、そのタワーマンションの高層階に位置する戸よりは固定資産税が安くなります。

ただし、低層階に位置する戸であっても、上層階に位置する戸より戸内の床面積が特に広ければ、固定資産税が安くなるとは限らないため注意してください。

1億円のタワーマンションの固定資産税はいくら?シミュレーション方法

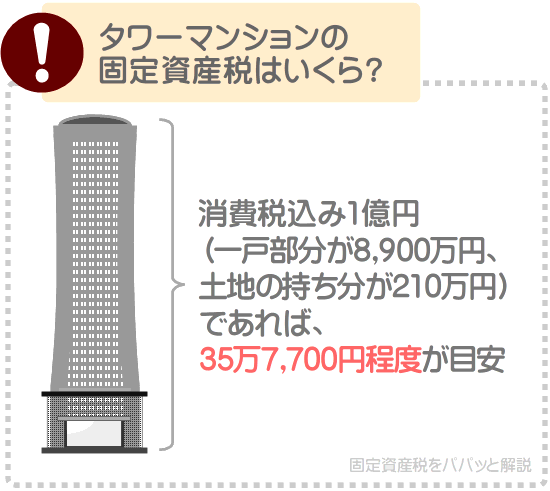

1億円で売りに出されている新築のタワーマンションの固定資産税は、一戸部分の販売価格が8,900万円、土地の持ち分の販売価格が210万円、消費税が890万円であれば、都市計画税と合わせて35万7,700円が税額の目安です。

ここからは、1億円のタワーマンションの固定資産税をシミュレーションする方法をご紹介しましょう。

なお、ご紹介する方法を用いれば、1億円に限らず様々な価格のタワーマンションの固定資産税をシミュレーションできますが、新築に限りシミュレーションすることが可能です。

また、ご紹介するのはあくまでシミュレーション方法であり、税額を正確に計算する方法ではないため留意してください。

タワーマンションは建築費や階層などによって固定資産税が大きく異なり、全ての物件の固定資産税を正確に計算することは難しく、ここではシミュレーション方法をご紹介します。

タワーマンションの一戸部分と土地の持ち分の販売価格を計算する

はじめに、1億円のタワーマンションの売り出し価格に占める、「一戸部分」の販売価格と「土地の持ち分」の販売価格を計算します。

一戸部分の販売価格は消費税額の10倍であり、消費税抜きの売り出し価格から一戸部分の販売価格を差し引いた額が土地の持ち分の販売価格となります。

たとえば、消費税込み1億円、うち消費税が890万円のタワーマンションであれば以下のように計算し、一戸部分の販売価格は8,900万円、土地の持ち分の販売価格は210万円です。

- 1億円(消費税込みの売り出し価格)-890万円(消費税額)=9,110万円(消費税抜きの売り出し価格)

- 890万円(消費税)×10=8,900万円(一戸部分の販売価格)

- 9,110万円(消費税抜きの売り出し価格)-8,900万円(一戸部分の販売価格)=210万円(土地の持ち分の販売価格)

タワーマンションは、地上権や借地権などである場合は除き、建物である「一戸部分」と、土地である「土地の持ち分(敷地権)」が一対で売りに出されています。

そして、1億円のタワーマンションの固定資産税をシミュレーションするためには、そのタワーマンションの売り出し価格に占める、一戸部分の販売価格と、土地の持ち分の販売価格を把握する必要があります。

1億円のタワーマンションを含め、新築の建物には10%の消費税が課されますが、土地には課されません。

したがって、消費税の10倍が建物である「一戸部分」の販売価格となり、消費税抜きの売り出し価格から、建物である「一戸部分」の販売価格を差し引いた額が、土地である「土地の持ち分」の販売価格となります。

タワーマンションの一戸部分と土地の持ち分の固定資産税評価額を想定する

1億円のタワーマンションの一戸部分と土地の持ち分の販売価格が計算できれば、それらの販売価格から、一戸部分と土地の持ち分の固定資産税評価額を想定します。

固定資産税評価額とは、市町村が評価した建物や土地の時価です。

1億円のタワーマンションを含め、建物や土地の固定資産税は市場価格や販売価格から計算するのではなく、市町村が評価した時価、すなわち固定資産税評価額を基に計算します。

したがって、1億円のタワーマンションの固定資産税をシミュレーションするためには、一戸部分と土地の持ち分の固定資産税評価額を想定しなければなりません。

まずは、一戸部分の販売価格から、一戸部分の固定資産税評価額を想定しましょう。

一戸部分の固定資産税評価額は、一戸部分の販売価格より大幅に低くなるのが通例ですが、低くなる程度はタワーマンションによって大きく異なり、全ての物件の固定資産税評価額を正確に想定することはできません。

よって、ここでは、一戸部分の販売価格の60%の60%を、一戸部分の固定資産税評価額と想定することとします。

たとえば、一戸部分の販売価格が8,900万円であれば以下のように計算し、3,528万円が固定資産税評価額になるといった具合です。

一戸部分の固定資産税評価額の想定例

8,900万円(一戸部分の販売価格)×60%×60%=3,204万円(一戸部分の固定資産税評価額)

つぎに、土地の持ち分の販売価格から、土地の持ち分の固定資産税評価額を想定しましょう。

土地の持ち分の固定資産税評価額は、土地の持ち分の販売価格より低くなるのが通例ですが、低くなる程度は物件によって大きく異なり、全ての1億円のタワーマンションの土地の持ち分の固定資産税評価額を正確に想定することは困難です。

よって、ここでは、土地の持ち分の販売価格の70%を、土地の持ち分の固定資産税評価額と想定します。

計算例を挙げると、土地の持ち分の販売価格が210万円であれば以下のように計算し、土地の持ち分の固定資産税評価額は147万円になるといった具合です。

土地の持ち分の固定資産税評価額の想定例

210万円(土地の持ち分の価格)×70%=147万円(土地の持ち分の固定資産税評価額)

ちなみに当サイト「固定資産税をパパッと解説」では、固定資産税評価額をわかりやすく簡単に解説する記事を公開中です。

固定資産税評価額がよくわからないという方がいらっしゃいましたら、ぜひご覧ください。

お役立ち記事

固定資産税評価額とは?わかりやすく解説(パパっとすぐわかる)

タワーマンションの一戸部分の固定資産税と都市計画税を計算する

先に想定した1億円のタワーマンションの一戸部分の固定資産税評価額を用いて、一戸部分の固定資産税と都市計画税を計算します。

計算方法は、以下のとおりです。

一戸部分の固定資産税の計算式

一戸部分の固定資産税評価額×固定資産税の税率(市町村によって異なるものの主に1.4%)=一戸部分の固定資産税

一戸部分の都市計画税の計算式

一戸部分の固定資産税評価額×都市計画税の税率(市町村によって異なるものの最高で0.3%)=一戸部分の都市計画税

たとえば、先に想定した一戸部分の固定資産税評価額が3,204万円であれば以下のように計算し、固定資産税は49万3,920円、都市計画税は10万5,840円です。

一戸部分の固定資産税の計算例

3,204万円(一戸部分の固定資産税評価額)×1.4%(固定資産税の税率)=44万8,560円

一戸部分の都市計画税の計算例

3,204万円(一戸部分の固定資産税評価額)×0.3%(都市計画税の税率)=9万6,120円

以上で1億円のタワーマンションの一戸部分の固定資産税と都市計画税が計算できました。

つづいて、一戸部分の軽減措置適用後の税額を計算しましょう。

タワーマンションの一戸部分の軽減措置適用後の固定資産税を計算する

固定資産税には「新築された住宅に対する固定資産税の減額」という軽減措置が設けられ、適用されれば、一定の期間にわたり建物の床面積の120㎡までの部分にかかる固定資産税が2分の1に減額されます。

同軽減措置は、1億円の新築のタワーマンションであれば、戸内の床面積が50㎡以上250㎡程度以下であれば適用されます。

よって、固定資産税をシミュレーションする1億円のタワーマンションの戸内の床面積が50㎡以上250㎡程度以下であれば、ここで軽減措置適用後の税額を計算しましょう。

具体的には、固定資産税をシミュレーションするタワーマンションの戸内の床面積が120㎡以下であれば、先に計算した一戸部分の固定資産税を2分の1とします。

戸内の床面積が120㎡を超えるのであれば、先に計算した一戸部分の固定資産税を戸内の床面積で除算して1㎡あたりの固定資産税を計算し、120㎡までの部分を2分の1としてください。

たとえば、先に計算した一戸部分の固定資産税が49万3,920円、その一戸部分の床面積が120㎡以下であれば以下のように計算し、軽減措置適用後の一戸部分の固定資産税は24万6,960円です。

計算例

49万3,920円(一戸部分の本来の固定資産税)÷2(軽減措置による減額)=24万6,960円(軽減措置適用後の一戸部分の固定資産税)

なお、「新築された住宅に対する固定資産税の減額」が適用されることにより税額が減額されるのは、一戸部分の固定資産税のみとなっています。

一戸部分の都市計画税、および土地の持ち分の固定資産税と都市計画税は減額されません。

また、同軽減措置が適用されることにより1億円の新築のタワーマンションの一戸部分の固定資産税が減額される期間は、長期優良住宅に該当するのであれば7年、該当しなければ5年です。

タワーマンションの土地の持ち分の固定資産税と都市計画税を計算する

一戸部分の固定資産税と都市計画税が計算できれば、土地の持ち分の固定資産税と都市計画税を計算します。

土地の持ち分の固定資産税と都市計画税は、先に想定した土地の持ち分の固定資産税評価額から計算します。

具体的な計算方法は、以下のとおりです。

土地の持ち分の固定資産税の計算式

(土地の持ち分の固定資産税評価額÷6)×固定資産税の税率(市町村によって異なるものの主に1.4%)=土地の持ち分の固定資産税

土地の持ち分の都市計画税の計算式

(土地の持ち分の固定資産税評価額÷3)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=土地の持ち分の都市計画税

たとえば、想定した土地の持ち分の固定資産税評価額が147万円であれば以下のように計算し、固定資産税は3,430円、都市計画税は1,470円です。

土地の持ち分の固定資産税の計算例

(土地の持ち分の固定資産税評価額である147万円÷6)×1.4%(固定資産税の税率)=3,430円

土地の持ち分の都市計画税の計算例

(土地の持ち分の固定資産税評価額である147万円÷3)×0.3%(都市計画税の税率)=1,470円

以上で1億円のタワーマンションの土地の持ち分の固定資産税と都市計画税が計算できました。

各固定資産税と都市計画税を合計してシミュレーションを完了する

これまでの計算で、1億円のタワーマンションの一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税が計算できました。

最後に、これまでに計算したそれらの税額を合計します。

その答えが、1億円で売りに出されている新築のタワーマンションの固定資産税をシミュレーションした結果です。

たとえば、一戸部分の固定資産税が24万6,960円、都市計画税が10万5,840円、土地の持ち分の固定資産税が3,430円、都市計画税が1,470円であれば以下のように計算し、35万7,700円がシミュレーション結果となります。

1億円のタワーマンションの固定資産税のシミュレーション結果

24万6,960円(軽減措置適用後の一戸部分の固定資産税)+10万5,840円(一戸部分の都市計画税)+3,430円(土地の持ち分の固定資産税)+1,470円(土地の持ち分の都市計画税)=35万7,700円

なお、タワーマンションはごく稀に、土地の持ち分を購入せずに定期借地権で借りることとなる物件があります。

定期借地権とは、50年などの限られた期間において、建物を所有するために他人の土地を利用する権利です。

定期借地権のタワーマンションを購入した場合は土地の持ち分は地代を払いつつ借りることとなり、所有権を得ることがなく固定資産税と都市計画税は課されません。

よって、定期借地権のタワーマンションの固定資産税をシミュレーションする場合は、土地の固定資産税と都市計画税の計算を省略してください。

また、私が運営するもう一つのサイト「誰でもわかる不動産売買」では、タワーマンションの不動産取得税がいくらになるか目安をご紹介する記事を公開中です。

不動産取得税とは、タワーマンションなどの不動産を取得した後に一度だけ課される税金であり、同記事では、1億円のタワーマンションの不動産取得税の目安もご紹介しています。ぜひご覧ください。

お役立ち記事

タワーマンションの不動産取得税はいくら?1億円の物件を試算

タワーマンションの固定資産税に関するメリットとデメリット

タワーマンションは、一般のマンションより土地の持ち分の固定資産税と都市計画税が安くなるというメリットがあります。

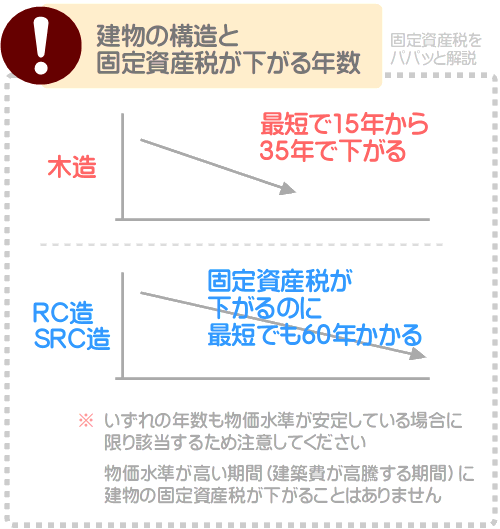

一方、タワーマンションは、一戸建てなどの木造家屋より一戸部分の固定資産税が高くて下がりにくいというデメリットもあります。

ここからは、タワーマンションの固定資産税に関するメリットとデメリットをご紹介しましょう。

タワーマンションの固定資産税に関するメリット

タワーマンションには、一般のマンションより土地の持ち分の固定資産税と都市計画税が安いというメリットがあります。

タワーマンションなど集合住宅の固定資産税は、一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税の合計です。

そして、タワーマンションなど集合住宅の土地の持ち分の固定資産税と都市計画税は、土地全体の固定資産税と都市計画税が各戸の所有者に割り振られた額となります。

タワーマンションは、一般のマンションより戸数が多く設けられています。

したがって、タワーマンションは各戸の所有者に割り振られる土地の持ち分の固定資産税と都市計画税が少額になり、土地の持ち分の固定資産税と都市計画税が安くなります。

ただし、そもそも土地全体の固定資産税と都市計画税が高い場合は、この限りではないため留意してください。

たとえば、土地全体の固定資産税と都市計画税の合計が1,000万円、戸数が500であれば「1,000万円÷200戸=2万円」と計算し、各戸の所有者に割り振られる土地の持ち分の固定資産税と都市計画税は、全戸の床面積が同じであれば2万円です。

一方、土地全体の固定資産税と都市計画税の合計が2,000万円、戸数が500であれば「2,000万円÷200戸=4万円」と計算し、各戸の所有者に割り振られる土地の持ち分の固定資産税と都市計画税は、全戸の床面積が同じであれば4万円となります。

このように、そもそも土地全体の固定資産税や都市計画税が高ければ、戸数が多くとも土地の持ち分の固定資産税と都市計画税は高くなります。

土地全体の固定資産税や都市計画税は、特に立地条件が良い、他のタワーマンションが建つ土地より広いなどすれば高くなります。

タワーマンションの固定資産税に関するデメリット

タワーマンションに限ることではありませんが、マンションは鉄筋コンクリート造のため建物(一戸部分)の固定資産税が木造より高くなるというデメリットがあります。

タワーマンションの一戸部分を含め、建物の固定資産税は、その建物の固定資産税評価額(市町村が評価したその建物の時価)を基に計算します。

鉄筋コンクリート造は木造より建築費が嵩むため、時価が高いとみなされると共に固定資産税評価額が高く評価される傾向があります。

固定資産税評価額が高く評価されれば、固定資産税評価額を基に計算する固定資産税も高くなります。

したがって、鉄筋コンクリート造であるタワーマンションの一戸部分の固定資産税や都市計画税は、木造の戸建てより税額が高くなるのが通例です。

また、鉄筋コンクリート造であるタワーマンションの一戸部分の固定資産税や都市計画税は、木造の戸建てより下がりにくいというデメリットもあります。

木造の固定資産税や都市計画税は、物価水準が安定していれば早ければ15年、遅くとも35年で新築時の25%程度まで下がります。

一方、鉄筋コンクリート造であるタワーマンションの一戸部分の固定資産税や都市計画税は、物価水準が安定していても新築時の25%程度まで下がるのに最短で60年を要します。

鉄筋コンクリート造であるタワーマンションの一戸部分の固定資産税や都市計画税が下がりにくいのは、鉄筋コンクリート造は木造より耐久性に優れるためです。

先述のとおり、建物の固定資産税や都市計画税は、その建物の固定資産税評価額(市町村が評価したその建物の時価)を基に計算しますが、鉄筋コンクリート造は木造より耐久性があるため時価が下がりにくいとみなされ、固定資産税評価額も下がりにくくなります。

固定資産税評価額が下がりにくくなれば、固定資産税評価額を基に計算するタワーマンションの一戸部分の固定資産税や都市計画税も下がりにくくなります。

制度の改正によりタワーマンションに相続税の節税効果は期待できない

以前、1億円など高価なタワーマンションは相続税を大きく節税する効果があり、相続税対策として購入されることがありましたが、現在は制度が改正され効果が期待できません。

相続税とは、財産を相続することにより課される税金であり、相続した財産の時価を基に税額を計算し、時価が高い財産を相続するほど税額が高くなります。

その財産の時価ですが、現金を相続したのであれば、額面通りとなります。

たとえば、1億円の現金を相続したのであれば、時価が1億円の財産を相続したこととなり、1億円分の相続税が課されます。

一方、タワーマンションを含め、建物である不動産を相続した場合は、その建物の固定資産税評価額(市町村が評価したその建物の時価)が相続した財産の時価となります。

建物の固定資産税評価額は市場価格より大幅に低くなるのが通例であり、タワーマンションの一戸部分の固定資産税評価額は、市場価格の50%程度以下などと評価されます。

つまり、1億円のタワーマンションを相続しても、時価が5,000万円程度以下の財産を相続したこととなり、課される相続税は5,000万円程度以下分で済むというわけです。

このスキームを利用して、多くの富裕層の方が1億円など高価なタワーマンションを購入しつつ親族に相続させ、相続税を節税していました。

しかし、令和5年9月に国税庁により新たなルールが設けられ、現在はこのスキームを使えなくなっています。

具体的には、市場価格と固定資産税評価額の乖離が大きいタワーマンションを相続した場合は、相続税が最高で1.8倍まで高くなるように調整されます。

この制度の改正により、タワーマンションに以前ほどの節税効果は期待できなくなりました。

改正後のタワーマンションの相続税を計算する方法の詳細は「国税庁:「居住用の区分所有財産」の評価が変わりました」にてご確認いただけます。

まとめ - 中古タワーマンションの固定資産税は不動産業者に問い合わせればわかる

固定資産税が高くなるタワーマンションや安くなるタワーマンションの特徴などご紹介しました。

タワーマンションは戸数が少なければ固定資産税が高く、戸数が多ければ固定資産税が安くなる可能性があります。

また、敷地面積が広い土地に建つ戸数が少ないタワーマンションは固定資産税が高く、敷地面積が狭い土地に建つ戸数が多いタワーマンションは固定資産税が安くなる可能性があります。

ただし、高価な設備が多く設置されるなどして、そもそも一棟全体の固定資産税が高いタワーマンションは、この限りではないため注意してください。

なお、本記事では、1億円で売りに出されている新築のタワーマンションの固定資産税をシミュレーションする方法もご紹介しましたが、中古住宅のタワーマンションであれば、その物件を取り扱う不動産業者に問い合わせることにより正確な税額を把握できます。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2025年12月

記事公開日:2022年5月

こちらの記事もオススメです