マンションの土地の固定資産税を計算する方法

マンションの一戸を購入すると、「家屋である一戸部分」と「マンションが建つ土地の一部」を所有することとなり、それぞれに固定資産税が課されます。

その「マンションが建つ土地の一部」の固定資産税を計算する方法ですが、市町村のホームページにも詳細が記されていません。

そこで、今回の「固定資産税をパパッと解説」では、マンションの一戸を購入することにより所有することとなる「マンションが建つ土地の一部」の固定資産税を計算する方法を解説しましょう。

なお、本記事ではこれ以降、「マンションが建つ土地の一部の固定資産税」を「マンションの土地の固定資産税」と略します。

目次

- 1. マンションの土地の固定資産税の計算方法

- 1-1. マンションの土地全体の固定資産税の計算方法

- 1-2. マンションの土地全体の固定資産税の調べ方

- 1-3. マンションの敷地権の割合の調べ方

- 2. マンションの土地の固定資産税評価額を計算する方法

- まとめ - マンションの土地の固定資産税は、地方税法により納付方法が規定

1. マンションの土地の固定資産税の計算方法

マンションの土地の固定資産税は、そのマンションが建つ土地全体の固定資産税に、パーセントに換算した敷地権の割合を掛け算しつつ計算した額です。

具体的な計算方法は、以下のようになります。

マンションの土地の固定資産税を計算する方法

マンションが建つ土地全体の固定資産税×パーセントに換算した敷地権の割合=固定資産税

上記の式には「敷地権の割合」という聞き慣れない言葉が含まれますが、ここはひとまず読み流してください。

世間一般に、マンションの一戸を購入すると、「家屋である一戸部分」と「マンションが建つ土地の一部」を所有することとなり、それぞれに固定資産税が課されるといわれます。

このいわれに間違いはありませんが、正確には「家屋である一戸部分」と「土地である敷地権の一部」を所有することとなり、それぞれに固定資産税が課されることとなります。

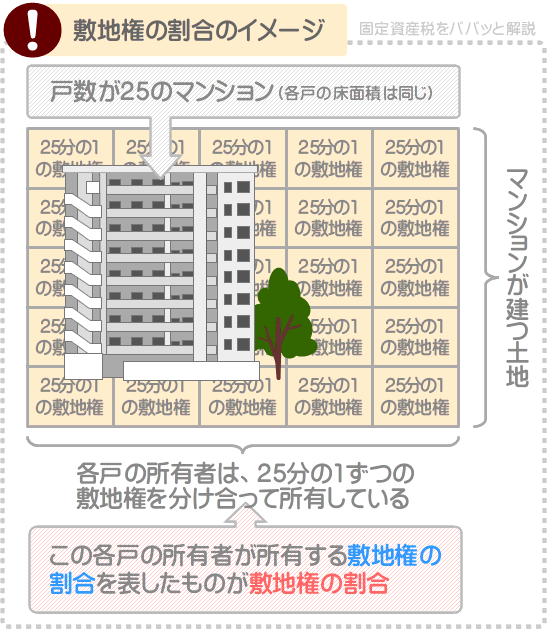

マンションの敷地権とは、そのマンションが建つ敷地を使用する権利であり、各戸の所有者が少しずつ分け合って所有しています。

たとえば、戸数が25のマンションがあったとしましょう。

そのマンションの各戸の床面積は同じです。

であれば、各戸の所有者は、25分の1ずつの敷地権を分け合って所有しています。

この25分の1という割合、すなわち所有する敷地権の割合が「敷地権の割合」です。

そのイメージをイラストでご紹介すると、以下のようになります。

そして、マンションの土地の固定資産税は、先述のように「マンションが建つ土地全体の固定資産税に、パーセントに換算した敷地権の割合を掛け算した額」となります。

マンションが建つ土地全体の固定資産税が50万円、敷地権の割合が25分の1(4%)であれば以下のように計算し、マンションの土地の固定資産税は2万円です。

マンションの土地の固定資産税の計算例

50万円(マンションが建つ土地全体の固定資産税)×4%(パーセントに換算した敷地権の割合)=2万円

以上でマンションの土地の固定資産税を計算する方法の解説の完了です。

しかし、この解説には、「マンションが建つ土地全体の固定資産税」の計算方法と調べ方、および、自らが所有する「敷地権の割合」の調べ方に関する説明が不足しています。

つづいて、「マンションが建つ土地全体の固定資産税」の計算方法と調べ方、自らが所有する「敷地権の割合」の調べ方をご説明しましょう。

1-1. マンションの土地全体の固定資産税の計算方法

マンションが建つ土地全体の固定資産税は、以下の式で計算します。

マンションが建つ土地全体の固定資産税の計算方法

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

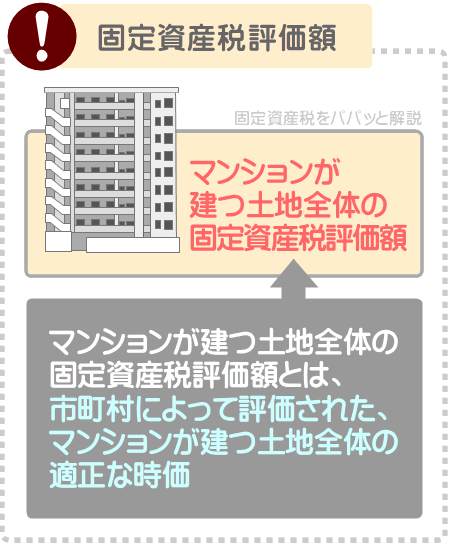

マンションが建つ土地全体の固定資産税を計算する際の課税標準額は、そのマンションが建つ土地全体の固定資産税評価額の6分の1です。

マンションが建つ土地全体の固定資産税評価額とは、市町村によって評価された、そのマンションが建つ土地全体の「適正な時価」を指します。

土地には売買価格がありますが、売買価格は売り主と買い主の希望によって決定し、相場より高く、または安く取り引きされることがあります。

そのように売り主と買い主の希望によって決定する額を課税標準額として固定資産税を計算しては、税の公平性が保たれません。

したがって、マンションが建つ土地を含め、土地の固定資産税は、市町村によって公平に評価された固定資産税評価額(適正な時価)を課税標準額として税額を計算します。

ただし、マンションを含め、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例(通称:住宅用地の特例)」という軽減措置が適用され、固定資産税評価額の6分の1が課税標準額となります。

たとえば、マンションが建つ土地全体の固定資産税評価額が1億円であったとしましょう。

であれば、課税標準額は1億円の6分の1である1,666万6,666円となります。

課税標準額が1,666万6,666円であれば以下のように計算し、そのマンションが建つ土地全体の固定資産税は23万3,333円です。

マンションが建つ土地全体の固定資産税の計算例

課税標準額(1億円の6分の1である1,666万6,666円)×固定資産税の税率(主に1.4%)=23万3,333円

以上でマンションが建つ土地全体の固定資産税の計算方法の解説の完了です。

では、自らが所有するマンションが建つ土地の固定資産税は、どうすれば把握できるでしょうか。

つづいて、その方法をご紹介しましょう。

1-2. マンションの土地全体の固定資産税の調べ方

マンションが建つ土地全体の固定資産税は、固定資産税の課税明細書に記されている額を用いて計算することにより把握できます。

固定資産税の課税明細書とは、毎年4月から6月ごろにかけて市町村役場から届く、納めるべき固定資産税額が記された明細書です。

課税明細書に記されている事項は市町村によって異なりますが、多くの市町村では「価格」や「評価額」などの名目で、マンションが建つ土地全体の固定資産税評価額が記されています。

その額の6分の1を課税標準額として、固定資産税の税率である1.4%を掛け算すれば、マンションが建つ土地全体の固定資産税を計算することが可能です。

たとえば、マンションが建つ土地全体の固定資産税評価額が1億5,000万円であれば以下のように計算し、マンションが建つ土地全体の固定資産税は35万円となります。

マンションの土地全体の固定資産税の計算例

課税標準額(1億5,000万円の6分の1である2,500万円)×固定資産税の税率(主に1.4%)=35万円

なお、固定資産税の課税明細書には、いくつもの額が記されています。

これにより、どの額がマンションが建つ土地全体の固定資産税評価額かわからない場合は、数千万円から1億円以上の額が記されていれば、それが土地全体の固定資産税評価額とお考えになれば良いでしょう。

また、固定資産税の課税明細書には「固定資産税の本則課税標準額」という名目の額が記されています。

「固定資産税の本則課税標準額」が1,000万円以上などと高額であり、なおかつ土地全体の固定資産税評価額と異なる場合は、「固定資産税の本則課税標準額」を課税標準額として税額を計算してください。

本則課税標準額とは、「負担調整措置」という措置を適用した後の土地の課税標準額であり、土地の固定資産税は、正確には本則課税標準額に税額を掛け算しつつ計算します。

負担調整措置とは、土地所有者の税負担を軽減するための措置であり、マンションが建つ土地を含め、全ての土地に適用されます。

負担調整措置の詳細は、当サイト「固定資産税をパパッと解説」にて公開中のコンテンツにてわかりやすく解説中です。

負担調整措置が気になる方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の負担調整措置とは?(図解でわかりやすい!)

1-3. マンションの敷地権の割合の調べ方

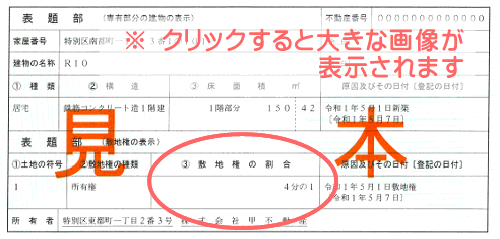

マンションの敷地権の割合は、登記事項証明書を見ることにより把握できます。

登記事項証明書とは、登記簿を写した書面であり、おそらくはマンションを購入して登記が完了した後に、司法書士から郵送などで入手しています。

紛失した場合は、最寄りの法務局で数百円の手数料を支払うなどすれば入手できます。

以下は、法務省が公開するマンションなど集合住宅の登記事項証明書の見本であり、赤い丸で囲まれた箇所に敷地権の割合が記されています。

※ 出典:法務省

上記の登記事項証明書の見本に記されている敷地権の割合は「4分の1」ですが、実際は「567890分の3456」など複雑な数字が記されています。

敷地権の割合が「567890分の3456」であれば「3456÷567890×100=0.6%」と計算し、パーセントに換算すると0.6%です。

このパーセントに換算した敷地権の割合と、マンションが建つ土地全体の固定資産税を用いれば、マンションの土地の固定資産税を計算できます。

たとえば、パーセントに換算した敷地権の割合が0.6%、マンションが建つ土地全体の固定資産税が35万円であれば以下のように計算し、マンションの土地の固定資産税は2,100円です。

マンションの土地の固定資産税の計算例

35万円(マンションが建つ土地全体の固定資産税)×0.6%(パーセントに換算した敷地権の割合)=2,100円

なお、敷地権の割合は、市町村によっては固定資産税の課税明細書に記されていることがあるため留意してください。

固定資産税は地方税のため、課税明細書に記されている事項が市町村によって異なり、課税明細書に敷地権の割合が記されていることがあります。

以上でマンションの土地の固定資産税を計算する際に必要となる「マンションが建つ土地全体の固定資産税」と「敷地権の割合」の調べ方の解説の完了です。

最後に、マンションの土地の固定資産税を計算する方法をまとめましょう。

マンションの土地の固定資産税を計算する方法まとめ

- マンションの土地の固定資産税は、マンションが建つ土地全体の固定資産税に「パーセントに換算した敷地権の割合」を掛け算した額

- マンションの敷地権とは、そのマンションが建つ土地を利用する権利であり、各戸の所有者が少しずつ所有する。その各戸の所有者が少しずつ所有する敷地権の比率を「敷地権の割合」と呼ぶ

- マンションが建つ土地全体の固定資産税は、固定資産税の課税明細書に記されている土地全体の固定資産税評価額の6分の1の額、または1,000万円などの金額を超える本則課税標準額に、固定資産税の税率である1.4%を掛け算すれば計算できる

- 敷地権の割合は登記事項証明書に記されているが、市町村によっては固定資産税の課税明細書に記されている

2. マンションの土地の固定資産税評価額を計算する方法

マンションが建つ土地全体の固定資産税評価額は、立地条件が類似する標準地の公示地価、または基準地の基準地価を指標として、その70%程度に設定されます。

ここからは、市町村がマンションが建つ土地全体の固定資産税評価額を評価する方法を解説しましょう。

その前に、マンションが建つ土地全体の固定資産税を計算する方法をおさらいします。

マンションが建つ土地全体の固定資産税の計算方法

課税標準額(マンションが建つ土地全体の固定資産税評価額の6分の1)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

上記の式に含まれる「マンションが建つ土地全体の固定資産税評価額」は、以下の2つなどを指標として、その70%程度に設定されます。

- 立地条件が類似する標準地の公示地価

- 立地条件が類似する基準地の基準地価

つづいて、上記2つの詳細を解説しましょう。

2-1. マンションの土地の固定資産税評価額の指標となる標準地の公示地価とは?

標準地の公示地価とは、毎年3月ごろに国土交通省が公示する、全国各地に点在する約2万6,000の「標準地」という地点の1㎡あたりの正常な価格です。

正常な価格とは、売り主の売り進みや買い主の買い進みを考慮しない、通常取り引きされる際に設定されると考えられる価格を指します。

毎年3月ごろになるとニュースで「今年の公示地価が発表され、全国1位は東京の山野楽器銀座本店であり5,000万円でした」などと報道されますが、あの価格が公示地価です。

山野楽器銀座本店が建つ土地は「中央5-22」という標準地であり、その土地が売買される際は、1㎡あたり5,000万円などが妥当と考えられます。

そして、マンションが建つ土地の固定資産税評価額は、その土地と立地条件が類似する標準地の公示地価を指標として、その70%程度に設定されます。

たとえば、「マンションA」が建つ990㎡(約300坪)の土地があったとしましょう。

マンションAが建つ土地は、公示地価が20万円である「東京5」という標準地と立地条件が類似します。

であれば以下のように計算し、マンションAが建つ土地全体の固定資産税評価額は1億3,860万円程度に設定されます。

固定資産税評価額の計算例

20万円(マンションAが建つ土地と立地条件が類似する標準地「東京5」の公示地価)×990㎡(マンションAが建つ土地の面積)×70%=1億3,860万円

2-2. マンションの土地の固定資産税評価額の指標となる基準地の基準地価とは?

基準地の基準地価とは、毎年9月ごろに各都道府県が公表する、全国各地に点在する約2万1,500の「基準地」と呼ばれる地点の標準価格です。

標準価格とは、売り主の売り進みや買い主の買い進みを考慮しない、通常取り引きされる際に設定されると考えられる価格であり、公示地価の「正常な価格」と同じ意味です。

たとえば、「マンションB」が建つ660㎡(約200坪)の土地があったとしましょう。

マンションBが建つ土地は、基準地価が15万円である「西東京3」という基準地と立地条件が類似します。

であれば以下のように計算し、マンションBが建つ土地全体の固定資産税評価額は6,930万円程度に設定されます。

固定資産税評価額の計算例

15万円(マンションBが建つ土地と立地条件が類似する基準地「西東京3」の基準地価)×660㎡(マンションBが建つ土地の面積)×70%=6,930万円

ちなみに、全国各地に点在する標準地の公示地価、ならびに基準地の基準地価は「不動産情報ライブラリ」にて調べることが可能です。

まとめ - マンションの土地の固定資産税は、地方税法により納付方法が規定

マンションの土地の固定資産税を計算する方法をご紹介しました。

マンションの土地の固定資産税は、以下のように、そのマンションが建つ土地全体の固定資産税に、パーセントに換算した敷地権の割合を掛け算した額です。

マンションの土地(敷地権の一部)の固定資産税の計算方法

マンションが建つ土地全体の固定資産税×パーセントに換算した敷地権の割合=固定資産税

マンションの固定資産税は、まずは家屋全体(一棟全体)の固定資産税と、土地全体の固定資産税が計算されます。

そして、それらの税額を各戸の所有者が分担し合って納めることとなります。

したがって、マンションの土地(敷地権の一部)の固定資産税は、そのマンションが建つ土地全体の固定資産税に、パーセントに換算した敷地権の割合を掛け算した額となります。

その取り決めは、地方税法の第三百五十二条の二によって定められています。

地方税法とは、固定資産税などの地方税に関することを定めた法律であり、同法律の第三百五十二条の二を簡単にご紹介すると以下のとおりです。

地方税法 第三百五十二条の二(区分所有に係る家屋の敷地の用に供されている土地等に対して課する固定資産税)

マンションなど、各戸に個別の所有者が存在する家屋が建つ土地の固定資産税は、その土地全体の固定資産税を、各戸の所有者が分担し合って納付する義務を負う

ご紹介した内容が、マンションの土地の固定資産税を計算する方法を調べる皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年10月

記事公開日:2022年4月

こちらの記事もオススメです