固定資産税が高いときの対処法とは?前年より高い理由など解説

固定資産税が高いと感じるときは、市町村役場に課税誤りがないか問い合わせる、軽減措置が適用されているか確認する、固定資産評価審査委員会へ審査を請求するなどすれば、税額が是正される可能性があります。

高すぎる固定資産税を安くできる可能性がある5つの対処法をご紹介し、マンション、土地、一戸建ての固定資産税が高い理由、前年より税額が引き上げられた理由など解説しましょう。

目次

- 1. 固定資産税が高いときの対処法

- 1-1. 市町村役場に電話で問い合わせる

- 1-2. 軽減措置が適用されているか確認する

- 1-3. 土地価格等縦覧帳簿、または家屋価格等縦覧帳簿を縦覧する

- 1-4. 固定資産評価審査委員会へ審査を請求する

- 1-5. 行政不服審査制度を利用する

- 2. そもそも固定資産税とは?

- 3. マンションの固定資産税が高いのはなぜ?

- 4. 土地の固定資産税が高い理由

- 5. 一戸建ての固定資産税が高い理由

- 6. タワーマンションは上層階ほど固定資産税が高い

- 7. 固定資産税が前年より高い理由

- 8. 固定資産税が高いときに適用状況を確認すべき軽減措置

1. 固定資産税が高いときの対処法

固定資産税が高いと感じるときの対処法は、主に5つです。

もっとも簡単な対処法は、市町村役場に電話で問い合わせして課税誤りがないか確認することです。

実は、固定資産税には頻繁に課税誤りがあり、度々ニュースになっているため、ひょっとすると市町村役場の手違いで高いのかもしれません。

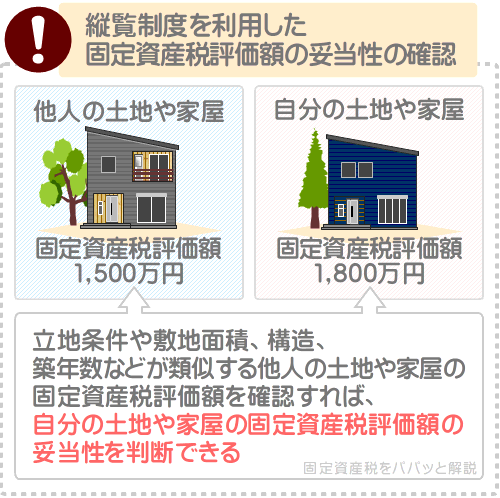

また、軽減措置の適用状況を確認する、「土地価格等縦覧帳簿や家屋価格等縦覧帳簿の縦覧」という制度を利用し、お隣さんの土地や家屋の固定資産税評価額を調べ、自分の土地や家屋の評価額に誤りがないか確かめることも有効です。

さらに、最終手段として、固定資産評価審査委員会へ審査を請求する、行政不服審査制度を利用して異議申し立てするという対処法が挙げられます。

固定資産税が高いと感じるときの5つの対処法

| 難易度 | 手間 |

|---|---|

| すぐできる | 市町村役場に電話で問い合わせる |

| すぐできる | 軽減措置が適用されているか確認する |

| やや面倒 | お隣さんの土地や家屋の固定資産税評価額を調べ、自らの土地や家屋の固定資産税評価額が妥当か確認する |

| やや面倒 | 固定資産評価審査委員会へ審査を請求する |

| すぐできる | 行政不服審査制度を利用する |

つづいて、固定資産税が高いと感じるときの5つの対処法の詳細をご紹介しましょう。

1-1. 市町村役場に電話で問い合わせる

固定資産税が高いと感じるときにできる最も簡単な対処法は、市町村役場に電話で問い合わせ、税額に誤りがないか確認することです。

固定資産税は市町村が徴収する地方税ですが、実は頻繁に課税誤りがあります。

筆者がこの記事を作成する2024年4月の時点において、最近では以下の課税誤りがありました。

- 千葉県四街道市 5,713万円の固定資産税を過大徴収

- 2024年3月12日、千葉日報に「固定資産税を過大徴収 四街道市、5,713万円を返還へ」 という記事が掲載され、千葉県四街道市が土地所有者から固定資産税を過大に徴収していたことが報道されました。

同記事によれば、適用されるべき軽減措置が適用されず、市内の36筆の土地の所有者に対して課税誤りがあり、合計5,713万円が返還されるとのことです。 - 山口県田布施町 224万円の固定資産税を過大徴収

- 2023年11月22日、中国新聞デジタルに「田布施町、固定資産税など過大徴収」という記事が掲載され、山口県田布施町が住宅の所有者から固定資産税を過大に徴収していたことが報道されました。

同記事によれば、適用されるべき軽減措置が適用されず、2003年から2023年にかけて、合計12人の住宅所有者から224万5,100円の固定資産税と都市計画税が過大徴収されていたとのことです。 - 宮崎県都城市 4,561万円の固定資産税を過大徴収

- 2023年11月16日、南日本新聞に「固定資産税を過大徴収、4,561万円を還付」という記事が掲載され、宮崎県都城市が法人に対して固定資産税と都市計画税を過大に徴収していたことが報道されました。

同記事によれば、家屋の固定資産税評価額を評価する方法に誤りがあり、20年以上にわたり固定資産税と都市計画税が過大徴収され、4,561万2,000円が返還されるとのことです。 - 岩手県北上市 1万7,000人に固定資産税を課税誤り

- 2023年10月17日、朝日新聞デジタル記事に「固定資産税算出ミス 還付総額8億円に」という記事が掲載され、岩手県北上市が木造家屋の所有者に対して固定資産税を過大に徴収していたことが報道されました。

同記事によれば、1994年から2011年の18年にわたり、市内で木造家屋を所有する1万7,553人に対して固定資産税の課税誤りがあり、利息を含めた約8億1,400万円が返還されるとのことです。 - 埼玉県滑川町 423万円の固定資産税を過大徴収

- 2023年10月3日、埼玉県滑川町のホームページに「固定資産税の課税誤りについて」というページが公開され、同町が423万5,600円の固定資産税を過大徴収していたことが公表されました。

同ページによれば、平成8年から令和5年にかけて非木造家屋の所有者7名に対して固定資産税を過大に徴収していたため、全額を返還するとのことです。 - 群馬県榛東村 589万円の固定資産税を過大徴収

- 2023年9月5日、上毛新聞に「群馬県榛東村にて固定資産税を25年にわたり過大徴収」との記事が掲載され、群馬県榛東村が土地所有者に対して、2004年以降589万円の固定資産税を過大に徴収していたことが報道されました。

同記事によれば、35筆の土地に対して適用すべき軽減措置を適用せず、過大徴収した589万円の固定資産税に190万円の利息を上乗せして返還するとのことです。 - 山梨県甲州市 別人の固定資産税を2年間にわたり徴収

- 2023年06月27日、NHK山梨 NEWS WEBに「甲州市 固定資産税を誤徴収するミス」という記事が掲載され、山梨県甲州市が2年にわたり、市内に住む男性から別人の固定資産税を徴収していたことが報道されました。

同記事よれば、同姓同名の別人の固定資産税を徴収していたことが原因であり、誤徴収した固定資産税の全額が返還されたとのことです。 - 群馬県吉岡町 420万円の固定資産税を過大徴収

- 2023年06月12日、NHK群馬 NEWS WEBに「吉岡町 5人から420万円の固定資産税を過大徴収」という記事が掲載され、群馬県吉岡町が土地所有者から固定資産税を過大に徴収していたことが報道されました。

同記事によれば、適用されるべき軽減措置が適用されず、5人の土地所有者から420万円余りの固定資産税が過大徴収され、全額が返還されたとのことです。

以上のように、固定資産税は頻繁に課税誤りがあります。

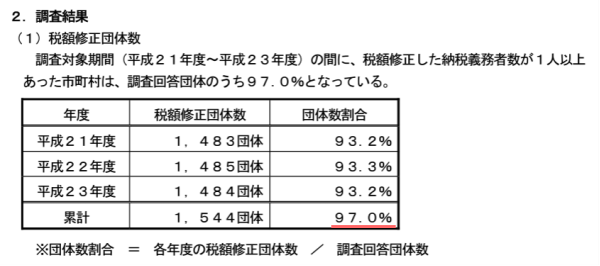

また、総務省が平成24年8月28日に公表した報道資料「固定資産税及び都市計画税に係る税額修正の状況調査結果」にも、固定資産税には課税誤りがあることが記されています。

同資料は10年前のデータであり、あまり参考にはなりませんが、当時総務省が全国の1,719の市町村に固定資産税に課税誤りがないかアンケートを取ったところ、1,592の市町村から回答があり、うち97%の市町村で課税誤りがあったとのことです。

以下は、同資料に記されているその記述の抜粋です。

※ 出典:総務省

※ 出典:総務省

よって、固定資産税が高いと感じるときは、躊躇せず市町村役場に電話をするなどして問い合わせ、課税誤りがないか確認すれば、税額が是正される可能性があります。

問い合わせ先は、毎年4月ごろにご自宅に届く固定資産税の納税通知書などに記されています。

1-2. 軽減措置が適用されているか確認する

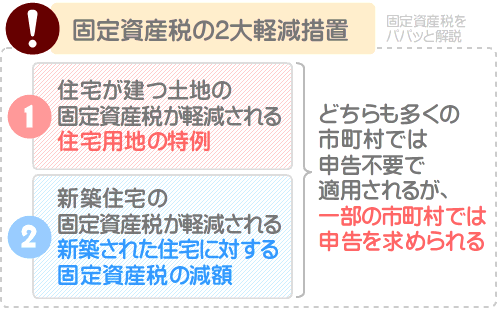

固定資産税には、税額が軽減されるいくつかの措置が設けられ、適用されるべき軽減措置が適用されていなければ税額が高くなります。

よって、固定資産税が高いと感じるときは、適用されるべき軽減措置が適用されているかご確認ください。

最も適用されることが多いのが、「住宅用地に対する固定資産税の課税標準の特例」という軽減措置です。

同軽減措置は住宅が建つ土地に適用されるため「住宅用地の特例」などと呼ばれ、適用されれば、その土地の固定資産税が大幅に軽減されます。

住宅用地の特例は、多くの市町村では申告不要で適用されますが、一部の市町村では申告を求められ、申告を忘れた場合は適用されないことがあります。

また、申告不要で適用される市町村であっても、更地に新築をした場合は、そのことに市町村役場が気付かず、住宅用地の特例の適用が遅れることがあります。

加えて、床面積が50平方メートル以上280平方メートル以下などの新築の家屋には、「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、一定の期間にわたり、その家屋の床面積の120平方メートルまでの部分にかかる固定資産税が2分の1に減額されます。

減額される期間は、一般的な木造家屋であれば3年、マンションなどの三階建て以上の耐火・準耐火建築物であれば5年です。

同軽減措置も多くの市町村では申告不要で適用されますが、一部の市町村では申告を求められ、申告を忘れた場合は適用されないことがあります。

住宅用地の特例や「新築された住宅に対する固定資産税の減額」の適用状況は、市町村役場に電話で問い合わせれば確認できます。

一部の市町村では、固定資産税の課税明細書に適用状況が記されているため、課税明細書を見ることでも確認できる可能性があります。

なお、長期優良住宅を取得した場合は、申告をすることによって「新築された認定長期優良住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、一般的な木造家屋であれば5年、マンションなどの三階建て以上の耐火・準耐火建築物であれば7年にわたり、家屋の床面積の120平方メートルまでの部分にかかる固定資産税が2分の1に減額されます。

そして、長期優良住宅を取得したものの申告を忘れた場合は、知らぬ間に先にご紹介した「新築された住宅に対する固定資産税の減額」が適用され、固定資産税が減額される期間が2年短くなることがあるため注意してください。

長期優良住宅を取得して、「新築された認定長期優良住宅に対する固定資産税の減額」と「新築された住宅に対する固定資産税の減額」のどちらが適用されているかわからない場合は、市町村役場に問い合わせれば確認できます。

長期優良住宅の固定資産税の軽減措置に関する注意点のまとめ

- 長期優良住宅を取得して市町村役場に申告をすれば「新築された認定長期優良住宅に対する固定資産税の減額」が適用され、一般的な木造家屋であれば5年、マンションなどであれば7年にわたり固定資産税が減額される。

- 長期優良住宅を取得したものの市町村役場への申告を忘れた場合は、知らぬ間に「新築された住宅に対する固定資産税の減額」が適用されていることがある。

同軽減措置が適用されれば、固定資産税が減額される期間は一般的な木造家屋であれば3年、マンションなどであれば5年となる。

1-3. 土地価格等縦覧帳簿、または家屋価格等縦覧帳簿を縦覧する

固定資産税が高いと感じるときは、「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用し、ご自身の土地や家屋の固定資産税評価額が妥当であるか確認すれば、税額を是正できるかもしれません。

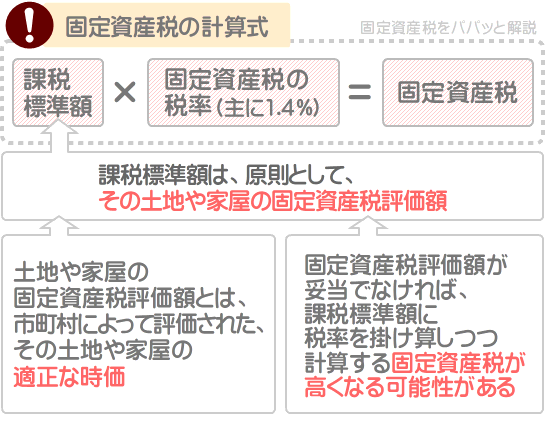

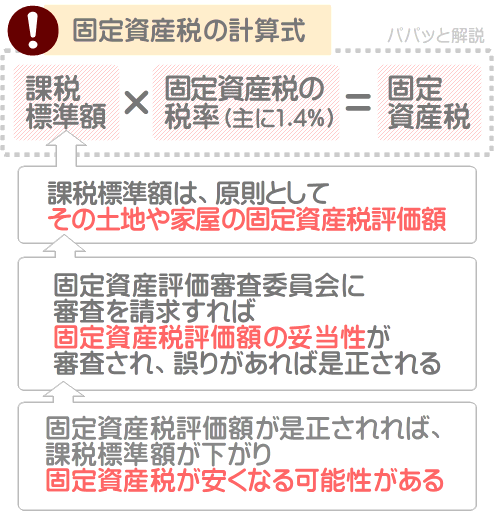

土地や家屋の固定資産税は、以下の式で計算します。

固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

式には「課税標準額」という言葉が含まれますが、課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が異なります。

固定資産税の計算式に含まれる課税標準額は、原則として、その土地や家屋の固定資産税評価額です。

土地や家屋の固定資産税評価額とは、市町村によって評価された土地や家屋の「適正な時価」を意味します。

土地や家屋には売買価格がありますが、売買価格は売り主と買い主の事情によって決定するため、売買価格に税率を掛け算しては固定資産税が公平に課税されません。

これを理由に、土地や家屋の固定資産税は固定資産税評価額、すなわち、市町村によって評価された土地や家屋の「適正な時価」を課税標準額として計算します。

しかし、固定資産税評価額は、必ず妥当とは限りません。

固定資産税評価額が妥当でなければ、本来より固定資産税が高いという状況が発生する可能性があります。

よって、固定資産税が高いと感じるときは、自分の土地や家屋の固定資産税評価額が妥当であるか確認しなければなりません。

そして、自分の土地や家屋の固定資産税評価額が妥当であるか確認できる制度のひとつが、「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」です。

「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」とは、市町村長が作成した「土地価格等縦覧帳簿」または「家屋価格等縦覧帳簿」という帳簿を縦覧し、他人の土地や家屋の固定資産税評価額を確認し、自分の土地や家屋の固定資産税評価額と比較できる制度です。

「土地価格等縦覧帳簿」には、その市町村内に所在する土地の固定資産税評価額が記されています。

また、「家屋価格等縦覧帳簿」には、その市町村内に所在する家屋の固定資産税評価額が記されています。

「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用し、他人の土地や家屋の固定資産税評価額を確認し、自分の土地や家屋の固定資産税評価額と比較すれば、自分の土地や家屋の固定資産税評価額が妥当であるか判断できます。

ただし、「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」には、以下の注意点があります。

- 縦覧できる期間が限られている

- 土地価格等縦覧帳簿と家屋価格等縦覧帳簿を縦覧できるのは、毎年4月1日から4月20日までです。

ただし、市町村によっては、4月1日から「固定資産税を分納する場合における第一期目の納付期限」まで縦覧できる場合があります。

第一期目の納付期限は市町村によって異なるものの、4月末、5月末、6月末のいずれかであり、縦覧できる正確な期間は、市町村のホームページに掲載されています。 - 同一の市町村内に所在する土地や家屋の固定資産税評価額のみを縦覧できる

- 「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用しつつ縦覧できるのは、自らが所有する土地や家屋と同一の市町村に所在する土地や家屋の固定資産税評価額のみです。

- 制度を利用する際は身分証明書の提示を求められる

- 「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用する際は、身分証明書の提示を求められます。

利用料金などは必要ありませんが、土地価格等縦覧帳簿や家屋価格等縦覧帳簿をコピーする、またはプリントアウトするなどはできません。 - 住居表示ではなく地番を指定する必要がある

- 「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用しつつ他人の土地や家屋の固定資産税評価額を調べる際は、その土地、または家屋が所在する土地の地番を指定しなければなりません。

住所には土地の所在地を表す「地番」と、家屋の所在地を表す「住居表示」があり、一般に使用されるのは「住居表示」です。

他人の土地、または家屋が建つ土地の地番は、公立の図書館や、法務省の地方支部局「法務局」に設置されている「ブルーマップ」という地図を見ることにより把握できます。

以上が「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」の注意点です。

「土地価格等縦覧帳簿及び家屋価格等縦覧帳簿の縦覧」を利用しつつ近隣の土地や家屋の固定資産税評価額を確認し、自らの土地や家屋の固定資産税評価額と比較すれば、自らの土地や家屋の固定資産税評価額が妥当であるか確認できます。

妥当ではない場合は、市町村役場に伝えるなどすれば是正され、固定資産税評価額に税率を掛け算しつつ計算する固定資産税が本来の額に戻る可能性があります。

なお、ご自身が所有する土地や家屋の固定資産税評価額は、毎年4月ごろにご自宅に届く、固定資産税の課税明細書を見るなどすれば確認することが可能です。

課税明細書に「価格」や「評価額」などの名目で記されている額が、ご自身の土地や家屋の固定資産税評価額となります。

課税明細書には、「課税標準」や「課標額」などの名目の額も記されていますが、その額は固定資産税評価額ではなく、先にご紹介した固定資産税の計算式に含まれる「課税標準額」のため注意してください。

ちなみに、当サイト「固定資産税をパパっと解説」では、固定資産税評価額をわかりやすく解説し、所有する土地や家屋の固定資産税評価額の調べ方を解説するコンテンツを公開中です。

固定資産税評価額にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税評価額とは?調べ方や目安などわかりやすく解説

1-4. 固定資産評価審査委員会へ審査を請求する

固定資産税が高いと感じるときは、固定資産評価審査委員会に審査を請求すれば、固定資産税評価額が是正されると共に本来の税額に修正される可能性があります。

先述のとおり、土地や家屋の固定資産税は、以下の式で計算します。

固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=固定資産税

式に含まれる課税標準額は、原則として、固定資産税が課される対象となる土地や家屋の固定資産税評価額です。

固定資産税評価額とは、市町村によって評価された土地や家屋の「適正な時価」ですが、妥当とは限りません。

固定資産税評価額が本来より高ければ課税標準額も高くなり、課税標準額に税率を掛け算しつつ計算する固定資産税が不当に高いという状況が発生します。

そのため、固定資産税が高い、固定資産税評価額が妥当ではないと感じるときは、市町村役場に抗議をしなければなりませんが、やみくもでは受け付けられないことがあります。

そのような場合に利用できるのが、固定資産評価審査委員会への審査の請求です。

固定資産評価審査委員会とは、地方税法という法律の規定によって市町村に設置された、固定資産税評価額が妥当であるか審査を行う委員会です。

固定資産税が高い、固定資産税評価額が妥当ではないと感じ、市町村に抗議をするものの受け付けられない場合は、固定資産評価審査委員会に審査を請求すれば、固定資産税評価額が妥当であるか有識者によって審査されます。

そして、固定資産税評価額が妥当ではないと判断されれば是正され、固定資産税が本来の税額に戻ります。

審査の結果に納得できない場合は、裁判所に訴えることも可能です。

固定資産評価審査委員会への審査は、市町村役場などに請求することにより実施され、正確な請求先は、毎年4月ごろにご自宅に届く固定資産税の納税通知書の裏側などに記されています。

ただし、固定資産評価審査委員会への審査の請求には、以下の注意点があるため留意してください。

- 既存の土地や家屋の審査は、3年に1度のみ請求できる

- 以前から固定資産税が課されている土地や家屋の固定資産税評価額に関する審査は、令和3年度、6年度、9年度、12年度など、3年に1年の「基準年度」と呼ばれる年度のみ請求することが可能です。

また、審査は、固定資産税の納税通知書が届いた日の翌日から3ヶ月を経過するまでの日に限り請求できます。 - 新築した家屋などの審査は、基準年度以外でも請求できる

- 新築した家屋など、新たに固定資産税が課されることとなった土地や家屋の固定資産税評価額に関する審査は、基準年度以外でも請求できます。

また、減築しつつ家屋の価値が下がった、土地を分筆しつつ狭くなった、地価が下落したにもかかわらず固定資産税評価額が下がっていない場合なども、基準年度以外でも審査を請求することが可能です。

1-5. 行政不服審査制度を利用する

固定資産税が高いと感じるときや、固定資産税が課されること自体に納得できず払いたくないときは、行政不服審査制度を利用すれば是正される可能性があります。

行政不服審査制度とは、国や市町村などの行政庁が決定した処分に納得ができない場合に不服を申し立てできる制度です( ※ 「行政庁が決定した処分」とは、処罰ではなく行政事務を意味します)。

行政不服審査制度で不服を申し立てできる内容は多岐にわたり、税金が不当に高い、国や市町村が決定した処分により自己の権利や利益が侵害されたなど様々です。

固定資産税が高いと感じるときや、課税されること自体に不満がある場合も行政不服審査制度を利用できます。

審査の請求は、固定資産税の納税通知書が届いた日の翌日から3ヶ月以内に、納税通知書を発行した市町村に審査請求書を提出することにより完了します。

審査請求書に記載すべき内容は市町村によって異なりますが、固定資産税が高いと感じる場合は以下のように記入します。

- 審査請求人の住所氏名

- ご自身の住所と氏名を記載します。

- 審査請求に関する処分の内容

- 「○○市○○町1-1-1に所有する土地の令和6年度における固定資産税」など、不服を申し立てる起因となった行政処分の内容を記載します。

- 審査請求に係る処分を知った日

- 固定資産税の納税通知書が届いた日を記載します。

- 審査を請求する理由

- 「所有する○○市○○町1-1-1の土地の固定資産税が、近隣の土地より不当に高い。不服を申し立てる」など、審査を請求する理由を記載します。

- 処分庁の教示の有無及び教示の内容

- 既に市町村に口頭などで異議申し立てをしたものの門前払いにあった場合は、「固定資産税が高いと市町村役場に抗議したが、妥当であるとの教示を受けた」「固定資産税が課されること自体が不当であると抗議したが、妥当であるとの教示を受けた」など、その際の担当者の対応を記載します。

- 審査を請求する日

- 審査請求日を記載します。審査は、固定資産税の納税通知書が届いた日の翌日から3ヵ月以内に限り請求できるため注意してください。

以上が審査請求書の記載例であり、不服の申し立てを受けた市町村は、第三者を交えつ審査します。

その結果、申し立てが正当であると判断されれば、固定資産税額が修正されたり、課税自体が取り消される可能性があります。

行政不服審査制度は「行政不服審査法」という法律に則った制度であり、詳細は「政府広報オンライン 行政不服審査制度をご利用ください」にて確認することが可能です。

2. そもそも固定資産税とは?

固定資産税が高いと感じるときは、市町村役場に電話で問い合わせるなどすれば、税額が是正される可能性があります。

そして、問い合わせの際は、固定資産税の仕組みを把握しておけば、職員に様々なことを質問しやすくなります。

よって、ここからは、固定資産税の仕組みをわかりやすく簡単にご紹介しましょう。

なお、固定資産税の仕組みの詳細は、「総務省|固定資産税の概要」にて確認することが可能です。

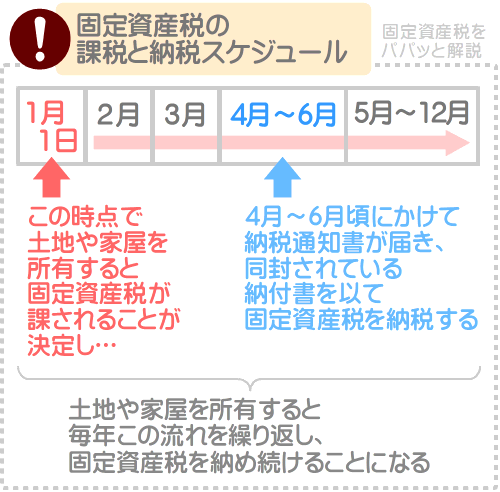

2-1. 固定資産税は、1月1日の時点で固定資産を所有する者に課される

土地や家屋を所有すると固定資産税が課されますが、正確には、1月1日の時点で土地や家屋を所有する者に課されます。

固定資産税が課される対象となる土地や家屋を「固定資産」と呼び、固定資産税における1月1日を「賦課期日(ふかきじつ)」と呼びます。

賦課期日に固定資産を所有する者には、その固定資産が所在する市町村から固定資産税が課され、賦課期日を過ぎた4月(市町村によっては5月や6月)に納税通知書が届き、同封されている納付書を以て納税することとなります。

土地や家屋などの固定資産を所有する方は、この流れを毎年繰り返しつつ納税を続けます。

また、市街化区域に位置する土地や家屋を所有する方には、一部の市町村を除き、固定資産税に加え都市計画税も課されます。

都市計画税とは、公共施設を維持新設するための事業である「都市計画事業」や、公共施設を新設や移設するために必要となる土地を調達する事業である「土地区画整理事業」の費用を賄うために徴収される目的税です。

都市計画税も同じく、1月1日の時点で土地や家屋を所有する者に課されます。

そして、固定資産税と都市計画税の両方が課される固定資産を所有する場合は、その1月1日が属する年の4月ごろになると、市町村役場から固定資産税と都市計画税の合計額が記された納税通知書が届き、同封されている納付書を以て納税することとなります。

ちなみに、固定資産税による税収の使い道は特に決められておらず、幅広い福祉や行政サービスを実施するための費用として使用されます。

2-2. 固定資産税の計算式

固定資産税は、以下の式で計算します。

固定資産税の計算式

課税標準額×固定資産税の税率=固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

固定資産税の計算式に含まれる課税標準額は、原則として、固定資産税が課される対象となる土地や家屋の固定資産税評価額です。

固定資産税評価額とは、市町村によって評価された土地や家屋の「適正な時価」を意味し、売買価格より低くなるのが通例となっています。

例を挙げると、売買価格が1,000万円の土地であれば、固定資産税評価額は700万円程度といった具合です。

そして、式に含まれる「固定資産税の税率」は、多くの市町村では1.4%ですが、人口が少ない市町村や財政難の市町村では1.5%や1.6%、1.7%の場合もあります。

つまり、固定資産税は、以下のように計算するというわけです。

固定資産税の計算式(詳細版)

課税標準額(土地や家屋の固定資産税評価額)×固定資産税の税率(主に1.4%)=固定資産税

なお、計算式に含まれる課税標準額は、原則として固定資産税評価額であり、適用される軽減措置がある場合は、固定資産税評価額から一定の額が差し引かれた額が課税標準額となるため留意してください。

たとえば、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例(住宅用地の特例)」という軽減措置が適用され、その課税標準額は固定資産税評価額の6分の1などに軽減されます。

課税標準額が6分の1などに軽減されれば、課税標準額に税率を掛け算しつつ計算する固定資産税が安くなります。

「住宅用地の特例」適用時の計算式

課税標準額(土地の固定資産税評価額の6分の1など)×固定資産税の税率(主に1.4%)=固定資産税

ちなみに、都市計画税は以下の式で計算します。

都市計画税の計算式

課税標準額×都市計画税の税率=都市計画税

式に含まれる課税標準額は、都市計画税が課される対象となる土地や家屋の固定資産税評価額です。

ただし、適用される軽減措置がある場合は、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

式に含まれる都市計画税の税率は、多くの市町村では0.3%ですが、高額な費用を要する都市計画事業や土地区画整理事業がなければ0.1%などと低いこともあります。

総じて、都市計画税は、以下のように計算します。

都市計画税の計算式(詳細版)

課税標準額(土地や家屋の固定資産税評価額)×都市計画税の税率(主に0.3%)=都市計画税

2-3. 課税標準額や固定資産税評価額は、課税明細書に記されている

固定資産税は、先述のとおり以下の式で計算します。

固定資産税の計算式

課税標準額×固定資産税の税率=固定資産税

式に含まれる課税標準額は、原則として、固定資産税が課される対象となる土地や家屋の固定資産税評価額です。

そこで気になるのが、自らが所有する土地や家屋の課税標準額と固定資産税評価額の調べ方ですが、課税標準額は、毎年4月ごろにご自宅に届く固定資産税の納税通知書に同封されている課税明細書に記されています。

課税明細書に「課税標準」または「課標額」などの名目で記されている額が課税標準額です。

また、課税明細書には、固定資産税評価額も記されています。

課税明細書に「価格」もしくは「評価額」などの名目で記されている額が、固定資産税評価額です。

ただし、マンションの土地の持ち分の固定資産税評価額は、一部の市町村を除き、課税明細書には記されていないため注意してください。

マンションを所有する場合、その固定資産税の課税明細書には土地の固定資産税評価額が記されていますが、その額はマンションが建つ敷地全体の固定資産税評価額です。

マンションの一戸を所有すると、一戸部分と土地の持ち分を所有することとなりますが、土地の持ち分の固定資産税評価額は、課税明細書には記されていません。

土地の持ち分の固定資産税評価額を調べるには、「マンションが建つ敷地全体の固定資産税評価額」に「敷地権の割合」を掛け算しつつ計算する必要があります。

「敷地権の割合」とは、マンションなどの区分所有する建物が建つ土地に占める、自己が所有する土地の持ち分の割合であり、登記事項証明書などに「50000分の1234」などの数値で記されています。

登記事項証明書とは登記簿を写した書面であり、法務局などで発行を請求することが可能です。

たとえば、マンションが建つ敷地全体の固定資産税評価額が1億円であり、敷地権の割合が「50000分の1234」であれば以下のように計算し、土地の持ち分の固定資産税評価額は246万8,000円となります。

マンションの土地の持ち分の固定資産税評価額の計算例

・1234÷50000(敷地権の割合)×100=2.468%

・1億円×2.468%=246万8,000円(土地の持ち分の固定資産税評価額)

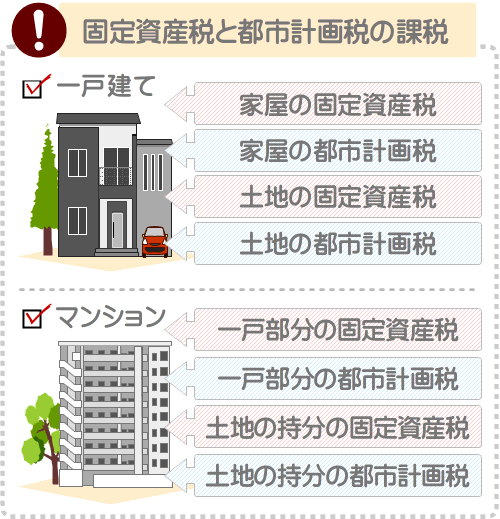

2-4. 土地と家屋を所有する場合は、それぞれに固定資産税が課される

一部例外を除き、一戸建てを所有する方は家屋と土地を、マンションの一戸を所有する方は一戸部分と土地の持ち分を所有します。

そして、固定資産税は、それぞれに課されます。

加えて、所有する土地や家屋が市街化区域に位置する場合は、一部の市町村を除き都市計画税も課されることとなりますが、都市計画税も同じく土地と家屋の両方に課されます。

固定資産税や都市計画税が課される状況を図解でご紹介すると、以下のとおりです。

固定資産税が課される対象となる土地や家屋を所有すると、毎年4月ごろになると市町村役場から納税通知書が届きます。

その納税通知書には納めるべき税額が記されていますが、記されているのは土地と家屋の固定資産税の合計です。

また、都市計画税も課される場合は、土地と家屋の固定資産税と、土地と家屋の都市計画税の合計額となります。

3. マンションの固定資産税が高いのはなぜ?

マンションは一戸建てより固定資産税が高いといわれますが、それは本当でしょうか。

その答えは「本当」であり、マンションは一戸建てより固定資産税が高く、築年数が経過しても下がりにくいという特徴があります。

マンションの固定資産税が一戸建てより高くて下がりにくい理由は、一戸建ては主に木造であり、マンションは鉄筋コンクリート造や鉄骨鉄筋コンクリート造であることが挙げられます。

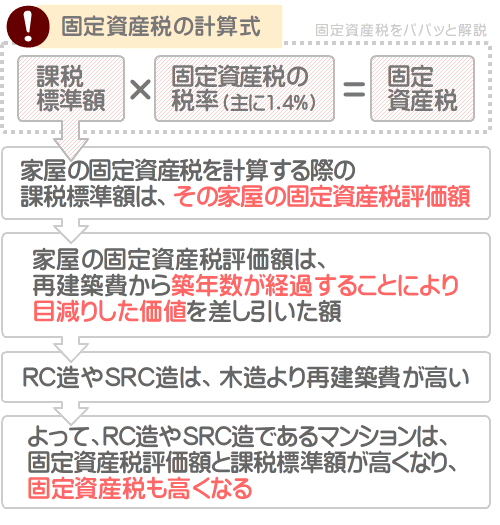

ここで、固定資産税の計算式をおさらいします。

固定資産税は、以下の式で計算します。

固定資産税の計算式

課税標準額×固定資産税の税率=固定資産税

式に含まれる課税標準額は、原則として、固定資産税が課される対象となる土地(マンションの土地の持ち分も含まれます)や家屋の固定資産税評価額です。

土地や家屋の固定資産税評価額とは、市町村によって評価された土地や家屋の「適正な時価」を意味します。

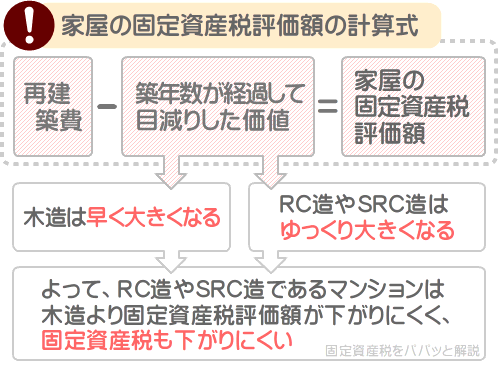

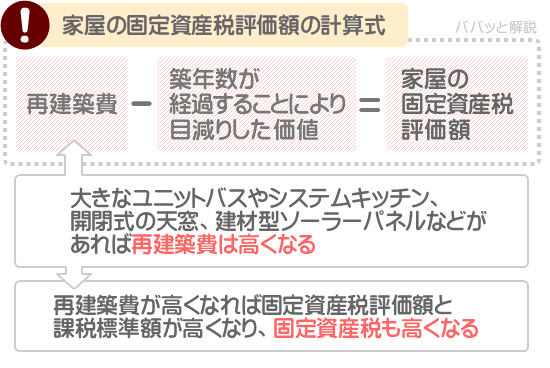

「適正な時価」というと抽象的ですが、家屋の固定資産税評価額は、具体的には「再建築費」から「築年数が経過することにより目減りした価値」を差し引いた額となります。

再建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる資材費と労務費、設計費、建築会社が得る利益の合計です。

難解ですが、いわゆる建築費が「再建築費」であるとお考えになれば良いでしょう。

そして、再建築費(いわゆる建築費)は、一部例外を除き、床面積が同じであれば木造より鉄筋コンクリート造や鉄骨鉄筋コンクリート造の方が高額になります。

これを理由に、鉄筋コンクリート造や鉄骨鉄筋コンクリート造であるマンションの固定資産税評価額は、一戸建ての木造家屋より高く算定され、それに伴い固定資産税も高くなります。

また、「築年数が経過することにより目減りした価値」は、築年数が経過すると共に徐々に大きくなります。

ただし、どの家屋も同じ速度で大きくなるのではなく、木造は早く大きくなり、鉄筋コンクリート造や鉄骨鉄筋コンクリート造はゆっくり大きくなります。

鉄筋コンクリート造や鉄骨鉄筋コンクリート造の「築年数が経過することにより目減りした価値」がゆっくり大きくなるのは、木造より耐久性に優れているためです。

これを理由に、「再建築費」から「築年数が経過することにより目減りした価値」を差し引きつつ算定されるマンションの家屋の固定資産税評価額は、木造より下がりにくいという特徴があります。

固定資産税評価額が下がりにくければ、固定資産税評価額に税率を掛け算しつつ計算する固定資産税も下がりにくくなります。

従って、マンションの固定資産税は木造の一戸建てより高く、築年数が経過してもなかなか下がりません。

ちなみに、木造家屋の固定資産税は、15年から35年をかけて新築時の25%程度まで下がりますが、マンションなどの鉄筋コンクリート造や鉄骨鉄筋コンクリート造の家屋は、60年をかけて新築時の25%程度まで下がります。

そして、木造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造問わず25%程度以下になることはなく、その家屋が家屋として機能する限り課税され続けます。

つづいて、特に固定資産税が高くなるマンションの特徴をご紹介しましょう。

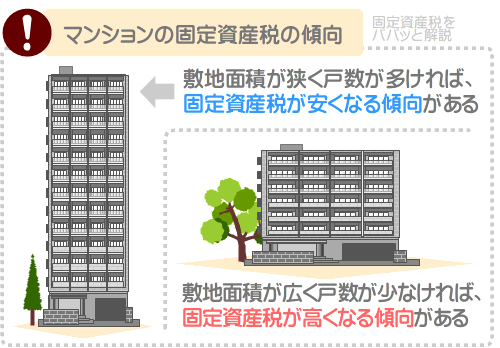

3-1. 敷地面積が広く戸数が少ない

マンションを所有すると、一部例外を除き、一戸部分と土地の持ち分を所有することとなり、それぞれに固定資産税が課されます。

一戸部分の固定資産税は、一棟全体の固定資産税額が、各戸の所有者に割り振られた額となります。

たとえば、一棟全体の固定資産税が1,000万円であり、そのマンションが100戸であれば「1,000万円÷100戸=10万円」と計算し、各戸の所有者に割り振られる税額は10万円程度になるといった具合です。

土地の持ち分の固定資産税は、そのマンションが建つ敷地全体の固定資産税が、各戸の所有者に割り振られた額となります。

計算例を挙げると、敷地全体の固定資産税が500万円であり、そのマンションが100戸であれば「500万円÷100戸=5万円」と計算し、各戸の所有者に割り振られる税額は5万円程度です。

そして、敷地全体の固定資産税は、一部例外を除き、面積が広いほど高くなります。

これを理由に、敷地面積が広く戸数が少ないマンションは、固定資産税が高くなる傾向があります。

反対に、敷地面積が狭く戸数が多いマンションは、固定資産税が安くなる傾向があります。

なお、多くのマンションは市街化区域に位置しますが、市街化区域に位置する場合は、一戸部分と土地の持ち分の両方に都市計画税も課されます。

都市計画税も固定資産税と同じく、一棟全体、または敷地全体の税額が計算され、各戸の所有者に割り振られます。

よって、敷地面積が広く戸数が少ないマンションは、都市計画税も高くなる傾向があります。

敷地面積が広く戸数が少ないマンションとは、いわゆる高級マンションです。

3-2. 高速エレベーターや免震装置などが導入されている

マンションを所有すると、一部例外を除き、一戸部分と土地の持ち分を所有することとなり、それぞれに固定資産税が課されます。

先述のとおり、一戸部分の固定資産税は、一棟全体の固定資産税が各戸の所有者に割り振られた額です。

よって、一棟全体の固定資産税が高ければ、所有する一戸部分の固定資産税も高くなりますが、一棟全体の固定資産税が高いマンションとは、導入するために高額な費用を要する設備がある物件です。

具体的には、高速エレベーターや免震装置などがあれば、固定資産税が高くなる傾向があります。

また、各戸に1624サイズ(160cm×240cm)などの広いユニットバスや、間口が300cmを超えるシステムキッチンが設置されているマンションも固定資産税が高くなる傾向があります。

固定資産税は、課税標準額に税率を乗算しつつ計算し、課税標準額は原則として固定資産税評価額ですが、家屋の固定資産税評価額は再建築費が高額なほど高くなります。

再建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる資材費と労務費、設計費、建築会社が得る利益の合計です。

よって、導入するために高額な費用を要する高速エレベーターなどの設備が設置されているマンションは再建築費が高額になると共に固定資産税評価額も高くなり、固定資産税が高くなります。

3-3. 所有する一戸部分の床面積が広い

マンションを所有すると、一戸部分と土地の持ち分を所有し、それぞれに固定資産税が課されます。

そして、先述のとおり一戸部分の固定資産税は、一棟全体の固定資産税が各戸の所有者に割り振られた額ですが、実は均等に割り振られるわけではありません。

所有する一戸部分の床面積の広さなどに応じて按分され、床面積が広い戸を所有するほど割り振られる税額が多くなります。

よって、他の戸より床面積が広い戸を所有する場合は、固定資産税が高いという状況になります。

4. 土地の固定資産税が高い理由

土地を所有しつつ固定資産税が高い場合は、相応の理由があると考えられます。

土地の固定資産税が高くなる理由は様々ですが、主に以下などが挙げられます。

- 立地条件が良く敷地面積が広い

- 更地であり住宅が建てられていない

- 住宅が建てられていたが、取り壊して更地にした

ここから、土地の固定資産税が高くなる主な理由をご紹介しましょう。

なお、ご紹介する土地の固定資産税が高くなる理由は、更地、一戸建てが建つ土地、マンションの土地の持ち分の全てに該当するため留意してください。

一戸建てを所有すると、一部例外を除き、土地と家屋を所有します。

マンションの一戸を所有すると、一部例外を除き、土地の持ち分と一戸部分を所有します。

そして、更地の固定資産税が高い理由、一戸建てが建つ土地の固定資産税が高い理由、マンションの土地の持ち分の固定資産税が高い理由には、さほど違いがありません。

4-1. 立地条件が良く敷地面積が広い

土地の固定資産税が高くなる理由は様々ですが、立地条件が良く敷地面積が広ければ、おおむね税額は高くなります。

固定資産税が高くなる立地条件が良い土地とは、駅やバス停、病院や学校、市役所などの公共施設に近い土地などが挙げられます。

また、幹線道路に接している、接する道路の本数が多く角地や準角地である、間口と奥行きが程よく使い勝手が良い土地なども固定資産税が高くなる傾向があります。

加えて、土地の固定資産税は、立地条件が同じであれば、敷地面積が広いほど高くなります。

よって、土地を所有しつつ固定資産税が高いと感じる場合は、立地条件が良く敷地面積が広くないかご確認ください。

なお、駅に近い土地や使い勝手が良い土地、敷地面積が広い土地などは固定資産税が高くなりますが、それらの条件に合致する土地とは、いわゆる高値で売買される土地です。

つまり、高値で売買される土地は、固定資産税も高いというわけです。

反対に、なにかしらの不備があり安値で売買される土地は、固定資産税も安くなります。

たとえば、立地条件が芳しくない、立地条件は良いものの極端に間口が狭くて使いにくい、傾斜地である、荒れ地でありそのままでは使えないなどの土地は安値で売買されますが、固定資産税も安くなります。

4-2. 更地であり土地のみである

更地の固定資産税は、住宅が建つ土地より固定資産税が高くなります。

固定資産税には、「住宅用地に対する固定資産税の課税標準の特例」という軽減措置が設けられています。

同軽減措置は「住宅用地の特例」などと呼ばれ、住宅が建つ土地に適用され、適用されれば、その土地は更地より固定資産税が安くなります。

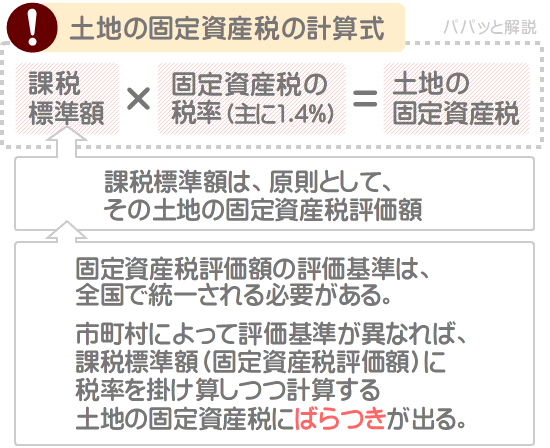

土地の固定資産税は、以下のように計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=土地の固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

土地の固定資産税の計算式に含まれる課税標準額は、原則として、その土地の固定資産税評価額です。

その土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」であり、売買価格より低くなるのが通例です。

つまり、土地の固定資産税は、詳しくは以下のように計算します。

土地の固定資産税の計算式(詳細版)

課税標準額(その土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

しかし、その土地に住宅が建つ場合は、先にご紹介した「住宅用地の特例」が適用されます。

「住宅用地の特例」が適用されれば、その土地の固定資産税を計算する際の課税標準額は、「固定資産税評価額」から「固定資産税評価額の6分の1、または3分の1など」に軽減されます。

課税標準額が6分の1などに軽減されれば、課税標準額に税率を掛け算しつつ計算する土地の固定資産税は大幅に安くなります。

これを理由に、住宅が建つ土地の固定資産税は、更地より大幅に安くなっていますが、更地には「住宅用地の特例」が適用されません。

よって、更地を所有する場合は、固定資産税が高くなります。

なお、住宅用地の特例が適用されれば、課税標準額は「固定資産税評価額」から「固定資産税評価額の6分の1など」に減額されます。

そのため、「住宅用地の特例」が適用されない更地の固定資産税は、住宅が建つ土地の6倍であるといわれますが、6倍ではなく4.2倍程度、都市計画税も課される場合は固定資産税と都市計画税を合わせて3.6倍程度です。

その理由は、負担軽減措置にあります。

負担軽減措置とは、土地の所有者の税負担を軽減するための措置であり、負担調整措置が適用されることにより、更地の固定資産税を計算する際の課税標準額は「固定資産税評価額の70%」が上限となります。

つまり、更地の固定資産税は、正確には以下のように計算するというわけです。

更地の固定資産税の計算式

課税標準額(その土地の固定資産税評価額の70%)×固定資産税の税率(主に1.4%)=固定資産税

負担調整措置の詳細は、当サイト「固定資産税をパパっと解説」で公開するコンテンツにてわかりやすくご紹介しています。

負担調整措置にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の負担調整措置とは?

4-3. 市街化区域で都市計画税も課されている

土地を所有すると固定資産税が課されますが、その土地が市街化区域に位置する場合は都市計画税も課され、税額が高くなります。

都市計画税とは、主に市街化区域に位置する土地や家屋の所有者に課される税金であり、市街化区域とは、既に市街地である区域や、今後10年以内に市街化が図られる区域です。

先述のとおり、土地の固定資産税は以下のように計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額は、原則として、その土地の固定資産税評価額です。

たとえば、固定資産税評価額が1,000万円の土地は以下のように計算し、軽減措置などを加味しなければ固定資産税は14万円です。

土地の固定資産税の計算例

課税標準額(固定資産税評価額である1,000万円)×1.4%(固定資産税の税率)=14万円(固定資産税額)

しかし、その土地が都市計画税が課される対象となる市街化区域に位置する場合は、都市計画税も課されます。

土地の都市計画税の計算式は、以下のとおりです。

土地の都市計画税の計算式

課税標準額×都市計画税の税率(主に0.3%)=土地の都市計画税

式に含まれる課税標準額は、固定資産税と同じく、原則としてその土地の固定資産税評価額です。

よって、固定資産税評価額が1,000万円の土地は以下のように計算し、軽減措置などを加味しなければ都市計画税は3万円です。

土地の都市計画税の計算例

課税標準額(固定資産税評価額である1,000万円)×0.3%(都市計画税の税率)=3万円

つまり、固定資産税評価額が1,000万円である土地を所有し、その土地に都市計画税も課される場合は、税額が3万円高くなるというわけです。

固定資産税のみが課される対象となる土地を所有すると、毎年4月ごろになると市町村役場から固定資産税額のみが記された納税通知書が届きます。

一方、固定資産税と都市計画税が課される土地を所有する場合は、毎年4月ごろになると市町村役場から、固定資産税額と都市計画税額の合計額が記された納税通知書が届きます。

これを理由に、都市計画税は課されていることに気付きにくいという特徴があります。

土地を所有しつつ固定資産税が高いと感じる場合は、都市計画税も課されていないかご確認ください。

都市計画税が課されているか否かは、固定資産税の納税通知書を見れば確認できます。

ちなみに、当サイト「固定資産税をパパっと解説」では、都市計画税をわかりやすく解説するコンテンツを公開中です。

都市計画税にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

都市計画税とは?使い道や各市町村の税率などわかりやすく解説

5. 一戸建ての固定資産税が高い理由

一戸建ての固定資産税が高い理由は様々ですが、以下などの理由が候補に挙げられます。

- 新築時の建築費が高額であった

- 固定資産税が高くなる建材や設備が導入されている

- 築浅である

- 鉄筋コンクリート造である

ここから、一戸建てを所有しつつ固定資産税が高いと感じる方へ向けて、その主な理由をご紹介しましょう。

なお、一部例外を除き、一戸建てを所有すると土地と家屋を所有することとなり、その両方に固定資産税が課されます。

そして、ここからご紹介するのは、家屋の固定資産税が高くなる理由のため留意してください。

土地の固定資産税が高くなる理由は、この記事の「4. 土地の固定資産税が高い理由」にてご紹介しています。

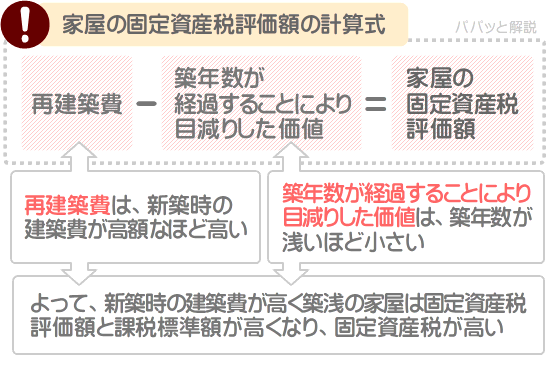

5-1. 新築時の建築費が高く、なおかつ築年数が浅い

高額な費用をかけて新築された築年数が浅い一戸建ては、固定資産税が高いのが通例です。

家屋の固定資産税は、以下の式で計算します。

家屋の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=家屋の固定資産税

式に含まれる課税標準額は、原則として、その家屋の固定資産税評価額です。

家屋の固定資産税評価額とは、市町村によって評価された、その家屋の「適正な時価」を意味します。

ここで重要となるのが、市町村が「適正な時価」である固定資産税評価額を算定する方法です。

家屋の固定資産税評価額は、「再建築費」から「築年数が経過することにより目減りした価値」を差し引いた額となります。

再建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる資材費と労務費、設計費、建築会社が得る利益の合計です。

難解ですが、いわゆる「建築費」が再建築費であるとお考えください。

また、「築年数が経過することにより目減りした価値」は、築年数が浅いうちは小さく、築年数が経過すると共に徐々に大きくなります。

したがって、高額な費用を掛けて新築された、築浅の家屋は固定資産税評価額が高くなります。

固定資産税評価額が高くなれば、課税標準額も高くなり、固定資産税も高くなります。

なお、家屋は築年数が経過すると共に固定資産税が徐々に下がりますが、木造家屋は、新築時の1平方メートルあたりの再建築費によって下がる年数が決まります。

具体的には、新築時の1平方メートルあたりの再建築費が高額であれば35年や25年をかけて、1平方メートルあたりの再建築費が安価であれば20年や15年をかけて新築時の25%程度まで下がります。

そして、その家屋が家屋として機能する限り、25%程度よりは下がりません。

つまり、家屋として機能する家屋を所有する限り、固定資産税が0円になることはないというわけです。

また、築年数が経過することにより下がるのは、家屋の固定資産税のみです。

一戸建てを所有すると、一部例外を除き家屋と土地を所有し、それぞれに固定資産税が課されますが、土地の固定資産税は、周辺の地価に応じて変動します。

5-2. 鉄筋コンクリート造である

鉄筋コンクリート造や鉄骨鉄筋コンクリート造の一戸建ての家屋は、木造の一戸建てより固定資産税が高い傾向があります。

先述のとおり、家屋の固定資産税は以下のように計算します。

家屋の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=家屋の固定資産税

式に含まれる課税標準額は、原則として、その家屋の固定資産税評価額です。

家屋の固定資産税評価額とは、市町村によって評価されたその家屋の適正な時価であり、「再建築費」から「築年数が経過することにより目減りした価値」を差し引いた額です。

再建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる資材費や労務費などの合計ですが、鉄筋コンクリート造や鉄骨鉄筋コンクリート造は、木造より再建築費が高い傾向があります。

国土交通省が公開する「建築着工統計」を参考にすると、令和元年に新築された木造の1平方メートルあたりの標準的な工事費は17万1,000円です。

一方、同じく令和元年に新築された鉄筋コンクリート造の1平方メートルあたりの標準的な工事費は、22万8,800円となります。

再建築費が高ければ、固定資産税評価額と課税標準額が高くなります。

課税標準額が高くなれば、課税標準額に税率を掛け算しつつ計算する家屋の固定資産税も高くなります。

よって、再建築費が高額な鉄筋コンクリート造や鉄骨鉄筋コンクリート造の家屋は、木造より固定資産税が高い傾向があります。

ちなみに、鉄骨造は、鉄筋コンクリート造や鉄骨鉄筋コンクリート造ほどではありませんが、やはり木造より再建築費が高い傾向があります。

従って、鉄骨造の家屋も、木造家屋より固定資産税が高いのが通例です。

5-3. 固定資産税が高くなる建材や設備が導入されている

太陽光パネルと一体化された屋根材や、大きなユニットバスやシステムキッチンなど、高価な建材や設備が使用された一戸建ては、家屋の固定資産税が高い傾向があります。

家屋の固定資産税は、先述のとおり、固定資産税評価額である課税標準額に税率を掛け算しつつ計算します。

そして、家屋の固定資産税評価額は、高価な建材や設備が使用されているほど高くなります。

固定資産税評価額が高くなる建材には、太陽光パネルと一体化された屋根材、タイル製の外壁材などが挙げられます。

固定資産税評価額が高くなる設備には、1624サイズ(1.5坪)のユニットバス、間口が300cmを超えるシステムキッチン、開閉式の天窓、つくりが上等な床の間、ホームエレベーターなどが挙げられます。

それらの建材や設備が使用された家屋は固定資産税評価額が高くなると共に課税標準額も高くなり、課税標準額に税率を掛け算しつつ計算する固定資産税も高くなります。

ちなみに、コンセントが多いと固定資産税が高いと噂されますが、新築時におけるコンセント1個あたりの固定資産税は78円程度であり、さほど税額には影響しません。

当サイト「固定資産税をパパっと解説」では、コンセント1個あたりの固定資産税額をご紹介するコンテンツを公開中です。

コンセントの固定資産税がいくらになるか気になる方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の調査でコンセントを隠すと節税になるって本当?

6. タワーマンションは上層階ほど固定資産税が高い

平成30年4月1日以降に売買契約を結びつつ購入した、平成29年4月1日以降に新築された高さが60メートルを超えるタワーマンションは、上層階ほど一戸部分にかかる固定資産税と都市計画税が高くなります。

ただし、固定資産税と都市計画税が高いといっても多少であり、驚くほどではありません。

1階の一戸部分の固定資産税と都市計画税を100%とすると、50階に位置する床面積が同一の一戸部分の固定資産税と都市計画税は112.6%程度です。

タワーマンションの売買価格は、低層階と高層階で倍程度の差があるため、売買価格に比べれば固定資産税と都市計画税の差は微々たるものと言えるでしょう。

タワーマンションの固定資産税と都市計画税、売買価格の比率

| 階数 | 固定資産税と都市計画税の比率 | 売買価格の比率(新築時) |

|---|---|---|

| 1階 | 100% | 100% |

| 10階 | 102.3%程度 | 120%程度 |

| 20階 | 104.9%程度 | 140%程度 |

| 30階 | 107.4%程度 | 160%程度 |

| 40階 | 110%程度 | 180%程度 |

| 50階 | 112.6%程度 | 200%程度 |

※この比率は、床面積が同じ戸に限り適用される

なお、高層階ほど高くなるのは、一戸部分にかかる固定資産税と都市計画税のみのため留意してください。

タワーマンションを所有すると、借地権や地上権などである場合は除き、一戸部分と土地の持ち分を所有し、それぞれに固定資産税や都市計画税が課されます。

その合計がタワーマンションの固定資産税となりますが、高層階ほど高くなるのは、一戸部分の固定資産税と都市計画税のみです。

土地の持ち分にかかる固定資産税と都市計画税は、高くなりません。

ちなみに、当サイト「固定資産税をパパっと解説」では、1億円のタワーマンションの固定資産税を試算するコンテンツを公開中です。

タワーマンションの固定資産税がいくらになるか気になる方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

タワーマンションの固定資産税はいくら?

7. 固定資産税が前年より高い理由

土地の固定資産税が前年より高い理由は、地価が上がった、本来の税額に近づいている、住宅を解体して更地になった、荒れ地を整地したなが考えられます。

家屋の固定資産税が前年より高い理由は、新築を取得後一定期間が経過したなどが考えられます。

ここから、土地や家屋を所有しつつ固定資産税が高くなったと戸惑う方へ向けて、主な理由をご紹介しましょう。

7-1. 地価が上がった

土地のみを所有しつつ前年より固定資産税が高い場合は、周辺の地価が上昇したと考えられます。

土地の固定資産税は周辺の地価に応じて変動し、地価が上がれば税額も上がります。

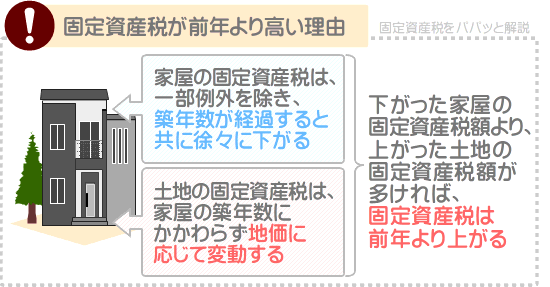

また、土地と家屋を所有し、築年数が経過しつつも固定資産税が前年より高くなった場合は、「築年数が経過することにより下がった家屋の固定資産税の額」より、「地価が上昇することにより上がった土地の固定資産税の額」が多いことなどが理由と考えられます。

一戸建てを所有すると土地と家屋を、マンションを所有すると一戸部分と土地の持ち分を所有することとなり、それぞれに固定資産税が課されます。

そして、家屋の固定資産税は、築年数が経過することにより徐々に下がります。

しかし、土地の固定資産税は、その土地に建つ家屋の築年数が経過することでは下がらず、周辺の地価に応じて変動します。

地価が上がれば、家屋の老朽化が進んでも、その土地の固定資産税は上がることとなります。

7-2. 本来の税額に近づいている

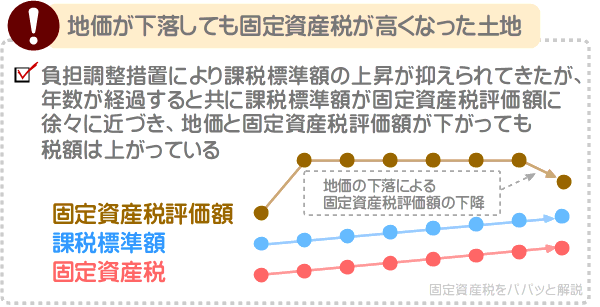

土地を所有し、地価が下がっているにもかかわらず固定資産税が前年より高い場合は、本来の税額に近づいていると考えられます。

これは、一戸建てが建つ土地や、マンションの土地の持ち分にも該当します。

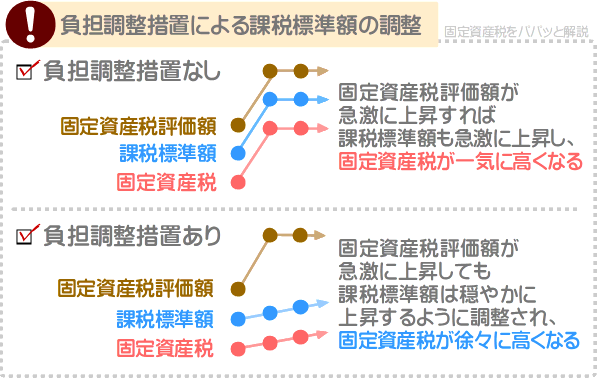

土地の固定資産税には、負担調整措置が設けられています。

負担調整措置とは、土地の所有者の税負担を軽減する措置です。

土地の固定資産税は、以下のように計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

土地の固定資産税の計算式に含まれる課税標準額は、原則として、その土地の固定資産税評価額です。

土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」を意味します。

土地の固定資産税評価額(すなわち「適正な時価」)は、全国で統一された基準で評価されるべきです。

評価する基準が異なれば、市町村によって、固定資産税評価額を課税標準額として計算する土地の固定資産税にばらつきが出ることとなり、税の公平性が損なわれます。

ところが、平成5年ごろまでは、市町村によって土地の固定資産税評価額を評価する基準が異なりました。

それでは、A市は土地の固定資産税が高い、B市は土地の固定資産税が安いなど、税額にばらつきが発生します。

よって、平成6年頃に土地の固定資産税評価額を評価する基準が全国で統一されました。

しかし、統一されれば、評価する基準が変わることにより固定資産税評価額が急激に上昇する土地が現れます。

固定資産税評価額が急激に上昇すれば課税標準額も急激に上昇し、課税標準額に税率を掛け算しつつ計算する土地の固定資産税が一気に高くなります。

土地の固定資産税が一気に高くなれば、その土地の所有者の税負担が重くなります。

その負担を軽減するために導入されたのが、負担調整措置です。

負担調整措置とは、評価基準が変わるなどして土地の固定資産税評価額が急激に上昇しても、課税標準額はゆっくりと上昇するように調整される措置です。

固定資産税評価額が急激に上昇しても、課税標準額はゆっくりと上昇するように調整されれば、課税標準額に税率を掛け算しつつ計算する固定資産税もゆっくりと上昇することとなります。

そして、地価が下落しているにもかかわらず前年より固定資産税が高い土地は、平成6年ごろの評価基準の変更により固定資産税評価額が大きく上がったものの、負担調整措置により課税標準額が抑えられてきた土地と考えられます。

しかし、その土地の課税標準額は、年数が経過すると共に徐々に固定資産税評価額に近づき、地価が下落しているにもかかわらず前年より固定資産税が高いという状況になっています。

その土地の固定資産税は、平成6年ごろから低く抑えられてきたものの、徐々に本来の税額に近づいています。

7-3. 新築の軽減措置適用期間が完了した

新築を購入後4年や6年などが経過し、固定資産税が前年より高い場合は、軽減措置の適用期間が完了したことが理由と考えられます。

固定資産税には、「新築された住宅に対する固定資産税の減額」という軽減措置が設けられています。

同軽減措置は、床面積が50平方メートル以上280平方メートル以下の新築住宅を購入するなど、一定の条件を満たすことにより適用されます。

同軽減措置は一戸建て、マンションを問わず適用され、適用されれば、はじめて固定資産税が課されることとなった年から一定の期間にわたり、家屋の床面積の120平方メートルまでの部分にかかる固定資産税が2分の1に減額されます。

減額される期間は、一般的な木造家屋は3年、マンションなどの中高層耐火建築物は5年です。

同軽減措置は、多くの市町村において申告不要で適用されます。

これを理由に、同軽減措置が適用されていることに気付かず、適用期間完了後に「築年数が経過したにもかかわらず前年より固定資産税が高い」と驚く方が多くいらっしゃいます。

なお、認定長期優良住宅を取得した場合は、申告をすることにより「新築された認定長期優良住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、一般的な木造家屋は5年、マンションなどの中高層耐火建築物は7年にわたり、家屋の床面積の120平方メートルまでの部分にかかる固定資産税が2分の1に減額されます。

これにより、新築の認定長期優良住宅を取得した場合は、取得から6年や8年が経過したころに、前年より固定資産税が高いという状況が発生します。

ただし、認定長期優良住宅に該当する新築を取得したものの申告を忘れた場合は、多くの市町村では「新築された住宅に対する固定資産税の減額」が適用され、一般的な住宅と同じく、取得後4年や6年が経過したころに前年より固定資産税が高いという状況が発生します。

7-4. 住宅を解体して更地になった

住宅を解体しつつ前年より固定資産税が高くなった場合は、住宅を取り壊すことにより「住宅用地に対する固定資産税の課税標準の特例」の適用が外れたと考えられます。

「住宅用地に対する固定資産税の課税標準の特例」とは、住宅が建つ土地にかかる固定資産税が減額される軽減措置であり、「住宅用地の特例」などと呼ばれます。

土地にかかる固定資産税は、以下の式で計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額は、原則として、その土地の固定資産税評価額です。

しかし、住宅が建つ土地には「住宅用地の特例」が適用され、課税標準額が「その土地の固定資産税評価額」から「その土地の固定資産税評価額の6分の1など」に変更されます。

変更されれば課税標準額が減り、課税標準額に税率を掛け算しつつ計算する土地の固定資産税が安くなります。

ところが、住宅を解体すると「住宅用地の特例」が適用されなくなり、課税標準額は「その土地の固定資産税評価額」に戻ります。

課税標準額が「その土地の固定資産税評価額の6分の1など」から「その土地の固定資産税評価額」に戻れば、課税標準額に税額を掛け算しつつ計算する土地の固定資産税が高くなります。

よって、住宅を解体すると、前年より固定資産税が高いという状況が発生します。

住宅を解体し、その家屋の固定資産税が課されなくなったにもかかわらず前年より税額が高くなったのは、家屋に課されていた税額より、「住宅用地の特例」の適用が外れることにより高くなった土地の税額が上回ったことが理由です。

7-5. 荒れ地を整地した

土地を所有しつつ前年より固定資産税が高くなった場合は、荒れ地を整地をするなどして、その土地を使いやすくしたのではないかご確認ください。

先述のとおり、土地の固定資産税は以下の式で計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.3%)=土地の固定資産税

式に含まれる課税標準額は、原則として、その土地の固定資産税評価額です。

その土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」を意味します。

荒れ地は使いづらく高値で売却できませんが、高値で売却できない土地は「適正な時価」が低いと市町村に評価されます。

適正な時価が低いと評価されれば、適正な時価を基に計算する固定資産税は低くなります。

しかし、荒れ地を整地するなどして高値で売却できるにようになれば、市町村は「適正な時価」を以前より高く評価するようになり、「適正な時価」を基に計算する固定資産税も引き上げられることとなります。

よって、土地を所有しつつ固定資産税が高くなった場合は、整地をしたり接道本数が増やすなどして使いやすくなり、高値で売却できる土地になったのではないかご確認ください。

ちなみに、荒れ地を整地したとしても、登記簿に記されている地目が変わらなければ固定資産税額も変わらないといわれますが、登記簿に記されている地目が税額に影響を与えることはありません。

固定資産税において重視されるのは「現状地目」であり、登記簿に記されている地目ではく、現状の地目を基に適正な時価が評価されます。

8. 固定資産税が高いときに適用状況を確認すべき軽減措置

固定資産税にはいくつかの軽減措置があり、軽減措置が適用されれば税額が安くなります。

よって、固定資産税が高いと感じる場合は、適用されるべき軽減措置が適用されていない可能性があり、適用状況を確認する必要があります。

ここから、固定資産税が高いときに適用状況を確認すべき軽減措置をご紹介しましょう。

なお、ご紹介する軽減措置の適用状況は、市町村役場に電話などで問い合わせることにより確認することが可能です。

また、一部の市町村は、固定資産税の納税通知書に軽減措置の適用状況を記しています。

よって、毎年4月ごろにご自宅に届く固定資産税の納税通知書を見ることでも、軽減措置の適用状況を確認できる場合があります。

8-1. 住宅用地の特例

住宅が建つ土地には、「住宅用地に対する固定資産税の課税標準の特例」が適用されます。

同軽減措置は「住宅用地の特例」などと呼ばれる軽減措置であり、住宅が建つ土地に適用され、適用されることにより土地にかかる固定資産税が更地より大幅に減額されます。

よって、住宅が建つ土地を所有し、その土地の固定資産税が高いと感じるときは、「住宅用地の特例」が適用されているか、市町村役場に問い合わせるなどしてご確認ください。

ちなみに「住宅用地の特例」は、多くの市町村では申告をせずとも適用されます。

しかし、更地に新築をした場合は、新築されたことに市町村役場が気付かず、住宅用地の特例の適用が遅れることがあります。

そのため、更地に新築をしつつ土地の固定資産税が高いと感じる場合は、住宅用地の特例の適用状況をぜひご確認ください。

8-2. 住宅用地等に対する都市計画税の課税標準の特例

市街化区域に位置する住宅が建つ土地を所有し、その土地の都市計画税が高いと感じる場合は、「住宅用地等に対する都市計画税の課税標準の特例」が適用されているかご確認ください。

土地を所有すると固定資産税が課されますが、その土地が市街化区域に位置する場合は、都市計画税も課されることがあります。

都市計画税とは、道路や学校などの公共施設を維持新設する「都市計画事業」や、公共施設を新設や移設するために必要となる土地を調達する「土地区画整理事業」の費用を賄うために市町村が徴収する目的税です。

その都市計画税ですが、住宅が建つ土地には「住宅用地等に対する都市計画税の課税標準の特例」という軽減措置が適用され、適用されれば、その土地の都市計画税は大きく減額されます。

よって、市街化区域に位置する土地を所有し、都市計画税が高いと感じる場合は、市町村役場に電話で問い合わせるなどして同軽減措置の適用状況をご確認ください。

なお、都市計画税が課される市街化区域とは、既に市街地である区域、または今後10年以内に市街化が図られる区域を指しますが、全ての市街化区域に都市計画税が課されるわけではないため留意してください。

都市計画税は、高額な費用を要する都市計画事業や土地区画整理事業がある市町村内に所在する、市街化区域に位置する土地や家屋の所有者のみに課され、それらの事業がなければ都市計画税は課されません。

令和3年度において、全国には1,719の市町村が存在し、都市計画税を課すのは、そのうちの644(全体の約3分の1)の市町村に留まります。

8-3. 新築された住宅に対する固定資産税の減額

一戸建て、マンションを問わず新築を購入し、固定資産税が思いのほか高いと感じるときは、「新築された住宅に対する固定資産税の減額」が適用されているか、市町村役場に電話で問い合わせるなどしてご確認ください。

「新築された住宅に対する固定資産税の減額」とは、新築住宅の家屋にかかる固定資産税が、一定の期間にわたり減額される軽減措置です。

同軽減措置は、床面積が50平方メートル以上280平方メートル以下などの新築の住宅を購入することにより適用され、適用される期間は、一戸建てなどの一般的な木造家屋であれば3年、マンションなどの中高層耐火建築物であれば5年です。

同軽減措置は、多くの市町村では申告不要で適用されますが、思いのほか固定資産税が高い場合は適用されていない可能性があります。

8-4. 新築された認定長期優良住宅に対する固定資産税の減額

先述のとおり、一定の条件を満たす新築の住宅を購入すれば「新築された住宅に対する固定資産税の減額」が適用され、一定の期間にわたり、家屋にかかる固定資産税が減額されます。

同軽減措置の適用期間は、一戸建てなどの一般的な木造家屋であれば3年、マンションなどの中高層耐火建築物であれば5年です。

しかし、認定長期優良住宅を購入し、翌年の1月31日までに市町村などの所管行政庁に申告をすれば、「新築された住宅に対する固定資産税の減額」ではなく、「新築された認定長期優良住宅に対する固定資産税の減額」という軽減措置が適用されます。

「新築された認定長期優良住宅に対する固定資産税の減額」とは、市町村などの所管行政庁から長期優良住宅と認定された住宅を購入することにより適用される固定資産税の軽減措置です。

同軽減措置が適用されれば、認定長期優良住宅に該当する一戸建てなどを購入した場合は5年、マンションなどの中高層耐火建築物を購入した場合は7年にわたり、家屋にかかる固定資産税が減額されます。

よって、認定長期優良住宅を購入し、4年目や6年目などから家屋にかかる固定資産税が高くなった場合は、申告忘れがないかご確認ください。

申告をしなければ、「新築された認定長期優良住宅に対する固定資産税の減額」ではなく「新築された住宅に対する固定資産税の減額」が適用されることとなり、固定資産税が減額される期間が本来より短くなります。

まとめ

固定資産税が高いときの対処法をご紹介し、マンションや土地、一戸建ての固定資産税が高い理由、前年より固定資産税が高くなった原因など解説しました。

固定資産税が高いと感じるときは、課税誤りがないか市町村役場に問い合わせる、軽減措置の適用状況を確認する、固定資産評価審査委員会へ審査を請求するなどすれば、税額が是正される可能性があります。

マンションの固定資産税が高いのは、鉄筋コンクリート造のため木造より耐久性に優れていることなどが理由であり、敷地面積が広く戸数が少ない物件や、高額な設備や建材が導入されている物件は、特に税額が高くなります。

所有する土地の固定資産税が高い理由は、立地条件が良く敷地面積が広いことや、更地であり土地のみであるなどが考えられます。

所有する一戸建ての固定資産税が高い理由は、新築時の建築費が高く築浅である、高額な設備や建材が使用されているなどが理由と考えられます。

固定資産税が高いと感じる方がいらっしゃいましたら、ぜひご参考になさってください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年4月

記事公開日:2021年12月

こちらの記事もオススメです