50坪の固定資産税はいくら?

50坪の土地は、立地条件と使い勝手が良いほど固定資産税が高くなります。

50坪の建物は、建築費が高額で築年数が新しいほど固定資産税が高くなります。

50坪の土地と建物の固定資産税がいくらになるか目安をご紹介し、売り出し中の50坪の土地の固定資産税を簡単に調べる方法など解説しましょう。

目次

- 1. 50坪の土地の固定資産税はいくら?

- 1-1. 50坪の更地の固定資産税をシミュレーション

- 1-2. 住宅が建つ50坪の土地の固定資産税をシミュレーション

- 1-3. 50坪の土地の固定資産税の簡単な調べ方

- 2. 50坪の建物の固定資産税はいくら?

- 2-1. 50坪の新築の建物の固定資産税はいくら?

- 2-2. 50坪の中古住宅の建物の固定資産税はいくら?

1. 50坪の土地の固定資産税はいくら?

50坪の土地の固定資産税は、都市部およびその周辺に位置する更地であれば「売買価格の70%の70%の1.4%」が目安です。

また、その土地に都市計画税も課されるのであれば、税額の目安は「売買価格の70%の70%の0.3%」となります。

都市部およびその周辺に位置する住宅である建物が建つ50坪の土地の固定資産税は「土地部分の売買価格の70%の16.6%の1.4%」が目安です。

その土地に都市計画税も課されるのであれば、税額の目安は「土地部分の売買価格の70%の33.3%の0.3%」となります。

50坪の土地の固定資産税はいくら?

| 土地の状況 | 税金の種類 | 税額の目安 |

|---|---|---|

| 更地 | 固定資産税 | 売買価格の70%の70%の1.4% |

| 〃 | 都市計画税 | 売買価格の70%の70%の0.3% |

| 住宅である建物が建つ土地 | 固定資産税 | 土地部分の売買価格の70%の16.6%の1.4% |

| 〃 | 都市計画税 | 土地部分の売買価格の70%の33.3%の0.3% |

※ 各目安は都市部およびその周辺に位置する50坪の土地に限り該当する

50坪の土地は、立地条件と使い勝手が良いほど固定資産税が高くなるのが通例です。

よって、駅に近いなどと立地条件が良く、間口と奥行きが適度に広く平坦で使い勝手が良い50坪の土地は固定資産税が高くなります。

反対に、駅から遠いなどと立地条件が悪く、間口が狭く奥行きが極端に広いなど、使い勝手が悪い50坪の土地は固定資産税が安くなります。

さらに、住宅の有無も税額に影響を与え、住宅があれば土地の固定資産税は安くなります。

具体的には、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例(通称:住宅用地の特例)」という軽減措置が適用され、更地より固定資産税が安くなります。

- 50坪の土地は、立地条件が良く使い勝手が良いほど固定資産税が高くなる

- 50坪の土地は、更地より住宅が建つ土地の方が固定資産税が安い

つづいて、50坪の更地と、住宅が建つ50坪の土地の固定資産税がいくらになるかシミュレーションしましょう。

なお、都市計画税とは、主に市街地に位置する建物や土地の所有者に課される税金であり、課される場合は、固定資産税と都市計画税の両方が課されることとなります。

購入を希望する50坪の土地に都市計画税が課されるか否かは、その物件を取り扱う不動産業者、またはその物件が所在する市町村のホームページなどにて確認することが可能です。

1-1. 50坪の更地の固定資産税をシミュレーション

50坪の更地の固定資産税と都市計画税は、その土地が都市部およびその周辺に位置するのであれば以下が目安です。

50坪の更地の固定資産税はいくら?

| 税金の種類 | 税額の目安 |

|---|---|

| 固定資産税 | 売買価格の70%の70%の1.4% |

| 都市計画税 | 売買価格の70%の70%の0.3% |

※ 各目安は都市部およびその周辺に位置する50坪の土地に限り該当する

たとえば、売買価格が2,000万円の50坪の更地であれば以下のように計算し、固定資産税の目安は19万6,000円、都市計画税の目安は4万2,000円です。

50坪の更地の固定資産税の計算例

2,000万円(売買価格)×70%×1.4%=19万6,000円

50坪の更地の都市計画税の計算例

2,000万円(売買価格)×70%×0.3%=4万2,000円

固定資産税と都市計画税の合計

19万6,000円(固定資産税)+4万2,000円(都市計画税)=23万8,000円

更地の固定資産税や都市計画税は、正確には以下のように計算します。

更地の固定資産税の計算方法

課税標準額(その土地の固定資産税評価額の70%など)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

更地の都市計画税の計算方法

課税標準額(その土地の固定資産税評価額の70%など)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=都市計画税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば同じこともあります。

更地の固定資産税や都市計画税を計算する際の課税標準額は、式に記したように「その土地の固定資産税評価額の70%など」です。

土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」を指します。

土地の固定資産税評価額は物件によって異なりますが、都市部およびその周辺に位置する宅地であれば、おおよそ売買価格の70%程度です。

したがって、先にご紹介したように「売買価格の70%の70%の1.4%」が50坪の更地の固定資産税の目安となります。

同じく、先にご紹介したように「売買価格の70%の70%の0.3%」が50坪の更地の都市計画税の目安です。

なお、売り出し中の50坪の更地の正確な固定資産税や都市計画税は、その物件を取り扱う不動産業者に問い合わせれば、おそらくは把握できます。

1-2. 住宅が建つ50坪の土地の固定資産税をシミュレーション

住宅が建つ50坪の土地の固定資産税と都市計画税の目安は、その土地が都市部およびその周辺に位置するのであれば以下のとおりです。

住宅が建つ50坪の土地の固定資産税はいくら?

| 税金の種類 | 税額の目安 |

|---|---|

| 固定資産税 | 土地部分の売買価格の70%の16.6%の1.4% |

| 都市計画税 | 土地部分の売買価格の70%の33.3%の0.3% |

※ 各目安は都市部およびその周辺に位置する50坪の土地に限り該当する

たとえば、土地部分の売買価格が2,000万円であれば以下のように計算し、土地部分の固定資産税の目安は3万2,536円、都市計画税の目安は1万3,986円です。

住宅が建つ50坪の土地の固定資産税の計算例

2,000万円(土地部分の売買価格)×70%×16.6%×1.4%=3万2,536円

住宅が建つ50坪の土地の都市計画税の計算例

2,000万円(土地部分の売買価格)×70%×33.3%×0.3%=1万3,986円

固定資産税と都市計画税の合計

3万2,536円(固定資産税)+1万3,986円(都市計画税)=4万6,500円

固定資産税において、住宅である建物が建つ土地に占める、その建物の床面積の10倍までの部分を「住宅用地」と呼びます。

さらに、住宅用地に占める200㎡(約60坪)までの部分を「小規模住宅用地」と呼びます。

つまり、住宅が建つ50坪の土地は「小規模住宅用地」というわけです。

そして、住宅用地には「住宅用地に対する固定資産税の課税標準の特例」と「住宅用地等に対する都市計画税の課税標準の特例」という2つの軽減措置が適用されます。

それら2つの軽減措置が適用されれば、小規模住宅用地の固定資産税と都市計画税は以下のように計算します。

小規模住宅用地の固定資産税の計算方法

課税標準額(その土地の固定資産税評価額の6分の1)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

小規模住宅用地の都市計画税の計算方法

課税標準額(その土地の固定資産税評価額の3分の1)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=都市計画税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば同じこともあります。

小規模住宅用地の固定資産税と都市計画税を計算する際の課税標準額は、式に記したように「その土地の固定資産税評価額」の6分の1や3分の1です。

土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」を指します。

土地の固定資産税評価額は物件によって大きく異なりますが、都市部およびその周辺に位置する宅地であれば、売買価格の70%程度が目安です。

したがって、先にご紹介したように「売買価格の70%の16.6%の1.4%」と計算すれば、住宅が建つ50坪の土地の固定資産税をシミュレーションできます。

同様に、先にご紹介したように「売買価格の70%の33.3%の0.3%」と計算すれば、住宅が建つ50坪の土地の都市計画税をシミュレーションすることが可能です。

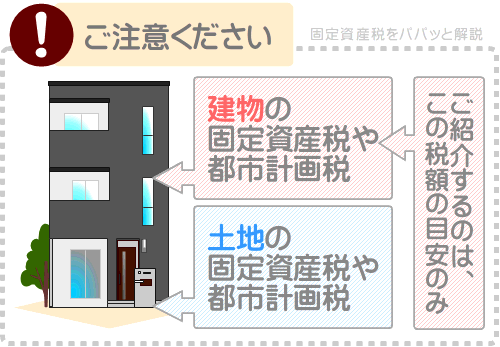

なお、ご紹介した固定資産税と都市計画税の目安は、土地部分の税額のみのため留意してください。

住宅と、その住宅が建つ土地を取得した場合は建物と土地を所有することとなり、それぞれに固定資産税や都市計画税が課されます。

しかし、ここでご紹介したのは、土地部分の固定資産税と都市計画税のみです。

建物部分の固定資産税や都市計画税の目安は、以下のとおりとなっています。

建物の固定資産税の目安

| 建物の状態 | 税金の種類 | 税額の目安 |

|---|---|---|

| 新築 | 固定資産税 | 建物部分の建築費の60%の1.4% |

| 〃 | 都市計画税 | 建物部分の建築費の60%の0.3% |

| 中古住宅 | 固定資産税 | 建物部分の売買価格の60%~20%の1.4% |

| 〃 | 都市計画税 | 建物部分の売買価格の60%~20%の0.3% |

1-3. 50坪の土地の固定資産税の簡単な調べ方

ここからは、売りに出されている50坪の土地の固定資産税を調べる方法をご紹介しましょう。

最も簡単な調べ方は、その物件を取り扱う不動産業者に電話やメールで問い合わせることです。

そうすれば、おそらくは固定資産税がいくらか教えてくれます。

また、市街地に位置する50坪の宅地であれば、全国地価マップを利用すれば大まかな税額を無料で調べることが可能です。

宅地とは建物を建てるための土地、または既存の建物を維持するために必要となる土地を指します。

つづいて、全国地価マップを用いて50坪の土地の固定資産税を調べる方法をご紹介しましょう。

なお、全国地価マップで50坪の土地の固定資産税を調べる際は、可能であればスマートフォンではなくパソコンをお使いください。

スマートフォンは画面が小さく、固定資産税を調べるには適しません。

1-3-1. 全国地価マップを閲覧する

はじめに「全国地価マップ|位置指定」を閲覧してください。

そうすれば、「全国地価マップご利用にあたって」という注意書きが表示されるため、内容に了承すれば「同意する」をクリックしてください。

クリックすれば、以下のような緑色の日本地図が表示されます。

緑色の日本地図が表示されれば、固定資産税を調べたい50坪の土地が所在する都道府県をクリックしてください。

クリックすれば、以下のような都道府県内の市町村が記された地図が表示されます。

市町村の地図が表示されれば、固定資産税がいくらか調べたい50坪の土地が所在する市町村をクリックしてください。

1-3-2. 土地を探して固定資産税路線価を確認する

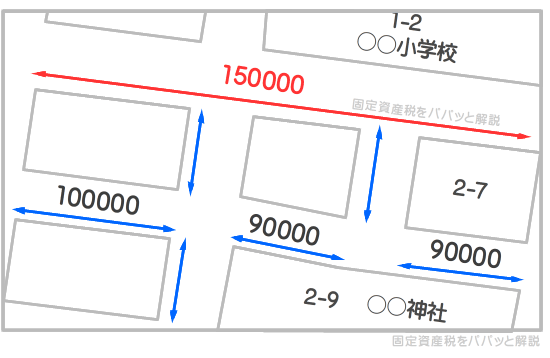

固定資産税がいくらか調べたい50坪の土地が所在する市町村をクリックすれば、以下のような道路に数字が記された地図が表示されます。

地図が表示されれば、固定資産税がいくらか調べたい50坪の土地を探してください。

土地が見つかれば、その土地の周辺に記されている数字を確認します。

固定資産税がいくらか調べたい50坪の土地が2本以上の道路に接し、それぞれの道路に異なる数字が記されている場合は、ここはひとまず高い方の数字をご確認ください。

数字には赤色と青色がありますが、どちらでも構いません。

1-3-3. 固定資産税がいくらか計算する

道路に記されている数字が確認できれば、その数字をメモして末尾に円を付けてください。

たとえば、数字が「150000」であれば150,000円にするといった具合です。

その額は「固定資産税の路線価(これ以降「路線価」と呼びます)」という額であり、市街地に位置する宅地は、この路線価を基に固定資産税や都市計画税を計算します。

注釈

正確には、もう少し複雑な方法で固定資産税や都市計画税を計算するため留意してください

それでは、路線価を基にその50坪の土地の固定資産税と都市計画税を計算しましょう。

その50坪の土地が更地であれば、以下のように計算した額が固定資産税と都市計画税の目安です。

50坪の更地の固定資産税の計算方法

路線価×165㎡(50坪)×70%×1.4%=固定資産税

50坪の更地の都市計画税の計算方法

路線価×165㎡(50坪)×70%×0.3%=都市計画税

計算例を挙げると、路線価が15万円であれば以下のように計算し、その50坪の更地の固定資産税は24万2,550円、都市計画税は5万1,975円が目安です。

50坪の更地の固定資産税の計算例

15万円(路線価)×165㎡(50坪)×70%×1.4%=24万2,550円

50坪の更地の都市計画税の計算例

15万円(路線価)×165㎡(50坪)×70%×0.3%=5万1,975円

合計

24万2,550円(固定資産税)+5万1,975円(都市計画税)=29万4,500円

一方、その50坪の土地に別荘を除く住宅が建つのであれば、以下のように計算した額が固定資産税と都市計画税の目安となります。

住宅が建つ50坪の土地の固定資産税の計算方法

路線価×165㎡(50坪)×16.6%×1.4%=固定資産税

住宅が建つ50坪の土地の都市計画税の計算方法

路線価×165㎡(50坪)×33.3%×0.3%=都市計画税

たとえば、路線価が15万円であれば以下のように計算し、その住宅が建つ50坪の土地の固定資産税は5万7,519円、都市計画税は2万4,725円が目安です。

住宅が建つ50坪の土地の固定資産税の計算例

15万円(路線価)×165㎡(50坪)×16.6%×1.4%=5万7,519円

住宅が建つ50坪の土地の都市計画税の計算例

15万円(路線価)×165㎡(50坪)×33.3%×0.3%=2万4,725円

合計

5万7,519円(固定資産税)+2万4,725円(都市計画税)=8万2,200円

以上で50坪の土地の固定資産税と都市計画税の目安が計算できました。

ちなみに、当サイト「固定資産税をパパッと解説」では、固定資産税の路線価をわかりやすく解説するコンテンツを公開中です。

固定資産税の路線価にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税路線価とは?わかりやすく解説

2. 50坪の建物の固定資産税はいくら?

50坪の建物の固定資産税は、新築であれば「建物部分の建築費の60%の1.4%程度」が目安です。

都市計画税も課されるのであれば、その税額は「建物部分の建築費の60%の0.3%」が目安となります。

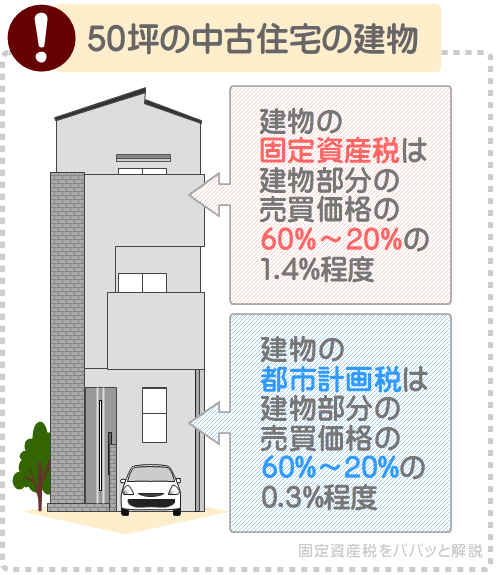

一方、50坪の中古住宅である建物の固定資産税は「建物部分の売買価格の60%~20%の1.4%」が目安です。

都市計画税も課されるのであれば、その税額は「建物部分の売買価格の60%~20%の0.3%」が目安となります。

50坪の建物の固定資産税はいくら?

| 建物の状況 | 税金の種類 | 税額の目安 |

|---|---|---|

| 新築 | 固定資産税 | 建物部分の建築費の60%の1.4% |

| 〃 | 都市計画税 | 建物部分の建築費の60%の0.3% |

| 中古住宅 | 固定資産税 | 建物部分の売買価格の60%~20%の1.4% |

| 〃 | 都市計画税 | 建物部分の売買価格の60%~20%の0.3% |

50坪の新築の建物は、建築費が高額なほど固定資産税や都市計画税が高くなるのが通例です。

建築費が高額な建物とは、グレードの高い建材や設備が導入された建物です。

よって、それに該当する50坪の新築の建物を取得する予定があれば、固定資産税や都市計画税が高くなるとお考えください。

50坪の中古住宅である建物は、高額な費用をかけて新築された築浅の物件ほど固定資産税や都市計画税が高くなるのが通例です。

したがって、それに該当する50坪の中古住宅を取得する予定があれば、固定資産税や都市計画税が高くなるとお考えください。

固定資産税が高くなる50坪の新築の建物の特徴

グレードの高い建材や設備が導入された建築費が高額な建物

固定資産税が高くなる50坪の中古住宅の建物の特徴

高額な費用をかけて新築された築年数が新しい建物

つづいて、先にご紹介した50坪の建物の固定資産税と都市計画税の目安の詳細をご紹介しましょう。

なお、ここでご紹介するのは、50坪である建物のみの固定資産税と都市計画税の目安のため留意してください。

50坪の建物といえば主に戸建てですが、戸建てを取得すると一部例外を除き建物と土地を所有することとなり、それぞれに固定資産税や都市計画税が課されます。

しかし、ここでご紹介するのは、床面積が50坪である建物の固定資産税と都市計画税がいくらになるかという目安の詳細であり、土地の固定資産税と都市計画税は含まれません。

ちなみに、50坪の建物が建つ土地の固定資産税は、その建物が別荘を除く住宅であり、都市部およびその周辺に位置するのであれば「土地の売買価格の70%の16.6%の1.4%」が目安です。

50坪の建物が建つ土地の都市計画税は、その建物が別荘を除く住宅であり、都市部およびその周辺に位置するのであれば「土地の売買価格の70%の33.3%の0.3%」が目安となります。

50坪の建物が建つ土地の固定資産税はいくら?

| 税金の種類 | 税額の目安 |

|---|---|

| 固定資産税 | 土地部分の売買価格の70%の16.6.%の1.4% |

| 都市計画税 | 土地部分の売買価格の70%の33.3%の0.3% |

※ 各目安は別荘を除く住宅である建物が建つ、都市部およびその周辺に位置する土地に限り該当する

2-1. 50坪の新築の建物の固定資産税はいくら?

50坪の新築である建物の固定資産税は「建物部分の建築費の60%の1.4%」が目安です。

都市計画税も課される場合は、その税額は「建物部分の建築費の60%の0.3%」が目安となります。

都市計画税とは、主に市街地に位置する建物や土地の所有者に課される税金です。

たとえば、建築費が3,000万円である50坪の新築の建物があったとしましょう。

であれば以下のように計算し、固定資産税は25万2,000円、都市計画税は5万4,000円が目安です。

固定資産税の計算例

3,000万円(建築費)×60%×1.4%=25万2,000円

都市計画税の計算例

3,000万円(建築費)×60%×0.3%=5万4,000円

合計

25万2,000円(固定資産税)+5万4,000円(都市計画税)=30万6,000円

なお、ここでいう建築費は、引き渡し価格や販売価格を指す訳ではないため留意してください。

ここでいう建築費とは、その建物と同一の建物を同一の場所に新築するために必要となる資材費と労務費、設計費、建築会社が得る利益の合計であり、「再建築価格」などと呼ばれる額です。

一方、引き渡し価格や販売価格は、建築費と同額のこともありますが、建築費に、建築に携わっていない不動産会社が得る利益などが上乗せされた額の場合もあります。

引き渡し価格や販売価格に占める建築費の割合は、物件によって大きく異なるのが現状です。

しかし、正確な根拠はないものの、建築費は引き渡し価格や販売価格の60%程度などといわれます。

また、令和8年3月31日までに新築された、住宅である未使用の建物を取得した場合は「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置は50坪の新築の建物にも適用され、適用されれば、一定の期間にわたり建物部分にかかる固定資産税が減額されます。

つづいて、軽減措置の詳細をご紹介しましょう。

2-1-1. 50坪の新築の建物に適用される固定資産税の軽減措置

令和8年3月31日までに新築された、住宅である未使用の建物を取得すれば「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置は、50坪の新築の建物にも適用されます。

適用されれば、その50坪の建物の床面積の120㎡までの部分にかかる固定資産税が一定の期間にわたり2分の1に減額されます。

したがって、同軽減措置が適用される条件を満たす50坪の新築の建物は、120㎡までの部分の固定資産税と、それを超える部分の固定資産税の目安が異なります。

その目安は、以下のとおりです。

軽減措置適用後の120㎡までの部分の固定資産税の目安

1㎡あたりの建築費×120㎡×60%×1.4%×50%

軽減措置適用後の120㎡を超える部分の固定資産税の目安

1㎡あたりの建築費×45㎡×60%×1.4%

たとえば、先に固定資産税を25万2,000円とシミュレーションした、建築費が3,000万円の50坪の建物であれば、以下のように計算して1㎡あたりの建築費は18万1,818円です。

1㎡あたりの建築費の計算例

3,000万円(建物の全体の建築費)÷165(50坪)=18万1,818円

1㎡あたりの建築費が18万1,818円であれば以下のように計算し、120㎡までの部分の固定資産税は9万1,636円、120㎡を超える部分の固定資産税は6万8,727円、合計16万300円が軽減措置適用後の税額の目安となります。

軽減措置適用後の120㎡までの部分の固定資産税の目安

18万1,818円×120㎡×60%×1.4%×50%=9万1,636円

120㎡を超える部分の固定資産税の目安

18万1,818円×45㎡×60%×1.4%=6万8,727円

軽減措置適用後の建物全体の固定資産税の目安

9万1,636円(120㎡までの部分の固定資産税)+6万8,727円(120㎡を超える部分の固定資産税)=16万300円

軽減措置適用後の固定資産税の目安は25万2,000円であったため、「25万2,000円-16万300円=9万1,700円」と計算し、税額が9万1,700円軽減されています。

なお、軽減措置が適用されることにより固定資産税が減額されるのは、その50坪の建物が3階建て以上の耐火・準耐火建築物であれば5年、それ以外の建物であれば3年です。

また、軽減措置は多くの市町村では申告をせずとも適用されますが、一部の市町村では申告を求められるため注意してください。

申告の必要性は、その50坪の新築の建物が所在する市町村のホームページなどにてご確認いただけます。

2-2. 50坪の中古住宅の建物の固定資産税はいくら?

50坪の中古住宅である建物の固定資産税は「建物部分の売買価格の60%~20%の1.4%」が目安です。

都市計画税も課される場合は、その税額は「建物部分の売買価格の60%~20%の0.3%」が目安となります。

都市計画税とは、主に市街地に位置する建物や土地の所有者に課される税金です。

固定資産税と都市計画税がいくらになるという目安には、どちらにも「建物部分の売買価格の60%~20%」という曖昧な比率が含まれます。

曖昧な比率は、築10年などと築浅であれば60%や50%などと大きく、築30年などであれば30%や20%と小さくなるとお考えください。

たとえば、建物部分の売買価格が2,000万円である、築15年の50坪の中古住宅であれば以下のように計算し、固定資産税は11万2,000円、都市計画税は2万4,000円が目安です。

固定資産税の計算例

2,000万円(建物部分の売買価格)×40%(築年数に応じた比率)×1.4%=11万2,000円

都市計画税の計算例

2,000万円(建物部分の売買価格)×40%(築年数に応じた比率)×0.3%=2万4,000円

固定資産税と都市計画税の合計

11万2,000円(固定資産税)+2万4,000円(都市計画税)=13万6,000円

なお、売りに出されている50坪の中古住宅の固定資産税や都市計画税は、その物件を取り扱う不動産業者に問い合わせれば把握できます。

中古住宅の固定資産税や都市計画税は築年数によって大きく異なるため、可能であれば不動産業者に税額をお問い合わせください。

まとめ

50坪の土地と建物の固定資産税がいくらになるか目安をご紹介し、税額が高くなる物件の特徴を解説しました。

50坪の土地は、立地条件と使い勝手が良いほど固定資産税が高くなります。

駅に近く間口と奥行きがほどよく広ければ、固定資産税が高くなるといった具合です。

税額の目安は、都市部およびその周辺に位置する50坪の更地であれば「売買価格の70%の70%の1.4%」、住宅が建つ50坪の土地であれば「土地部分の売買価格の70%の16.6%の1.4%」となります。

50坪の建物は、新築と中古住宅によって固定資産税が高くなる物件の特徴が異なります。

新築であれば建築費が高額なほど固定資産税が高くなり、「建物部分の建築費の60%の1.4%」が税額の目安です。

一方、中古住宅であれば新築時の建築費が高く築浅なほど固定資産税が高くなり、「建物部分の売買価格の60%~20%の1.4%」が税額の目安となります。

ご紹介した内容が、50坪の土地や建物の固定資産税をお調べの皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年7月

記事公開日:2021年10月

こちらの記事もオススメです