固定資産税の調査でコンセントを隠すと節税になるって本当?

新築を取得すると間もなく家屋調査が行われ、固定資産税が決定します。

この家屋調査でコンセントを隠すと、固定資産税が安くなるなどのメリットはあるのでしょうか。

コンセント1箇所あたりの固定資産税の目安をご紹介し、家屋調査でコンセントを隠すことにより節税効果があるか解説しましょう。

目次

- 1. コンセントを隠すと固定資産税が66円程度安くなるが…

- 2. 総合評点方式であれば、コンセントを隠す意味がない

- 3. 新築のマンションには、家屋調査自体がない

- 4. 新築の固定資産税はいくら?税額の試算方法

- まとめ - 建築費が抑えられた家屋は、固定資産税が安い

1. コンセントを隠すと固定資産税が66円程度安くなるが…

はじめに、コンセントの固定資産税の目安をご紹介しましょう。

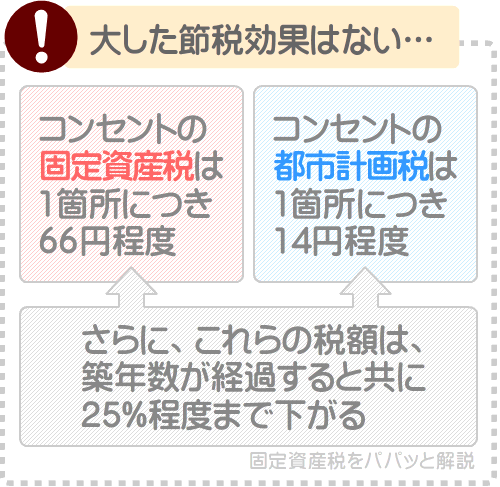

コンセントの固定資産税は、1箇所につき66円程度です。

また、都市計画税も課される場合は、コンセント1箇所につき14円程度となります。

固定資産税と都市計画税を合計すると80円です。

これは、二個口でも三個口でも変わりません。

つまり、家屋調査でコンセントを隠すことにより節税できる額は、1箇所あたりにつき66円程度、または80円程度というわけです。

さらに、それらは新築時の税額であり、木造であれば15年から35年をかけて、鉄筋コンクリート造であれば60年をかけて25%程度まで下がります。

ようするに、家屋調査でコンセントを隠すことでは、大した節税にはならないというわけです。

新築が完成すると間もなく市町村役場から「固定資産評価員」や「固定資産評価補助員」という役職の者が訪れ、家屋調査を行います。

家屋調査では、外壁や内壁、屋根や床、建具や設備など全11箇所が調査され、各箇所に使用されてる建材の種類やグレード、工法などがチェックされます。

家屋調査が完了すれば、固定資産評価員らは調査結果に基づいて全11の箇所に「評点数」という点数を付けます。

評点数は、グレードが高い建材や設備が使用され、複雑な工法が用いられているほど高くなります。

各箇所に付けられた評点数は合計され、合計された評点数を「再建築費評点数」と呼びます。

そして、再建築費評点数を1点あたり1円に換算します。

たとえば、再建築費評点数が1,500万点であれば、1,500万円に換算するといった具合です。

この換算した額は、その家屋が新築された時点における「価格」と呼ばれる額になります。

この状況における価格とは、その家屋の「適正な時価」を意味し、一般には「固定資産税評価額」と呼ばれる額です。

その固定資産税評価額の80%の1.4%程度などが、家屋にはじめて課される固定資産税、すなわち新築時の固定資産税となります。

また、その固定資産税評価額の80%の0.3%程度などが、家屋にはじめて課される都市計画税、すなわち新築時の都市計画税となります。

新築の家屋が完成し、固定資産税や都市計画税が決定する流れを簡単にまとめると以下のとおりです。

固定資産税や都市計画税が決定する主な流れ

- 新築の家屋が完成する

- 固定資産評価員らによって家屋調査が行われ、外壁や内壁、屋根や床、建具や設備など全11箇所が調査され、各箇所に使用されている建材や設備の種類、グレード、工法などがチェックされる

- 調査結果に基づいて全11の箇所に評点数が付けられる(高額な建材や設備、複雑な工法が用いられているほど評点数は高くなる)

- 各箇所の評点数が合計される(評点数の合計を「再建築費評点数」と呼ぶ)

- 再建築費評点数が1点あたり1円に換算される(換算額がその家屋の新築時の固定資産税評価額となる)

- 新築時の固定資産税評価額の80%の1.4%程度の額が、その家屋にはじめて課される固定資産税となる

- 新築時の固定資産税評価額の80%の0.3%程度の額が、その家屋にはじめて課される都市計画税となる

さて、ここで重要となるのが、固定資産評価員らによる評点数の採点基準です。

評点数の採点基準は、全国で統一されている必要があります。

採点基準が曖昧であったり、固定資産評価員や固定資産評価補助員のさじ加減によって変わるようであれば、再建築費評点数にばらつきが発生します。

ばらつきが発生すれば、家屋調査を行った固定資産評価員や固定資産評価補助員によって固定資産税や都市計画税に差が出ることとなります。

それでは、税の公平性が保たれません。

よって、固定資産評価員らが評点数を付ける際は、総務省の告示「固定資産評価基準」に記されている標準評点数と呼ばれる点数を基に採点します。

そうすれば、固定資産評価員や固定資産評価補助員によって再建築費評点数にばらつきが出ることがありません。

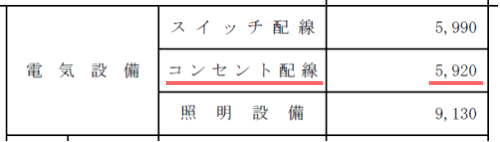

標準評点数とは、固定資産評価員らが家屋の各箇所に評点数を付ける際の基準となる点数であり、コンセントを含め、固定資産評価基準には様々な建材や設備の標準評点数が記されています。

固定資産評価基準に記されているコンセントの標準評点数は、以下のように1箇所あたりにつき5,920点です。

出典:総務省

この標準評点数は、二個口でも三個口でも変わらず、コンセント1箇所あたりにつき5,920点です。

標準評点数は再建築費評点数を構成する要素となり、最終的には1点あたり1円に換算されます。

そして、その換算額の80%の1.4%程度の額が固定資産税に、0.3%程度の額が都市計画税となります。

すなわち、コンセント1箇所あたりの固定資産税は、標準評点数である5,920点を円に換算した5,920円の80%の1.4%である66円程度と考えることができます。

コンセント1箇所あたりの都市計画税は、標準評点数である5,920点を円に換算した5,920円の80%の0.3%である14円程度と考えることができます。

これを理由に、家屋調査でコンセントを隠すことにより得ると予想される節税効果は、1箇所あたりにつき66円程度、または、固定資産税と都市計画税の額を合計した80円程度です。

なお、先に再建築費評点数は1点あたり1円に換算されるとご紹介しましたが、状況によっては1.1円や0.9円などに換算されることもあるため留意してください。

換算額は、市町村やその時々の物価水準などによって変わります。

1-1. コンセントの都市計画税とは?

先に「都市計画税も課される場合は、コンセントの1箇所あたりの税額は14円程度」とご紹介しました。

この記事をお読みになる方には、「都市計画税ってなんだろう?固定資産税との違いは?」と感じる方もいらっしゃるのではないでしょうか。

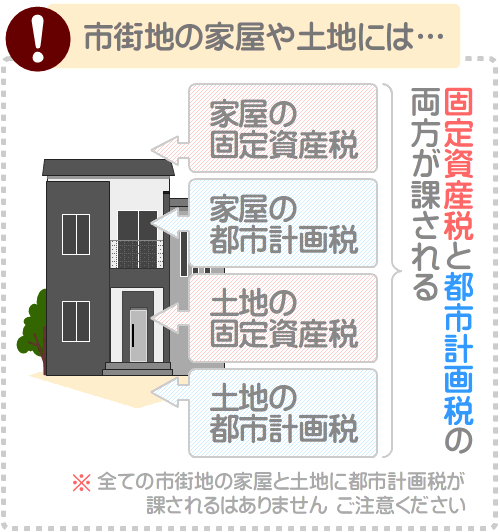

都市計画税とは、主に市街地に位置する家屋や土地の所有者に課される税金です。

都市計画税は単体で課されることはなく、固定資産税と併せて課されます。

したがって、都市計画税が課される対象となる区域に新築をする、または新築を購入すると、家屋と土地にそれぞれ固定資産税と都市計画税が課されることとなります。

都市計画税の詳細は、当サイト「固定資産税をパパッと解説」にて公開するコンテンツにてわかりやすく解説中です。

都市計画税がよくわからないという方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

都市計画税とは?使い道や各市町村の税率などわかりやすく解説

2. 総合評点方式であれば、コンセントを隠す意味がない

家屋調査でコンセントを隠すと、1箇所あたりにつき固定資産税は66円程度、都市計画税は14円程度節税できると考えられます。

しかし、総合評点方式により評点数が付けられれば、全く節税効果がないため留意してください。

先述のとおり、新築が完成すると間もなく家屋調査が実施され、固定資産評価員らによって全11の箇所に評点数が付けられます。

その際ですが、実は固定資産評価員は「項目別評点方式」、または「総合評点方式」のいずれかを用いてコンセントなどの電気設備に評点数を付けます。

2つの方式の詳細は、以下のとおりです。

- 項目別評点方式

- 項目別評点方式とは、コンセントを直接数え、家屋全体のコンセントの評点数を計算する採点方式です。

固定資産評価員らが項目別評点方式を用いて家屋全体のコンセントの評点数を算定する際は、コンセントの数を数え、数えた数にコンセントの標準評点数である5,920点を掛け算します。

たとえば、その家屋にコンセントが10ある場合は「5,920点×10=59,200点」と計算し、その家屋全体のコンセントの評点数は59,200点になるといった具合です。

この状況においてコンセントを隠すことに成功すれば、1箇所あたりにつき66円や80円などの節税になります。 - 総合評点方式

- 総合評点方式とは、固定資産評価基準によって定められた、延べ床面積1平方メートルあたりの電気設備の標準評点数に、その家屋の床面積を掛け算し、コンセントを含む家屋全体の電気設備の評点数を算定する採点方式です。

固定資産評価員らが総合評点方式を用いた場合は、コンセントを数えることはありません。

家屋全体のコンセントの評点数がまとめて付けられます。

よって、固定資産評価員らが総合評点方式を用いた場合は、コンセントを隠すことでは節税効果は期待できません。

上記のとおり固定資産評価員らが総合評点方式を用いれば、コンセントが数えられることはありません。

固定資産評価基準によって定めらた延べ床面積1平方メートルあたりの電気設備の標準評点数に、その家屋の延べ床面積を掛け算し、家屋全体の電気設備の評点数を一括で付けます。

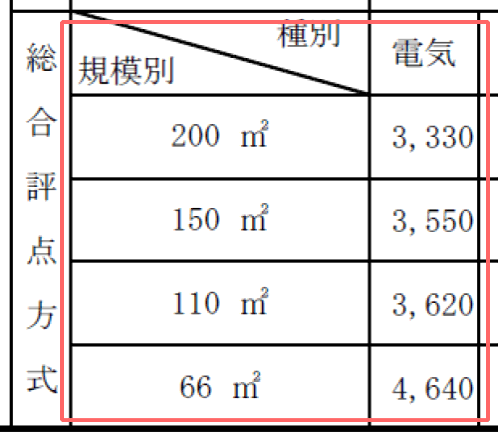

以下が、固定資産評価基準によって定めらた延べ床面積1平方メートルあたりの電気設備の標準評点数です。

※ 出典:総務省

たとえば、家屋の床面積が100平方メートル程度であれば以下のように計算し、家屋全体の電気設備の評点数を39万8,200点とするといった具合です。

総合評点方式による評点数の付設例

3,620点(家屋の延べ床面積の規模110㎡あたりの総合評点数)×100㎡(対象となる家屋の床面積)=39万8,200点(家屋全体の電気設備の評点数)

固定資産評価員らが総合評点方式を採用すれば、残念ながらコンセントを隠す意味は全くありません。

ちなみに、多くの市町村では、総合評点方式が用いられているとのことです。

すなわち、コンセントを隠すことでは、節税効果は期待できない可能性が大きいというわけです。

また、言い換えれば、コンセントの数を増やしたり減らしたりすることでは、固定資産税や都市計画税が高くなったり安くなったりすることはないともいえるでしょう。

3. 新築のマンションには、家屋調査自体がない

固定資産評価基準によるコンセントの標準評点数は5,920点であり、コンセントの1箇所あたりの固定資産税は66円程度、都市計画税は14円程度、合計すると80円程度と考えられます。

よって、家屋調査でコンセントを隠せば66円や80円程度の節税になりますが、固定資産評価員が総合評点方式を採用すれば、残念ながらコンセントを隠す意味はありません。

さらに、新築のマンションは、一部例外を除き家屋調査が行われることがなく、コンセントを隠す必要すらないため留意してください。

マンションが完成すれば、市町村は建設業者から設計図などを取り寄せ、それを基に評点数を付設し、建物全体の再建築費評点数、および固定資産税や都市計画税を計算します。

そして、それらの税額が、各戸の所有者に割り振られます。

そのため、新築のマンションには家屋調査がなく、コンセントを隠す必要がありません。

なお、先述のとおりマンションの固定資産税や都市計画税は、家屋全体の税額が各戸の所有者に割り振られますが、割り振られる額は均等ではありません。

床面積が広い戸を所有するほど、割り振られる税額が多くなります。

たとえば、マンション全体の床面積の100分の1の面積を占める戸を所有するより、マンション全体の床面積の50分の1の面積を占める戸を所有する方が、多くの税額が割り振られるといった具合です。

さらに、タワーマンションであれば、高層階に位置する戸を所有するほど割り振られる税額が多くなります。

したがって、新築のマンションの購入を希望し、固定資産税を安く抑えたいのであれば、床面積が広い戸より狭い戸を、タワーマンションであれば高層階より低層階を選択するのが良いでしょう。

4. 新築の固定資産税はいくら?税額の試算方法

ここからは、新築の固定資産税や都市計画税がいくらになるか、戸建てとマンションの税額を試算する方法をご紹介しましょう。

新築を取得してこれから固定資産税や都市計画税が課されるという方がいらっしゃいましたら、ぜひご参考になさってください。

4-1. 新築の戸建ての固定資産税はいくら?税額の試算方法

新築の戸建てを取得すると、借地権などである場合は除き家屋と土地を所有することとなり、それぞれに固定資産税が課されます。

また、その戸建てが都市計画税が徴収される市街地に位置する場合は、家屋と土地にそれぞれ都市計画税も課されることとなります。

そして、家屋の固定資産税は建築費の60%の1.4%程度、都市計画税は建築費の60%の0.3%程度が目安です。

一方、土地の固定資産税は、都市部、およびその周辺に位置する敷地面積が200㎡(約60坪)までの土地であれば、土地の売買価格の70%の16.6%の1.4%程度、都市計画税は売買価格の70%の33.3%の0.3%程度が目安となります。

- 家屋の固定資産税の目安

- 建築費(消費税別)の60%の1.4%程度

- 家屋の都市計画税の目安

- 建築費(消費税別)の60%の0.3%程度

- 都市部、およびその周辺に位置する200㎡までの土地の固定資産税の目安

- 土地の売買価格の70%の16.6%の1.4%程度

- 都市部、およびその周辺に位置する200㎡までの土地の都市計画税の目安

- 土地の売買価格の70%の33.3%の0.3%程度

たとえば、家屋の建築費が2,000万円、土地の売買価格が1,000万円、その土地が都市部に位置し200㎡までであれば税額は以下のようになります。

- 家屋の固定資産税の試算例

- 2,000万円×60%×1.4%=16万8,000円

- 家屋の都市計画税の試算例

- 2,000万円×60%×0.3%=3万6,000円

- 土地の固定資産税の試算例

- 1,000万円×70%×16.6%×1.4%=1万6,268円

- 土地の都市計画税の試算例

- 1,000万円×70%×33.3%×0.3%=6,993円

- 合計

- 22万7,200円程度(都市計画税が課されなければ18万4,200円程度)

なお、ここでいう建築費は、必ずしも販売価格や引き渡し価格と同額になるとは限らないため留意してださい。

ここでいう建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる資材費と労務費、設計費、建築会社が得る利益の合計であり、再建築費や再建築価格と呼ばれる額です。

一方、販売価格や引き渡し価格は、建築費と同額のこともありますが、建築費に、建築に携わっていない不動産業者が得る利益などが上乗せされた額の場合もあります。

一般には、新築の家屋の建築費は、販売価格や引き渡し価格の60%程度になるといわれますが、物件によって大きく異なりいくらになると断言できません。

加えて、令和8年3月31日までに、床面積が50㎡以上280㎡以下の新築の戸建てを取得すると、「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、家屋の床面積の120㎡までの部分にかかる固定資産税のみが、三階建て以上の耐火、準耐火建築物であれば5年、それ以外であれば3年にわたり2分の1に減額されます。

したがって、同軽減措置が適用される条件を満たす家屋の固定資産税の目安は、以下のようになります。

- 軽減措置適用後の家屋の固定資産税の目安

- 建築費(消費税別)の60%の1.4%の2分の1程度

「新築された住宅に対する固定資産税の減額」は多くの市町村で申告不要で適用されますが、一部の市町村では、申告をすることによって適用されるため注意してください。

申告の必要性は、取得した新築が所在する市町村役場に電話で問い合わせる、または市町村役場のホームページを見るなどすれば確認できます。

4-2. 新築のマンションの固定資産税はいくら?税額の試算方法

新築のマンションを取得すると、家屋である「一戸部分」と、土地である「敷地権」を所有することとなり、それぞれに固定資産税や都市計画税が課されます。

敷地権とは、そのマンションが建つ敷地を利用する権利です。

新築のマンションの固定資産税や都市計画税は、物件によって大きく異なります。

よって、目安を挙げることは困難ですが、以下が一応の目安となります。

- 家屋(一戸部分)の固定資産税の目安

- 一戸部分の販売価格(消費税別)の60%の60%の1.4%程度

- 家屋(一戸部分)の都市計画税の目安

- 一戸部分の販売価格(消費税別)の60%の60%の0.3%程度

- 土地(敷地権)の固定資産税の目安

- 敷地権の販売価格の70%の16.6%の1.4%程度

- 土地(敷地権)の都市計画税の目安

- 敷地権の販売価格の70%の33.3%の0.3%程度

たとえば、家屋(一戸部分)の販売価格が消費税別3,000万円、土地の販売価格が500万円であれば、税額の目安は以下のとおりです。

- 家屋(一戸部分)の固定資産税の試算例

- 3,000万円×60%×60%×1.4%=15万1,200円

- 家屋(一戸部分)の都市計画税の試算例

- 3,000万円×60%×60%×0.3%=3万2,400円

- 土地(敷地権)の固定資産税の試算例

- 500万円×70%×16.6%×1.4%=8,134円

- 土地(敷地権)の都市計画税の試算例

- 500万円×70%×33.3%×0.3%=3,497円

- 合計

- 19万5,231円程度(都市計画税が課されなければ15万9,334円程度)

しかし、先述のとおり新築のマンションの固定資産税や都市計画税は物件によって大きく異なり、試算が困難なため留意してください。

ご紹介したのは、一応の目安です。

マンションは階層によって販売価格と固定資産税評価額の差が大きくなるなどして、税額を正確に試算することは残念ながらできません。

なお、令和8年3月31日までに、戸内の床面積が50㎡以上250㎡程度以下の新築のマンションを取得すると「新築された住宅に対する固定資産税の減額」という軽減措置が適用されます。

マンションを取得して同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から5年にわたり、家屋(一戸部分)の床面積の120㎡までの部分にかかる固定資産税が2分の1に減額されます。

したがって、同軽減措置が適用される条件を満たすマンションの家屋の固定資産税の目安は、以下のようになります。

- 軽減措置適用後の家屋(一戸部分)の固定資産税の目安

- 一戸部分の販売価格(消費税別)の60%の60%の1.4%の2分の1程度

まとめ - 建築費が抑えられた家屋は、固定資産税が安い

固定資産税の家屋調査でコンセントを隠すことによって節税効果があるかご紹介しました。

新築を購入すると間もなく市町村役場から固定資産評価員らが訪れ、家屋調査を行い全11箇所に評点数を付けます。

各箇所に付けられた評点数は合計され、1点あたり1円に換算され、換算額の80%に固定資産税の税率である1.4%を掛け算した額などが、その家屋の新築時の固定資産税となります。

また、換算額の80%に都市計画税の税率である0.3%を掛け算した額などが、その家屋の新築時の都市計画税となります。

そして、固定資産評価員が家屋調査でコンセント1箇所あたりに付ける評点数は5,920点です。

これを理由に、5,920点を円に換算した5,920円の80%の1.4%である66円などが、コンセント1箇所あたりの固定資産税になると考えられます。

加えて、5,920点を円に換算した5,920円の80%の0.3%である14円などが、コンセント1箇所あたりの都市計画税になると考えられます。

つまり、家屋調査でコンセントを隠せば、1箇所あたりにつき66円や80円の節税になると考えられるというわけです。

この額に魅力があるかどうかは意見が分かれるところですが、さほど節税効果はないといえるでしょう。

さらに、固定資産評価員が総合評点方式を用いて家屋全体の電気設備の評点数を一括で付設すれば、残念ながらコンセントを隠す意味はありません。

家屋調査でコンセントを隠すことにより節税効果があるか調べる方がいらっしゃいましたら、ご参考になさってください。

なお、固定資産税や都市計画税は、対象となる資産の時価を基に税額を計算するという概念があります。

具体的には、時価が高い資産は税額が高くなり、時価が低い資産は税額が安くなります。

そして、新築の家屋の時価とは、その建築費です。

つまり、新築の家屋は、建築費が高ければ税額は高くなり、建築費が低ければ税額は低くなるというわけです。

したがって、建築費が抑えられた家屋は、固定資産税や都市計画税が安くなります。

反対に、高額な建材や設備が多く使用された建築費が高額な家屋は、固定資産税や都市計画税が高くなります。

これから家屋調査が行われる方がいらっしゃいましたら、予備知識としてご活用ください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年6月

記事公開日:2021年9月

こちらの記事もオススメです