持ち家の固定資産税はいくら?3分・10分・役所確認の“精度別”試算

持ち家の購入を検討する際は、多くの方が「固定資産税はいくらになるのか」「税負担に耐えられるのか」と心配になります。

しかし、購入前は納税通知書(課税明細)が手元にないため、税額が分からないのが現状です。

そこで本記事では、購入を希望する持ち家の固定資産税をシミュレーションする方法を「3分版」「10分版」「不動産業者などに問い合わせる版」に分けて解説します。

「3分版」は精度は期待できませんが、その持ち家にかかる最大の固定資産税額をパパっと簡単にシミュレーションできます。

「10分版」と「不動産業者などに問い合わせる版」は多少手間がかかりますが、より具体的な税額をシミュレーションすることが可能です。

本記事をお読みになれば固定資産税に関する不安を減らし、安心して持ち家を購入できるようになります。

目次

- 1. 購入を希望する持ち家の固定資産税は「精度三段階」でシミュレーションできる

- 2. 持ち家の固定資産税の仕組み:計算方法と用語だけ押さえる

- 3. 【3分版】で持ち家の固定資産税をざっくりシミュレーション

- 4. 【10分版】で持ち家の固定資産税をより正確にシミュレーション

- 5. 【不動産業者などに問い合わせる版】で固定資産税をほぼ確定まで近づける

- 6. いつ払う?急に上がる?持ち家の固定資産税でつまずくポイント

- 7. まとめ:購入前チェックリスト(本記事を参考に安心して持ち家を購入するために)

購入を希望する持ち家の固定資産税は「精度三段階」でシミュレーションできる

購入を希望する持ち家の固定資産税は「3分版」「10分版」「不動産業者などに問い合わせる版」でシミュレーションできます。

これを本記事では、固定資産税の「精度三段階シミュレーション方法」と名づけました。

固定資産税の精度三段階シミュレーション方法の詳細は、以下のとおりです。

- 3分版

- 購入を希望する持ち家の「最大の固定資産税額」を3分でシミュレーションできる

- 10分版

- 購入を希望する持ち家の「だいたいの固定資産税額」を10分でシミュレーションできる

- 不動産業者などに問い合わせる版

- 購入を希望する持ち家の「ほぼ確実な固定資産税額」をシミュレーションできる

つづいて、固定資産税の精度三段階シミュレーション方法の詳細を解説しましょう。

3分版:購入したい持ち家の最大の固定資産税額をはじき出す

持ち家を購入する前に知っておくべきは、正確な税額よりも「固定資産税が払えない額にならないか」という判断材料です。

よって、精度三段階シミュレーション方法の「3分版」では、細かい固定資産税の計算方法は一旦置いて、購入を希望する持ち家の最大の固定資産税額を3分で計算します。

購入を希望する持ち家の最大の固定資産税額がシミュレーションできれば、その持ち家を所有することにより重くなる税負担に耐えることができるか確認できます。

10分版:購入したい持ち家のだいたいの固定資産税額をシミュレーションする

固定資産税の精度三段階シミュレーション方法の「10分版」では、購入を希望する持ち家の「だいたいの固定資産税額」を10分で計算します。

具体的には、3分版の手法に加えて、購入を希望する持ち家の「建物の固定資産税」と「土地の固定資産税」を分けて計算しつつ合計します。

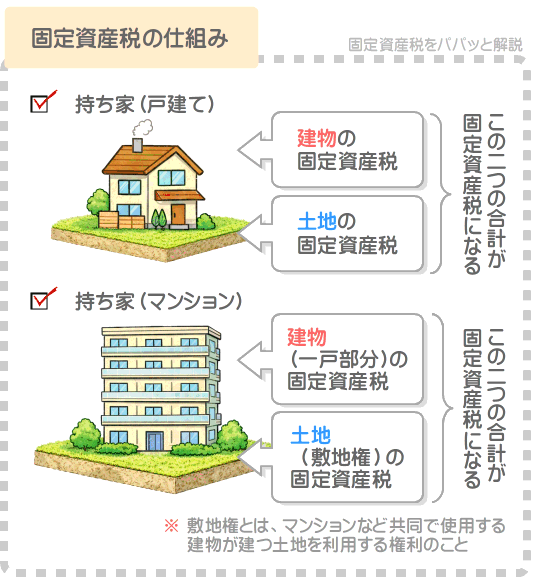

あまり知られていませんが、持ち家の固定資産税は「建物の固定資産税」と「土地の固定資産税」の合計なのです。

よって、建物と土地の固定資産税を分けて計算しつつ合計すれば、3分版より高い精度で購入を希望する持ち家のだいたいの固定資産税額をシミュレーションできます。

不動産業者などに問い合わせる版:購入したい持ち家の「ほぼ確定」の固定資産税額を知る

3分版や10分版より正確に固定資産税をシミュレーションできるのが「不動産業者などに問い合わせる版」です。

「不動産業者などに問い合わせる版」は手間がかかり、これを実行するとその後の不動産業者からの営業電話が増える可能性がありますが、購入を希望する持ち家の「ほぼ確定」の固定資産税を把握できます。

また、「不動産業者などに問い合わせる版」では、市町村役場に問い合わせるなどし、その市町村の固定資産税の税率なども確認します。

固定資産税は市町村が課す地方税であり、市町村によって税率などが異なる場合があるため、詳細を確認しておくと安心です。

持ち家の固定資産税の仕組み:計算方法と用語だけ押さえる

購入を希望する持ち家の固定資産税は「精度三段階シミュレーション方法」で試算できますが、税額の計算方法、都市計画税の意味、課税標準額と固定資産税評価額の違いを知っておくとシミュレーションの精度が上がり、確認すべきポイントも明確になります。

- 固定資産税の計算方法

- 都市計画税とは?

- 課税標準額と固定資産税評価額の違い

上記3つの詳細は、以下のとおりです。

固定資産税の計算方法:土台は「課税標準額」

建物や土地の固定資産税は、以下のように「課税標準額×固定資産税の税率」と計算します。

建物の固定資産税の計算方法

課税標準額(対象となる建物の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=建物の固定資産税

土地の固定資産税の計算方法

課税標準額(対象となる土地の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=土地の固定資産税

それぞれの式には「課税標準額」という聞きなれない言葉が含まれます。課税標準額とは、税率を掛け算する“もとになる金額”のことです。

固定資産税の場合は、式に記したように「対象となる建物または土地の固定資産税評価額」が課税標準額となります。

建物や土地の固定資産税評価額とは、市町村が評価した、その建物や土地の時価です。

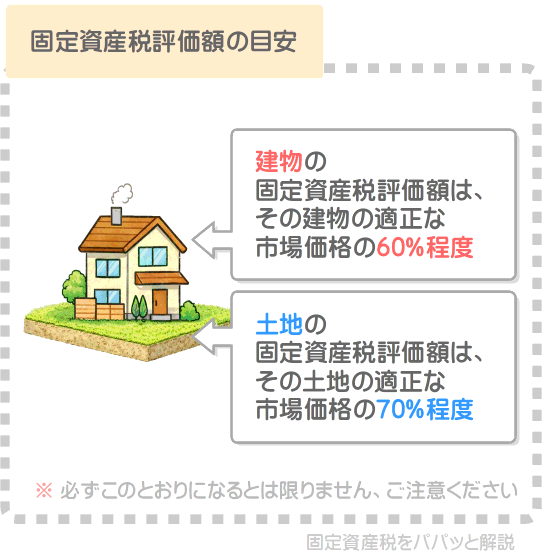

建物や土地の固定資産税評価額は物件によって大きく異なりますが、建物の固定資産税評価額は、その建物の適正な市場価格の60%程度になるといわれます。

一方、土地の固定資産税評価額は、都市部、およびその周辺に位置する土地であれば、その土地の適正な市場価格の70%程度になるといわれます。

なお、固定資産税の税率は式に記したように「市町村によって異なるものの主に1.4%」ですが、正確な税率は市町村役場のホームページで調べることができます。

また、特例が適用される場合は、土地の固定資産税を計算する際の課税標準額は「対象となる土地の固定資産税評価額」より低くなるため注意してください。詳細は後述します。

ちなみに当サイト「固定資産税をパパっと解説」では、固定資産税評価額をわかりやすく解説する記事「固定資産税評価額とは?わかりやすく解説(パパっとすぐわかる)」を公開中です。

固定資産税評価額がよくわからないという方がいらっしゃいましたら、ぜひご覧ください。

都市計画税とは?:かかる区域とかからない区域の違い

持ち家は「固定資産税だけがかかる」と考えがちですが、市街地に位置する持ち家を所有すると、多くの場合は都市計画税も課されます。

都市計画税とは、公共施設を維持・新設する都市計画事業などの費用にあてるために市町村が徴収する目的税です。

都市計画税も固定資産税と同じく「対象となる建物や土地の固定資産税評価額」を課税標準額として税額を計算し、計算方法は以下のとおりです。

建物の都市計画税の計算方法

課税標準額(対象となる建物の固定資産税評価額)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=建物の都市計画税

土地の都市計画税の計算方法

課税標準額(対象となる土地の固定資産税評価額)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=土地の都市計画税

購入を希望する持ち家に都市計画税も課されるのであれば、税負担が重くなります。

よって、購入を希望する持ち家の固定資産税をシミュレーションする際は、市町村役場のホームページなどで都市計画税が課されるか否かも確認しておくのが無難です。

また、都市計画税の税率は「市町村によって異なるものの最高で0.3%」ですが、これも同じく市町村役場のホームページなどで正確な税率を確認しておくのが良いでしょう。

なお、当サイト「固定資産税をパパっと解説」では、都市計画税をわかりやすく解説する記事「都市計画税とは?使い道や各市町村の税率などわかりやすく解説」を公開中です。ぜひご覧ください。

課税標準額と固定資産税評価額の違い:額が違うのはなぜ?

先述のとおり、固定資産税や都市計画税は「対象となる建物や土地の固定資産税評価額」を課税標準額として税額を計算します。

であれば、課税標準額は固定資産税評価額と同額になるはずですが、住宅が建つ土地の課税標準額は固定資産税評価額より低くなります。

それは、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例(通称:住宅用地の特例)」が適用され、固定資産税や都市計画税が更地より軽減されるためです。

つまり、持ち家が建つ土地は、特例が適用されることにより固定資産税や都市計画税が安くなるというわけです。

住宅用地の特例適用時の土地の固定資産税、および都市計画税の計算方法は以下のとおりです。

住宅用地の特例適用時の土地の固定資産税の計算方法

課税標準額(対象となる土地の固定資産税評価額の6分の1、または3分の1)×固定資産税の税率(主に1.4%)=土地の固定資産税

住宅用地の特例適用時の土地の都市計画税の計算方法

課税標準額(対象となる土地の固定資産税評価額の3分の1、または3分の2)×都市計画税の税率(最高で0.3%)=土地の都市計画税

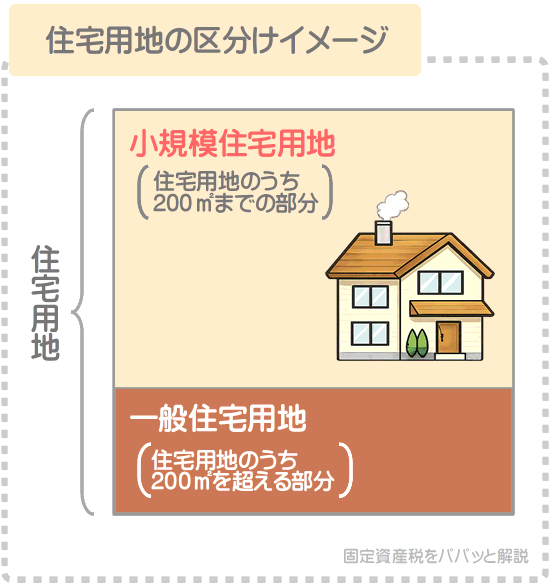

上記の固定資産税の計算方法に「6分の1、または3分の1」と記されていますが、200㎡までの部分は6分の1、200㎡を超える部分は3分の1となります。

同じく都市計画税の計算方法に「3分の1、または3分の2」と記されていますが、200㎡までの部分は3分の1、200㎡を超える部分は3分の2となります。

これは、土地の部分によって特例による軽減率が異なるためです。

固定資産税において住宅が建つ土地を「住宅用地」と呼び、さらに住宅用地は200㎡までの部分が「小規模住宅用地」に、200㎡を超える部分が「一般住宅用地」に区分されます。

そして、住宅用地には「住宅用地の特例」が適用され、小規模住宅用地の課税標準額は固定資産税評価額の6分の1や3分の1に、一般住宅用地の課税標準額は固定資産税評価額の3分の1や3分の2となります。

なお、住宅用地は、その土地に建つ住宅の床面積の10倍が上限となるため注意してください。

【3分版】で持ち家の固定資産税をざっくりシミュレーション

「固定資産税の精度三段階シミュレーション方法」の「3分版」を用いれば、購入を希望する持ち家にかかる最大の固定資産税額を3分でパパっとシミュレーションできます。

最大の固定資産税額がわかれば、家計が苦しい状況でも税負担に耐えられるか判断できます。

ここから「3分版」の詳細を解説しましょう。

物件広告などで情報を集める

まずは、購入を希望する持ち家の物件広告などから以下の情報を集めます。

- 物件価格(新築なら建物と土地の価格の区分がわかればなお良い)

- その持ち家に都市計画税が課されるか否か

- 建物の平方メートル単位の床面積(新築の場合は木造・鉄筋コンクリート造などの構造もわかればなお良い)

- 持ち家が建つ土地の平方メートル単位の面積

なお、購入を希望する持ち家に都市計画税が課されるか否かは、その物件が所在する市町村のホームページなどで確認できます。

- よくある質問「固定資産税はいつまで払う?」

- 建物の固定資産税はその建物が建物として機能する限り払い続けることとなり、土地の固定資産税はよほど地価が下落しない限り払い続けることとなります。

最大の固定資産税額を計算する

購入を希望する持ち家の情報が集まれば、物件価格から最大の固定資産税額をシミュレーションします。

また、都市計画税も課されるのであれば、物件価格から最大の都市計画税もシミュレーションし、その額を合計します。

シミュレーション方法は、以下のとおりです。

最大の固定資産税額のシミュレーション方法

物件価格×65%×1.4%=固定資産税

最大の都市計画税額のシミュレーション方法

物件価格×65%×0.3%=都市計画税

たとえば、購入を希望する持ち家が3,000万円であり、都市計画税も課されるとしましょう。

であれば以下のように計算し、その持ち家の最大の固定資産税額は27万3,000円程度、最大の都市計画税額は5万8,500円程度、税額の合計は33万1,500円程度です。

固定資産税のシミュレーション例

3,000万円×65%=1,950万円×1.4%=27万3,000円(固定資産税)都市計画税のシミュレーション例

都市計画税のシミュレーション例

3,000万円×65%=1,950万円×0.3%=5万8,500円(都市計画税)

固定資産税と都市計画税の合計

27万3,000円+5万8,500円=33万1,500円(固定資産税+都市計画税の合計(最大目安))

なお、「3分版」では初期に購入を希望する持ち家の床面積と敷地面積に関する情報も集めましたが、その情報は「10分版」で役立つこととなります。

つづいて、購入を希望する持ち家の「だいたいの固定資産税額」をシミュレーションできる「10分版」をご紹介しましょう。

- よくある質問「マンションと戸建てはどちらが固定資産税が高い?」

- 一般にはマンションの方が固定資産税が高くなるといわれますが、そうとも限りません。それは、固定資産税は対象となる資産の時価をもとに税額を計算し、時価が高い資産ほど税額が高くなるためです。

これを理由に、時価が1億円のマンションと時価が5,000万円の戸建てであればマンションの方が固定資産税が高くなります。反対に、時価が1億円の戸建てと時価が5,000万円のマンションであればマンションの方が固定資産税が安くなるのです。

【10分版】で持ち家の固定資産税をより正確にシミュレーション

10分版は3分版より手間がかかりますが、購入を希望する持ち家の「だいたいの固定資産税」をシミュレーションできます。

具体的には、10分版では購入を希望する持ち家の建物の固定資産税と土地の固定資産税を分けて計算し、特例と軽減措置の要素を加味します。

10分版の詳細は、以下のとおりです。

建物と土地の価格を区分する

まずは、購入を希望する持ち家の販売価格に占める、建物と土地の価格を区分します。

販売価格が3,000万円であれば、そのうちの2,000万円を建物の価格、残りの1,000万円を土地の価格と区分するといった具合です。

区分する割合は物件によって大きく異なり、正解はありません。

よって、ここでは、購入を希望する持ち家の種類と築年数に応じて以下のように区分することとします。

建物と土地の価格の区分

| 築年数 | 戸建て | マンション |

|---|---|---|

| 新築 | 建物7割、土地3割 | 建物9割、土地1割 |

| 築15年 | 建物5割、土地5割 | 建物8割、土地2割 |

| 築30年以上 | 建物3割、土地7割 | 建物8割、土地2割 |

たとえば、販売価格が3,000万円、築15年の戸建てであれば5割である1,500万円が建物の価格、残りの5割である1,500万円が土地の価格といった具合です。

住宅用地の特例を含めて固定資産税を計算する

購入を希望する持ち家の建物と土地の価格が区分できれば、本記事の「課税標準額と固定資産税評価額の違い:額が違うのはなぜ?」でご紹介した「住宅用地の特例」を含めつつ固定資産税を計算します。

また、購入を希望する持ち家に都市計画税も課されるのであれば、同じく「住宅用地の特例」を含めつつ都市計画税も計算しましょう。

購入を希望する土地の面積が200㎡以下であり、そのすべてが小規模住宅用地であれば、以下のように計算すればその物件のだいたいの固定資産税と都市計画税を計算できます。

- 建物の価格×60%×1.4%=建物の固定資産税

- 土地の価格×70%×16.6%×1.4%=土地の固定資産税

- 建物の価格×60%×0.3%=建物の都市計画税

- 土地の価格×70%×33.3%×0.3%=土地の都市計画税

たとえば、販売価格が3,000万円、そのうち建物の価格が1,500万円、土地の価格が1,500万円であれば以下のように計算し、固定資産税は15万402円程度、都市計画税は3万7,489円程度、税額の合計は18万7,891円程度となります。

建物の固定資産税の計算例

1,500万円×60%×1.4%=12万6,000円

土地の固定資産税の計算例

1,500万円×70%×16.6%×1.4%=2万4,402円

建物の都市計画税の計算例

1,500万円×60%×0.3%=2万7,000円

土地の都市計画税の計算例

1,500万円×70%×33.3%×0.3%=1万489.5円

各税額の合計

12万6,000円+2万4,402円+2万7,000円+1万489.5円=18万7,891円

なお、購入を希望する持ち家がマンションであれば、その物件を購入することにより所有することとなる土地の面積はほぼ間違いなく200㎡以下です。

よって、マンションの固定資産税もこの方法でシミュレーションできます。

また、購入を希望する持ち家が新築であり、その床面積が50㎡を超える場合は、建物にかかる固定資産税が一定の期間にわたり減額されます。

したがって、購入を希望する持ち家が新築であり床面積が50㎡を超える場合は、その要素を加味して固定資産税をシミュレーションしなおしてください。

つづいて、その詳細を解説しましょう。

新築を購入する場合は軽減措置の要素を加味し、固定資産税を計算しなおす

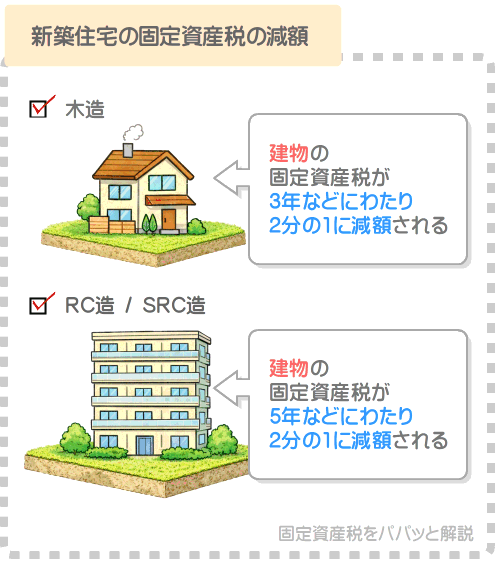

購入を希望する持ち家が新築であり、なおかつその床面積が50㎡を超えるのであれば「新築された住宅に対する固定資産税の減額(通称:新築住宅の固定資産税の減額)」という軽減措置が適用されます。

同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から木造は3年など、RC造とSRC造は5年などにわたり、建物の床面積の120㎡までの部分にかかる固定資産税が2分の1に減額されます。

よって、購入を希望する持ち家が床面積が50㎡を超える新築であれば、その要素を加味しつつ固定資産税をシミュレーションしなおしてください。

具体的には、購入を希望する持ち家の床面積が120㎡以下であれば、建物にかかる固定資産税を2分の1にします。

たとえば、先に販売価格が3,000万円、そのうち建物の価格が1,500万円、土地の価格が1,500万円の持ち家の建物にかかる固定資産税を12万6,000円とシミュレーションしましたが、その2分の1である6万3,000円になるといった具合です。

以上で「固定資産税の精度三段階シミュレーション方法」の10分版の解説を完了します。

つづいて、購入を希望する持ち家の固定資産税を「ほぼ確定」でシミュレーションできる「不動産業者などに問い合わせる版」をご紹介します。

なお、先述のとおり「新築住宅の固定資産税の減額」が適用されることにより固定資産税が減額されるのは、建物の床面積の120㎡までの部分のみであり、120㎡を超える部分は減額されないため注意してください。

- よくある質問「新築住宅の固定資産税の減額」が終わると固定資産税はどれくらい高くなる?

- 「新築住宅の固定資産税の減額」の適用期間は木造であれば3年など、RC造やSRC造であれば5年などです。

その期間が終われば建物の固定資産税が本来の税額に戻ることとなりますが、おおむね2倍程度まで高くなります。

【不動産業者などに問い合わせる版】で固定資産税をほぼ確定まで近づける

「3分版」と「10分版」より確実に購入を希望する持ち家の固定資産税をシミュレーションできるのが「不動産業者などに問い合わせる版」です。

この方法を用いると、その後の営業電話が止まらなくなる可能性がありますが、ほぼ確定の固定資産税を把握できます。

「不動産業者などに問い合わせる版」の詳細は以下のとおりです。

不動産業者に物件の固定資産税を問い合わせる

購入を希望する持ち家が中古住宅であれば、その物件を取り扱う不動産業者に「固定資産税はいくらですか?」と問い合わせれば、ほぼ確定の税額を把握できます。

電話で問い合わせると、おそらくは「今担当者が不在のため、追って連絡をします」などといわれるため、可能であれば問い合わせフォームやメールで問い合わせるのが良いでしょう。

一方、購入を希望する持ち家が完成後間もない新築であれば、固定資産税額がまだ決定しておらず、問い合わせてもわからないため注意してください。

完成後間もない新築の固定資産税は、3分版や10分版を用いてシミュレーションしましょう。

築年数が浅い新築の固定資産税を問い合わせる際の注意点

完成後間もない新築は固定資産税の算定が済んでいませんが、完成から1年程度が経過した物件は算定が済んでいます。

そのため、完成後1年程度が経過した新築の固定資産税は、おそらくは不動産業者に問い合わせることにより税額を把握できます。

しかし、知らされるのは、本記事の「新築を購入する場合は軽減措置の要素を加味し、固定資産税を計算しなおす

」でご紹介した、「新築住宅の固定資産税の減額」適用後の税額の可能性があるため注意してください。

同軽減措置は3年や5年など限られた期間に限り適用され、期間完了後は建物の固定資産税が本来の税額に戻り、税負担が大きくなります。

よって、完成から1年程度が経過した新築の固定資産税を不動産業者に問い合わせる際は、知らされる額が同軽減措置適用後の税額か併せて確認するのが良いでしょう。

インターネット上では「新築の固定資産税が突然上がったのですが、なぜでしょうか?」などの質問を見かけますが、それは同軽減措置の適用期間が完了したことが理由と考えられます。

市町村役場に税率や今後の情勢も問い合わせるのが望ましい

購入を希望する持ち家の固定資産税は不動産業者に問い合わせるなどすれば把握できますが、可能であれば市町村役場に今後の固定資産税や都市計画税の情勢などを問い合わせるのもおすすめです。

具体的には、以下の2点を問い合わせます。

- 固定資産税や都市計画税の税率が上がる可能性はあるか?

- 現時点において都市計画税が課されていないのであれば、今後課される可能性はあるか?

固定資産税と都市計画税は市町村が徴収する地方税であり、市町村の条例で税率が定められます。

税率が上がれば固定資産税額と都市計画税額も上がるため、現時点で税率が上がる予定があるか問い合わせておけば安心です。

また、都市計画税はすべての市町村が徴収するわけではなく、特別な予算を必要とする都市計画事業などを行う場合に限り徴収します。

つまり、現時点で都市計画税を徴収しない市町村は、特別な予算を必要とする都市計画事業などがないというわけですが、今後実施するかもしれません。

実施することとなれば、新たに都市計画税が課される可能性があります。

よって、現時点で都市計画税が徴収されていない場合であっても、今後課されることとなる可能性があるため、これも併せて問い合わせておくのが良いでしょう。

いつ払う?急に上がる?持ち家の固定資産税でつまずくポイント

持ち家の固定資産税は「精度三段階シミュレーション方法」で見積もることができますが、いつから払うこととなるか、どうやって払うかも知っておくと安心です。

また、固定資産税は条件によって急に上がることがあるため、上がる理由を知っておけばより安心できます。

ここからは、持ち家の固定資産税をいつ払うか解説し、固定資産税が上がるきっかけをご紹介しましょう。

持ち家の固定資産税はいつから払う?

購入した持ち家の固定資産税をいつから払うかは、新築を購入した場合と中古住宅を購入した場合によって異なります。

新築を購入した場合は、物件代金の決済が完了した日が属する年の翌年の4月ごろから固定資産税を払うこととなります。

4月ごろになると市町村役場から納税通知書が届き、同封されている納付書を使って銀行などで固定資産税を払うといった具合です。

中古住宅を購入した場合は、まずは物件代金を決済する際に、その年のその日以降の固定資産税を売り主に日割りで清算します。

そして、翌年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を使って固定資産税を納税することとなります。

持ち家の固定資産税はいつから払う?

| 購入した持ち家の種類 | いつから払う? |

|---|---|

| 新築 | 物件代金の決済が完了した日が属する年の翌年の4月ごろから |

| 中古住宅 | まずは物件代金を決済する際にその年のその日以降の固定資産税を売り主に日割りで清算する。そして翌年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を使って市町村への固定資産税の納付を開始する。 |

なお、納付書には一括で納めるための納付書と、4回に分けて納めるための納付書が同封され、どちらを使用しても構いません。

「固定資産税が急に上がる」理由

固定資産税は制度の仕組み上税額が急激に上がることはありませんが、例外が3つあります。

1つめの例外は、新築から築年数が経過することによる「新築された住宅に対する固定資産税の減額」の適用期間の完了です。

床面積が50㎡以上など一定の条件を満たす新築を購入すると、同軽減措置が適用され、建物の固定資産税が減額されますが、減額される期間は木造であれば3年など、マンションであれば5年などです。

適用期間が完了すると建物の固定資産税が上がることとなり、急に上がったと驚くこととなります。

2つめの例外は、住宅を解体することによる「住宅用地に対する固定資産税の課税標準の特例」の適用の完了です。

住宅が建つ土地には同特例が適用され、更地より固定資産税や都市計画税が軽減されますが、住宅を解体すると同特例の適用が外れ、固定資産税が急に上がったと驚くことがあります。

3つめの例外は、評価替えによる固定資産税評価額の上昇です。

固定資産税は、対象となる建物や土地の固定資産税評価額を課税標準額として税額を計算しますが、固定資産税評価額は3年に一度の「評価替え」と呼ばれる年に見直されます。

評価替えで固定資産税評価額が上がると、それに伴い固定資産税も上がることとなります。

なお、評価替えで固定資産税評価額が上がるのは、土地の固定資産税評価額です。

建物の固定資産税評価額は一部例外を除き評価替えで上がることはなく、上がる場合は据え置きとなるように調整されます。

- よくある質問「住宅を解体すると土地の固定資産税はどれくらい上がる?」

- 固定資産税は4.2倍程度まで、都市計画税は2.1倍程度まで、固定資産税と都市計画税の両方が課されている場合は3.6倍程度まで高くなります。

まとめ:購入前チェックリスト(本記事を参考に安心して持ち家を購入するために)

購入を希望する持ち家の固定資産税を見積もることができる「精度三段階シミュレーション方法」をご紹介しました。

精度三段階シミュレーションは「3分版」「10分版」「不動産業者などに問い合わせる版」で構成され、一つずつ実施すれば固定資産税を見積もることができます。

見積もることができれば、「持ち家を持っても固定資産税が払えないのでは」という不安を小さくできます。

持ち家の購入を希望し、固定資産税に関する不安がある方は、ぜひ精度三段階シミュレーションをお試しください。

最後に、持ち家を購入する前の固定資産税に関するチェックリストをご紹介しましょう。

持ち家を購入する前の固定資産税に関するチェックリスト

- 購入する持ち家は新築?

- 新築には「新築住宅の固定資産税の減額」が適用され、3年や5年などにわたり建物の固定資産税が減額されます。

ただし、適用期間が完了すると、建物の固定資産税が本来の額に戻るため注意してください。 - 購入する持ち家は中古住宅?

- 中古住宅を購入する際は、物件代金の決済時に、売り主にその年のその日以降の固定資産税を日割りで清算する必要があります。

よって、中古住宅を購入する際は、売買契約を結ぶ前に清算すべき固定資産税を確認しておくのが無難です。 - 土地は200㎡以下?

- 住宅が建つ土地には「住宅用地の特例」が適用され固定資産税が軽減されますが、敷地面積が200㎡を超える部分は軽減率が減り税額が割高になります。

- 固定資産税の税率はいくつ?

- 固定資産税は市町村によって税率が異なり、多くの市町村では1.4%ですが、財政難の市町村では1.5%や1.6%のことがあります。

税率が高ければ税額も高くなるため、持ち家を購入する前にその市町村の税率をチェックしておくのが無難です。 - 都市計画税は課される?

- 市街地に位置する建物や土地には、多くの場合は固定資産税に加えて都市計画税も課されます。

都市計画税も課されれば税負担が大きくなるため注意してください。 - 都市計画税の税率はいくつ?

- 都市計画税も固定資産税と同じく市町村によって税率が異なり最高で0.3%ですが、市町村によっては0.2%や0.1%のことがあります。

税率が低ければ都市計画税が課されるとしても税負担が小さくなるためチェックしてください。 - 予定されている新しい都市計画事業はある?

- 現時点で都市計画税が課されていない場合は、その市町村で今後新しい都市計画事業を行う予定がないかチェックしておくのが無難です。

新しい都市計画事業を行う予定があれば、今後新たに都市計画税が課されることとなるかもしれません。 - 周辺の地価は上がり気味?下がり気味?

- 固定資産税は3年に1度の評価替えと呼ばれる年に見直されますが、評価替えで税額が上がるのは土地の固定資産税と都市計画税です。

地価が上がり気味であれば、土地の固定資産税や都市計画税が上がる可能性があるため注意してください。

持ち家を購入する際は固定資産税がいくらになるか、払い続けることができるか不安になりますが、本記事でご紹介した「精度三段階シミュレーション方法」を活用すれば、その心配を和らげることができます。

本記事を活用して、持ち家を購入するか否かの判断をしていただければ幸いです。

記事公開日:2026年2月

こちらの記事もオススメです