中古住宅の固定資産税はいくら?計算方法、軽減措置など解説

中古住宅の固定資産税は物件によって大きく異なるものの、築浅で1,000万円の一戸建てであれば5~10万円程度、築浅で2,000万円の中古マンションであれば15~20万円程度が目安です。

中古住宅の固定資産税の目安、中古住宅の固定資産税と固定資産税評価額を計算する方法、中古住宅に適用される固定資産税の軽減措置をご紹介しましょう。

目次

- 1. 中古住宅の固定資産税はいくら?

- 1-1. 築浅の中古住宅は固定資産税が高い

- 1-2. 中古マンションは固定資産税が高くて下がりにくい

- 1-3. 好立地で敷地面積が広い中古住宅は固定資産税が高い

- 1-4. 中古住宅の固定資産税はいつから払う?

- 2. 中古住宅の固定資産税を計算する方法

- 3. 中古住宅の固定資産税評価額とは?

- 4. 中古住宅の固定資産税の軽減措置

- 5. 中古住宅に関する固定資産税以外の税金

1. 中古住宅の固定資産税はいくら?

中古住宅の固定資産税は、築年数や立地条件、敷地面積などによって大きく異なりますが、1,000万円、築15年の木造一戸建てあれば5~10万円程度、2,000万円、築15年の中古マンションであれば15~20万円程度が目安です。

以下は、一戸建て中古住宅と中古マンションの固定資産税の目安となります。

| 売買価格 | 築浅 | 築古(築30年以上など) |

|---|---|---|

| 3,000万円 | 15~20万円程度 | 10~15万円程度 |

| 2,000万円 | 10~15万円程度 | 5~10万円程度 |

| 1,000万円 | 5~10万円程度 | 5万円程度 |

| 500万円 | 5万円程度 | 2~3万円程度 |

※ 各税額は都市計画税を含めた額

中古マンションの固定資産税の目安| 売買価格 | 築浅 | 築古(築30年以上など) |

|---|---|---|

| 3,000万円 | 20~25万円程度 | 15~20万円程度 |

| 2,000万円 | 15~20万円程度 | 10~15万円程度 |

| 1,000万円 | 10~15万円程度 | 5~10万円程度 |

| 500万円 | 5~10万円程度 | 5万円程度 |

※ 各税額は都市計画税を含めた額

つづいて、固定資産税が高い中古住宅の特徴と、中古住宅の固定資産税はいつから払うかご紹介しましょう。

1-1. 築浅の中古住宅は固定資産税が高い

一戸建ての中古住宅、中古マンションを問わず、築10年などと築年数が新しい物件は、固定資産税が高くなるのが通例です。

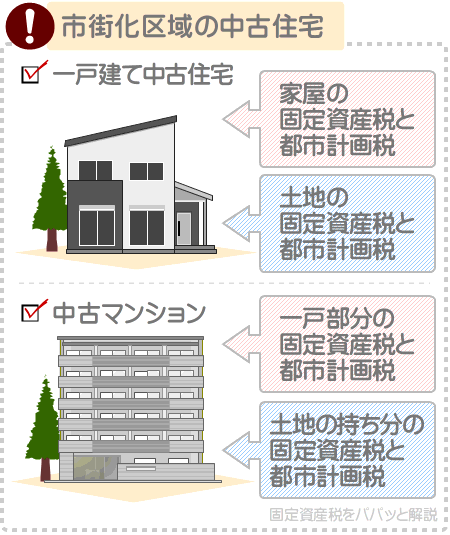

中古住宅を購入すると家屋と土地(中古マンションを購入した場合は一戸部分と土地の持ち分)を所有することとなり、それぞれに固定資産税が課されます。

そして、築年数が経過することにより劣化する家屋は、徐々に固定資産税が新築時の20%程度まで下がります。

したがって、築年数が浅い中古住宅は家屋の固定資産税が下がりきっていないため、固定資産税が高くなります。

なお、一戸建てが建つ土地や、中古マンションの土地の持ち分の固定資産税は、家屋の築年数が経過することでは下がりません。

土地の固定資産税は周辺の地価に応じて変動し、地価が上がれば税額も高くなり、地価が下がれば税額も下がります。

1-2. 中古マンションは固定資産税が高くて下がりにくい

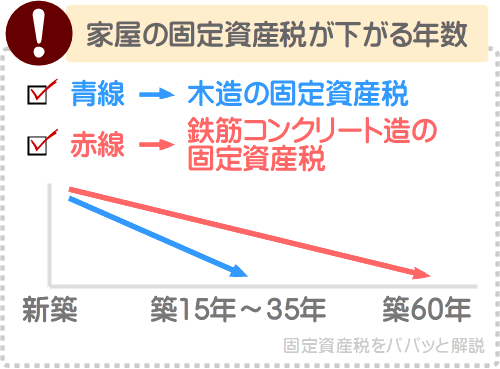

主に鉄筋コンクリート造である中古マンションの一戸部分は、主に木造である一戸建ての家屋より、固定資産税が高くて下がりにくいという特徴があります。

家屋の固定資産税は、その家屋の時価に応じた額が課されます。

時価が高い家屋は、課される固定資産税も高くなるといった具合です。

これを理由に、木造より建築費が嵩む鉄筋コンクリート造の家屋は、時価が高いとみなされ固定資産税が高くなります。

さらに、木造より耐久性に優れる鉄筋コンクリート造の家屋は、時価が下がりにくいとみなされ固定資産税も下がりにくくなります。

したがって、主に鉄筋コンクリート造である中古マンションの一戸部分は、主に木造である一戸建ての家屋より、固定資産税が高く下がり切るまで時間がかかります。

具体的には、木造の家屋は15年から35年をかけて新築時の20%程度まで下がりますが、鉄筋コンクリート造である中古マンションの一戸部分は、60年をかけて新築時の20%程度まで下がります。

なお、鉄筋コンクリート造の一戸建ての中古住宅が存在しますが、やはり木造より固定資産税が高くて下がりにくいため留意してください。

鉄筋コンクリート造は、一戸建てであってもマンションであっても固定資産税が高くて下がりにくくなります。

1-3. 好立地で敷地面積が広い中古住宅は固定資産税が高い

中古住宅を購入すると家屋と土地を所有することとなり、それぞれに固定資産税が課されますが、土地の固定資産税は、立地条件が良く敷地面積が広いほど高くなります。

たとえば、郊外に位置する敷地面積が150平方メートル(約45坪)の土地より、駅前に位置する敷地面積が50平方メートル(約15坪)の土地の方が固定資産税が高くなるといった具合です。

これは、中古マンションの土地の持ち分の固定資産税も同じです。

駅から徒歩30分の場所に位置する中古マンションの土地の持ち分より、駅前に位置する中古マンションの土地の持ち分の方が固定資産税が高くなるといった具合です。

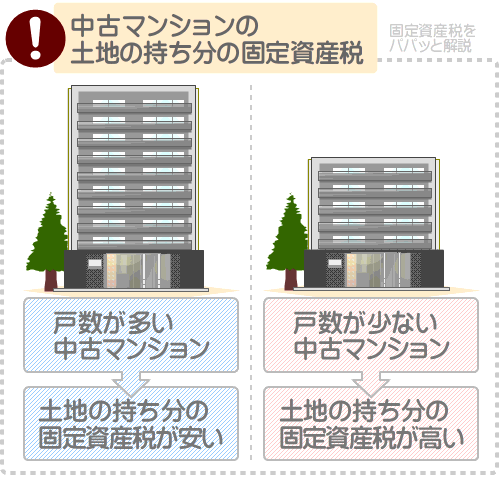

ただし、中古マンションの土地の持ち分の固定資産税は、戸数の影響も受けます。

中古マンションの土地の持ち分の固定資産税は、まずは敷地全体の税額が計算され、その税額が各戸の所有者に割り振られた額となります。

よって、中古マンションの土地の持ち分の固定資産税は、戸数が少ないほど高くなる傾向があります。

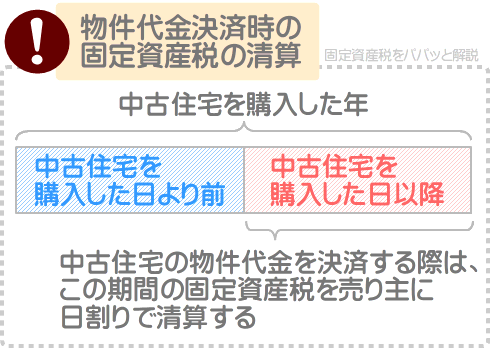

1-4. 中古住宅の固定資産税はいつから払う?

中古住宅の固定資産税は、物件を購入した年の翌年の4月ごろ(市町村によっては5月や6月ごろ)から払うこととなります。

たとえば、令和5年4月に中古住宅を購入したのであれば、令和6年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を以て納税を開始するといった具合です。

固定資産税は、1月1日の時点において土地や家屋などを所有する方に課され、固定資産税における1月1日を「賦課期日(ふかきじつ)」と呼びます。

これを理由に、今年中に中古住宅を購入したとしても、今年の賦課期日には中古住宅を所有していないため、今年の固定資産税は課されません。

今年の固定資産税は、売り主のもとに納税通知書が届き、売り主が負担することとなります。

しかし、それでは売り主は、売却済みの中古住宅の固定資産税を払うこととなり公平ではありません。

したがって、中古住宅の物件代金を決済する際は、その年のその日以降の固定資産税を日割りで計算し、売り主に清算するのが通例となっています。

中古住宅の固定資産税は、市町村に払うのは中古住宅を購入した年の翌年の4月ごろからですが、物件代金を決済する際に、その年のその日以降の固定資産税を売り主に清算します。

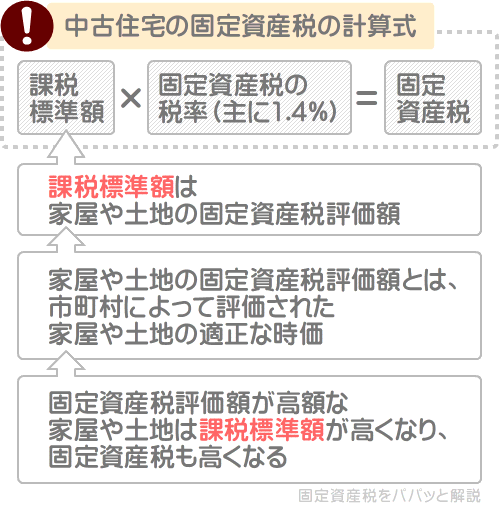

2. 中古住宅の固定資産税を計算する方法

一戸建ての中古住宅は家屋と土地に、中古マンションは一戸部分と土地の持ち分にそれぞれ固定資産税が課され、各税額は以下の方法で計算します。

固定資産税の計算方法

課税標準額×固定資産税の税率=固定資産税

式に含まれる「課税標準額」とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

中古住宅の家屋の固定資産税を計算する際の課税標準額は、家屋(中古マンションの場合は一戸部分)の固定資産税評価額です。

中古住宅が建つ土地の固定資産税を計算する際の課税標準額は、土地(中古マンションの場合は土地の持ち分)の固定資産税評価額の6分の1、または3分の1となります。

家屋や土地の固定資産税評価額とは、市町村によって評価された家屋や土地の適正な時価を意味します。

家屋や土地には売買価格がありますが、売買価格は売り主と買い主の希望によって決定し、必ず適正な額になるとは限りません。

よって、家屋や土地の固定資産税は、市町村によって評価された適正な時価である固定資産税評価額を基に計算します。

固定資産税評価額の詳細は、この記事の「3. 中古住宅の固定資産税評価額とは?」にてご紹介中です。

式に含まれる固定資産税の税率は、多くの市町村では1.4%ですが、財政難の市町村では1.5%や1.6%、1.7%のこともあります。

総じて、中古住宅の家屋や土地の固定資産税は、以下のように計算します。

中古住宅の家屋(中古マンションの場合は一戸部分)の固定資産税の計算方法

課税標準額(家屋、または一戸部分の固定資産税評価額)×主に1.4%=固定資産税

中古住宅が建つ土地(中古マンションの場合は土地の持ち分)の固定資産税の計算方法

課税標準額(土地、または土地の持ち分の固定資産税評価額の6分の1、もしくは3分の1)×主に1.4%=固定資産税

なお、家屋や土地の固定資産税評価額は、売買価格より大幅に低くなるのが通例です。

また、市街化区域に位置する中古住宅を購入しつつ所有すると、多くの場合は都市計画税も課されます。

つづいて、中古住宅に課される都市計画税をご紹介しましょう。

2-1. 中古住宅の都市計画税を計算する方法

既に市街地である区域、または今後10年以内に市街化が図られる区域を「市街化区域」と呼びます。

そして、市街化区域に位置する一戸建ての中古住宅や中古マンションを購入しつつ所有すると、多くの場合は都市計画税も課されることとなります。

都市計画税とは、その市町村で計画された公共施設を維持新設する「都市計画事業」や、公共施設を維持新設するために必要となる土地を調達する「土地区画整理事業」などの費用を賄うために市町村が徴収する目的税です。

都市計画税が課される対象となる中古住宅を購入した場合は、固定資産税に加え、家屋と土地にそれぞれ都市計画税も課されます。

家屋と土地の都市計画税は、以下の式を用いて個別に計算します。

都市計画税の計算方法

課税標準額×都市計画税の税率=都市計画税

式には、固定資産税の計算式と同じく「課税標準額」が含まれます。

家屋の都市計画税を計算する際の課税標準額は、家屋(中古マンションの場合は一戸部分)の固定資産税評価額です。

土地の都市計画税を計算する際の課税標準額は、土地(中古マンションの場合は土地の持ち分)の固定資産税評価額の3分の1、または3分の2となります。

都市計画税の税率は、その市町村で計画された都市計画事業の規模によって異なりますが、最高で0.3%です。

総じて、中古住宅の都市計画税は、以下のように計算します。

中古住宅の家屋(中古マンションの場合は一戸部分)の都市計画税の計算方法

課税標準額(家屋、または一戸部分の固定資産税評価額)×最高で0.3%=都市計画税

中古住宅が建つ土地(中古マンションの場合は土地の持ち分)の都市計画税の計算方法

課税標準額(土地、または土地の持ち分の固定資産税評価額の3分の1、もしくは3分の2)×最高で0.3%=都市計画税

購入を希望する中古住宅に都市計画税が課されるか否かは、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

3. 中古住宅の固定資産税評価額とは?

ここからは、家屋や土地の固定資産税評価額をもう少し詳しく解説し、中古住宅の家屋や土地の固定資産税評価額を計算する方法を簡単にご紹介しましょう。

家屋や土地の固定資産税評価額とは、全国で統一された基準を用いて市町村が評価した、その家屋や土地の適正な時価です。

固定資産税評価額は固定資産税を計算する際の課税標準額となり、固定資産税評価額が高い家屋や土地は固定資産税も高くなります。

中古住宅には売買価格がありますが、売買価格は売り主と買い主の希望によって決定し、値引きするなどして本来の価値とは異なる額で取り引きされることがあります。

そのように状況によって変わる売買価格を課税標準額として固定資産税を計算しては、税の公平性が保たれません。

したがって、固定資産税は、市町村によって評価された家屋や土地の適正な時価である「固定資産税評価額」を課税標準額として計算します。

そうすれば、中古住宅を高く買わされた人は固定資産税が高くなり、安く買い叩いた人は固定資産税が安くなるような不公平がありません。

つづいて、市町村が中古住宅の家屋や土地の固定資産税評価額を計算する方法をご紹介しましょう。

なお、固定資産税評価額の計算方法は極めて複雑なため、ここでは概略をご紹介します。

3-1. 中古住宅の家屋の固定資産税評価額を計算する方法

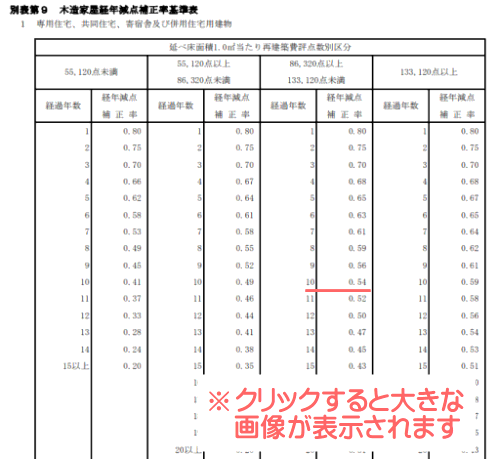

中古住宅の家屋の固定資産税評価額は、新築時に採点された再建築費評点数に、築年数に応じた経年減点補正率を掛け算するなどして計算します。

住宅が新築されると間もなく市町村役場から担当者が訪れ、使用されている建材や設備、工法などを調査し、各箇所に点数を付けます。

付ける点数が「再建築費評点数」であり、再建築費評点数は、グレードの高い建材や設備が多く使用された、労務費が嵩む複雑な工法が用いられた家屋ほど高くなります。

そして、新築時に採点された再建築費評点数に、木造であれば1平方メートルあたりの再建築費評点数と築年数に応じた経年減点補正率を掛け算します。

鉄筋コンクリート造や鉄骨鉄筋コンクリート造であれば、築年数に応じた経年減点補正率を掛け算します。

以下は、総務省が公示する木造家屋の経年減点補正率が記された表です。

※ 出典:総務省

表の見方が難解ですが、赤い線が引かれた「0.54」という箇所にご注目ください。

その箇所には、1平方メートルあたりの再建築費評点数が10万点である、築年数が10年の木造家屋の再建築費評点数に掛け算すべき経年減点補正率が記されています。

たとえば、新築時に採点された再建築費評点数が2,000万点、掛け算すべき経年減点補正が0.54であれば、その答えは1,080万点となります。

また、新築時に採点された再建築費評点数が1,500万点、掛け算すべき経年減点補正率が0.59であれば、その答えは619万5,000点です。

再建築費評点数に経年減点補正率を掛け算した答えを「評点数」と呼び、評点数を円に換算した額が、中古住宅の家屋の固定資産税評価額となります。

評点数を円に換算する割合は市町村によって異なりますが、主に1点あたり1円です。

例を挙げると、評点数が1,080万点の中古住宅の家屋であれば、1,080万円が固定資産税評価額になるといった具合です。

中古住宅の家屋の固定資産税評価額を計算する主な流れ

- 1. 新築時に付けられた再建築費評点数に、1平方メートルあたりの再建築費評点数や築年数に応じた経年減点補正率を掛け算する(掛け算した答えを「評点数」と呼ぶ)

- 2. 評点数を円に換算した額が、中古住宅の家屋の固定資産税評価額となる(円に換算する割合は市町村によって異なるものの主に1点あたり1円)

なお、中古マンションの各戸の一戸部分の固定資産税評価額は、個別に評価されることはないため留意してください。

中古マンションは、まずは一棟全体の固定資産税評価額が評価され、評価された額が各戸の所有者に割り振られます。

割り振られる固定資産税評価額は均等ではなく、所有する専有部分の面積の広さに応じて按分されます。

家屋や土地の固定資産税評価額の計算方法の詳細は、当サイト「固定資産税をパパっと解説」で公開中のコンテンツにて、よりわかりやすくご紹介中です。

固定資産税評価額の計算方法にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税評価額の計算方法とは?建物と土地の計算方法を解説

3-2. 中古住宅が建つ土地の固定資産税評価額の計算方法

中古住宅が建つ土地の固定資産税評価額は、その土地と立地条件が類似する標準地の公示地価、または基準地の基準地価を指標として、70%程度に計算されます。

公示地価とは、毎年3月に国土交通省が公示する、全国各地に点在する約2万6,000ヵ所の標準地と呼ばれる地点の1平方メートルあたりの正常な価格です。

基準地価とは、毎年9月に各都道府県が公表する、全国各地に点在する約2万1,000ヵ所の基準地と呼ばれる地点の1平方メートルあたりの標準価格を意味します。

「正常な価格」や「標準価格」とは、売買される際に通常設定されると考えられる価格であり、買い進みや売り急ぎなどの事情を含まない価格です。

そして、中古住宅が建つ土地の固定資産税評価額は、その土地と立地条件が類似する標準地の公示地価、または基準地の基準地価を指標として70%程度になるように計算されます。

たとえば、「中古住宅A」が建つ、敷地面積が100平方メートルの「土地A」があったとしましょう。

土地Aは、公示地価が10万円である「標準地A」と立地条件が類似しています。

であれば「10万円×100平方メートル×70%=700万円」と計算し、土地Aの固定資産税評価額は700万円程度になるように計算されます。

なお、中古マンションの土地の持ち分の固定資産税評価額は、敷地全体の固定資産税評価額が、所有する専有部分の面積の割合に応じて按分された額となるため留意してください。

中古マンションの土地の持ち分の固定資産税評価額は、まずは敷地全体の固定資産税評価額が評価され、評価された額が各戸の所有者に割り振られます。

4. 中古住宅の固定資産税の軽減措置

中古住宅は、一定の条件を満たすリフォームを行うことにより「リフォーム減税」という制度が適用され、極わずかですが家屋(中古マンションの場合は一戸部分)の固定資産税が軽減されます。

リフォーム減税が適用される主なリフォームは、以下のとおりです。

- 耐震リフォーム

- 昭和57年1月1日以前に新築された中古住宅を購入し、現行の耐震基準に適合するための耐震リフォームを実施するなどすれば、リフォームが完了した年の翌年の家屋の固定資産税が2分の1に軽減されます。

- バリアフリーリフォーム

- 築年数が10年以上の中古住宅を購入し、費用が50万円を超えるバリアフリーリフォームを実施するなどすれば、リフォームが完了した年の翌年の家屋の固定資産税が3分の2に軽減されます。

- 省エネリフォーム

- 平成26年4月1日以前に新築された中古住宅を購入し、費用が50万円を超える省エネリフォーム(断熱性の高い窓に交換するなどのリフォーム)を実施するなどすれば、リフォームが完了した年の翌年の家屋の固定資産税が3分の2に軽減されます。

なお、いずれのリフォームも、工事完了後3ヶ月以内に市町村役場に申請をすることによってリフォーム減税が適用されるため注意してください。

また、ご紹介したリフォーム減税が適用される条件は概要です。

リフォーム減税による中古住宅の固定資産税の軽減を希望する場合は、リフォームを開始する前に、市町村役場のホームページなどにて正確な条件をご確認ください。

5. 中古住宅に関する固定資産税以外の税金

中古住宅を購入しつつ所有すると固定資産税が課されますが、購入する際は印紙税や登録免許税などの税金を納める必要があります。

また、不動産業者が売りに出す中古住宅を購入する際は、家屋(中古マンションの場合は一戸部分)に10%の消費税が課されます。

ここからは、中古住宅を購入することにより課される固定資産税以外の税金をご紹介しましょう。

5-1. 中古住宅の売買契約書に課される「印紙税」

中古住宅を購入する際は売り主と売買契約を結び、売買契約書を作成しつつ署名捺印をします。

また、住宅ローンを利用しつつ中古住宅を購入する倍は、金融機関と金銭消費貸借契約を結び、金銭消費貸借契約書(いわゆる借用書)を作成しつつ署名捺印をします。

そして、売買契約書や金銭消費貸借契約書を作成するものには印紙税が課され、税額は契約書に記されている金額によって異なり、以下のとおりです。

| 契約書に記されている金額 | 本則 | 軽減措置適用後 |

|---|---|---|

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

※ 令和6年3月31日までに売買契約書を作成すれば軽減措置が適用される

※ 金銭消費貸借契約書には軽減措置は適用されず、本則の税額が課される

中古住宅の売買契約書に課される印紙税は売買契約書に署名捺印をする際に、住宅ローンの金銭消費貸借契約書に課される印紙税は住宅購入資金が貸し出される直前などに支払うのが通例です。

5-2. 中古住宅を登記する際に課される「登録免許税」

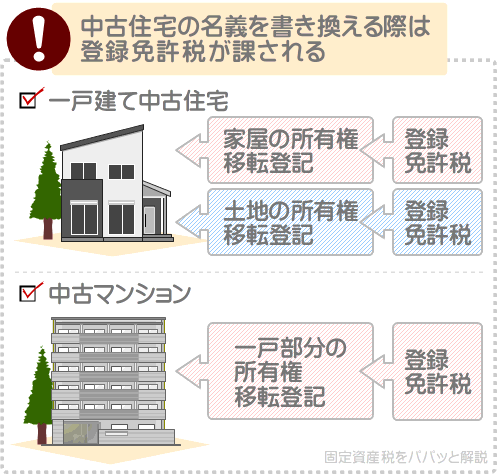

一戸建ての中古住宅を購入すると、家屋と土地の名義を売り主から買い主に書き換える「所有権移転登記」という登記を行うのが通例です。

また、中古マンションを購入すると、一戸部分の名義を売り主から買い主に書き換える所有権移転登記を行うのが通例となっています。

注釈

多くの中古マンションは、一戸部分の所有権移転登記を行えば、土地の持ち分の移転登記も行われることとなります

そして、一戸建ての場合は家屋と土地の所有権移転登記にそれぞれ登録免許税が、中古マンションの場合は一戸部分の所有権移転登記に登録免許税が課されます。

また、住宅ローンを利用しつつ中古住宅を購入する場合は、「抵当権の設定登記」という登記も行うこととなります。

抵当権の設定登記とは、その不動産の抵当権を有する者が存在することを、法務省の地方支部局である「法務局」に設置されている登記簿という帳簿に記す行為です。

住宅ローンを利用しつつ中古住宅を購入する際は、資金を貸し出す金融機関(または金融機関と提携する保証会社)が抵当権を取得し、資金の借り主が購入する物件を担保に取ります。

抵当権とは、返済を受けることができなければ、担保に取った不動産を不動産競売にかけ、落札者から支払われた物件代金を受け取ることができる権利です。

金融機関が抵当権を取得しつつ物件を担保に取れば、貸し倒れを防ぐことができます。

ただし、抵当権は一つの物件に対して複数の者が設定することが可能であり、早く登記をすることによって優先的に弁済を受けることができます。

これを理由に、金融機関が住宅購入資金を貸し出す際は、必ず抵当権の設定登記を行います。

そして、抵当権の設定登記を行う際も登録免許税が課され、なぜかその登録免許税も中古住宅の買い主が負担することとなります。

所有権の移転登記と抵当権の設定登記に課される登録免許税の額は以下のとおりです。

| 登録免許税の種類 | 税額 |

|---|---|

| 住宅用家屋の所有権移転登記に課される登録免許税 | 令和6年3月31日までに中古住宅を取得すれば家屋の固定資産税評価額の0.3%、それ以外は2% |

| 土地の所有権移転登記に課される登録免許税 | 令和8年3月31日までに所有権移転登記を行えば土地の固定資産税評価額の1.5%、それ以外は2% |

| 抵当権の設定登記に課される登録免許税 | 床面積が50㎡以上の中古住宅を購入するなどすれば借り入れ金の0.1%、それ以外は0.4% |

所有権移転登記に課される登録免許税は物件代金の決済時に、抵当権の設定登記に課される登録免許税は住宅購入資金が貸し出される際に支払うのが通例となっています。

ちなみに、私が運営するもう一つのサイト「誰でもわかる不動産売買」では、抵当権をわかりやすく解説するコンテンツを公開中です。

住宅ローンで中古住宅を購入する予定の方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

抵当権とは?根抵当権との違いなどわかりやすく解説

5-3. 中古住宅を購入後間もなく課される「不動産取得税」

中古住宅を購入すると家屋と土地(中古マンションを購入した場合は一戸部分と土地の持ち分)を取得したこととなり、それぞれに不動産取得税が課されます。

不動産取得税の計算方法は、以下のとおりです。

不動産取得税の計算方法

課税標準額×不動産取得税の税率=不動産取得税

式に含まれる課税標準額は、家屋、または土地の固定資産税評価額です。

また、式に含まれる不動産取得税の税率は4%ですが、令和6年3月31日までに住宅である家屋や土地を取得すれば3%に軽減されます。

総じて、不動産取得税は以下のように計算します。

不動産取得税の計算方法(詳細版)

課税標準額(家屋、または土地の固定資産税評価額)×不動産取得税の税率(令和6年3月31日までに住宅である家屋や土地を取得すれば3%、それ以外は4%)=不動産取得税

不動産取得税は、早ければ中古住宅を購入から1~2ヶ月が経過したころに、遅ければ数ヶ月などが経過したころに都道府県から納税通知書が届き、同封されている納付書を以て納税することとなります。

中古住宅の不動産取得税は、ときには数十万円などと高額になることもありますが、一定の条件を満たせば軽減措置が適用され、かからないこともあります。

不動産取得税がかからない中古住宅の条件は、私が運営するもう一つのサイト「誰でもわかる不動産売買」にて公開中のコンテンツにてわかりやすく解説中です。

中古住宅の購入をご予定の方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

不動産取得税がかからない中古住宅

5-4. 事業者が販売する中古住宅を購入する際に課される「消費税」

売りに出されている中古住宅や中古マンションには、不動産業者が直接販売する物件があります。

流行のリノベーションマンションなどがその例であり、不動産業者が販売する中古住宅を購入する際は、家屋(中古マンションの場合は一戸部分)に10%の消費税が課されます。

中古住宅は高額なため、消費税も高くなりがちです。

ただし、不動産業者が販売する中古住宅を購入する際は、仲介手数料がかかりません。

中古住宅を購入する際にかかる仲介手数料とは、その物件の売り主と買い主を媒介した不動産業者に支払う手数料であり、時には数十万円などと高額になるため、損得なしと考えることもできます。

なお、個人が不動産業者を仲介させつつ売りに出すマイホームとして利用していた中古住宅を購入する際は消費税はかかりませんが、仲介手数料がかかり、仲介手数料には10%の消費税が課されます。

仲介手数料が数十万円などと高額になる場合は、仲介手数料に課される消費税も数万円などと高額になるため注意してください。

| 中古住宅の販売形態 | 消費税の課税状況 |

|---|---|

| 不動産業者が直接売りに出す中古住宅 | 家屋に消費税がかかるが、仲介手数料はかからない |

| 個人が不動産業者を仲介させつつ売りに出すマイホームとして利用していた中古住宅 | 物件代金に消費税はかからないが、仲介手数料に消費税がかかる |

まとめ

中古住宅の固定資産税がいくらになるか目安をご紹介し、固定資産税が高くなる物件の特徴など解説しました。

中古住宅の固定資産税は築年数や立地条件などによって大きく異なるものの、築浅の1,000万円の一戸建てであれば5~10万円程度、築浅の2,000万円の中古マンションであれば15~20万円程度が目安です。

また、中古住宅の固定資産税は、築年数が新しく立地条件が良いほど高くなり、木造の一戸建て中古住宅より鉄筋コンクリート造の中古マンションの方が税額が高くなる傾向があります。

中古住宅の固定資産税の目安をお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

なお、売り出し中の中古住宅の正確な固定資産税は、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

記事公開日:2023年7月

こちらの記事もオススメです