建物の固定資産税の軽減措置を紹介(新築、中古住宅別に解説)

建物の固定資産税には軽減措置があり、新築は3年や5年など、認定長期優良住宅は5年や7年などにわたり税額が2分の1に軽減されます。

また、中古住宅にリフォームを実施することでも建物の固定資産税が極わずかながら軽減されますが、いずれも一定の条件を満たさなければなりません。

建物の固定資産税の軽減措置をご紹介し、適用条件、いつまで適用されるか、申請方法など解説しましょう。

目次

- 1. 固定資産税の仕組み

- 2. 新築の固定資産税の軽減措置

- 2-1. 一戸建ての適用条件

- 2-2. マンションの適用条件(3階建て以上の耐火・準耐火住宅)

- 3. 中古住宅の固定資産税の軽減措置

- 3-1. 耐震リフォームによる軽減

- 3-2. バリアフリーリフォームによる軽減

- 3-3. 省エネリフォームによる軽減

- 3-4. 長期優良住宅化リフォームによる軽減

- 4. 認定長期優良住宅の固定資産税の軽減措置

- 5. 建て替えによる固定資産税の全額減免(東京23区)

- 6. マンションの大規模修繕による固定資産税の軽減措置

- 7. 住宅が建つ土地の固定資産税の軽減措置

- 8. 固定資産税の軽減措置はいつまで?

- 9. 固定資産税の軽減措置の手続き(申請方法)

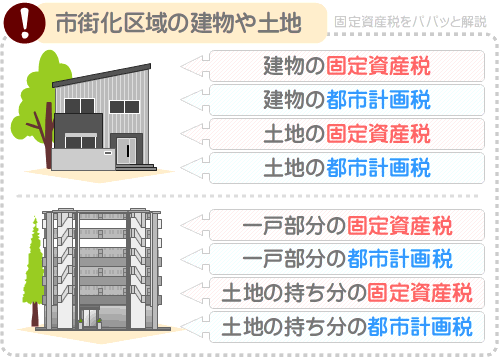

1. 固定資産税の仕組み

はじめに、一戸建てやマンションに固定資産税が課される仕組みを簡単にご紹介します。

固定資産税が課される仕組みを知れば、軽減措置に関することも理解しやすくなります。ぜひお読みください。

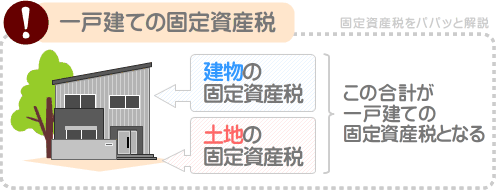

1-1. 一戸建ての固定資産税

一戸建てを購入するなどして取得すると、一部例外を除き、建物と土地を所有することとなり、それぞれに固定資産税が課されます。

一戸建ての建物と土地の固定資産税の計算式は、以下のとおりです。

一戸建ての建物または土地の固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=建物または土地の固定資産税

式には「課税標準額」という言葉が含まれますが、課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が異なります。

たとえば、お馴染みの消費税は、以下の式で計算します。

消費税の計算式

課税標準額×消費税の税率(10%)=消費税

消費税の計算式に含まれる課税標準額は、「課税資産の譲渡等の対価の額」であり、商品を購入した場合はその額(いわゆる商品価格)、サービスを受けた場合は対価として支払う額(俗にいう料金)です。

そして、固定資産税の計算式に含まれる課税標準額は、原則として、固定資産税が課される対象となる建物や土地の固定資産税評価額です。

建物や土地の固定資産税評価額とは、市町村によって評価された、建物や土地の「適正な時価」を意味します。

建物や土地には売買価格がありますが、売買価格は売り主と買い主の事情によって変わるため、税率を掛け算する基となる額としてはふさわしくありません。

よって、建物や土地の固定資産税は、固定資産税評価額(市町村によって評価された「適正な時価」)を基に計算します。

それらを踏まえて一戸建ての建物、または土地の固定資産税の計算式をご紹介すると、以下のようになります。

一戸建ての建物または土地の固定資産税の計算式(詳細版)

課税標準額(原則として建物または土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=建物または土地の固定資産税

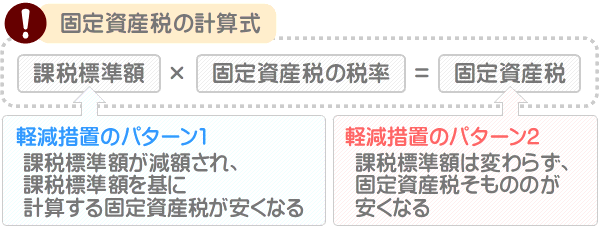

そして、固定資産税の軽減措置は、大きく2つに分類されます。

1つめは、一定の条件を満たすことにより課税標準額が減額され、課税標準額に税率を掛け算しつつ計算する固定資産税も減額される措置です。

2つめは、課税標準額は減額されないものの、一定の条件を満たすことにより固定資産税そのものが減額される措置となります。

なお、本記事では、固定資産税が課される対象となる「建物」を「建物」と呼んでいますが、固定資産税において建物は、正式には「家屋(かおく)」と呼びます。

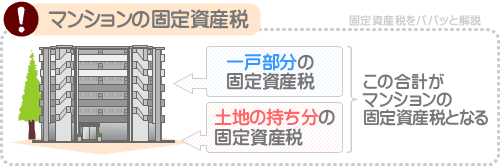

1-2. マンションの固定資産税

マンションを購入するなどして取得すると、一部例外を除き、一戸部分と「敷地権」と呼ばれる土地の持ち分を所有することとなり、それぞれに固定資産税が課されます。

一戸部分と土地の持ち分の固定資産税の計算式は、以下のとおりです。

一戸部分または土地の持ち分の固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=一戸部分または土地の持ち分の固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が異なります。

マンションの固定資産税の計算式に含まれる課税標準額は、原則として、一戸部分、または土地の持ち分の固定資産税評価額です。

固定資産税評価額とは、市町村によって評価された、固定資産税が課される対象となる建物や土地の「適正な時価」を意味します。

すなわち、マンションの一戸部分や土地の持ち分の固定資産税は、以下のように計算するというわけです。

一戸部分または土地の持ち分の固定資産税の計算式(詳細版)

課税標準額(原則として一戸部分または土地の持ち分の固定資産税評価額)×固定資産税の税率(主に1.4%)=一戸部分または土地の持ち分の固定資産税

ちなみに、マンションの一戸部分の固定資産税は、一棟全体の固定資産税が各戸の所有者に割り振られた額です。

また、マンションの土地の持ち分の固定資産税は、そのマンションが建つ土地全体の固定資産税が、各戸の所有者に割り振られた額となります。

ただし、それらの税額は均等に割り振られるわけではなく、所有する一戸部分の床面積などの広さに応じて按分され、床面積が広い戸を所有するほど多くの税額が割り振られます。

つまり、マンションの固定資産税は、床面積が広い戸を所有するほど高くなるというわけです。

1-3. 市街化区域には都市計画税も課される

所有する一戸建てやマンションが市街化区域に位置する場合は、固定資産税に加えて都市計画税も課されることがあります。

都市計画税とは、道路や浄水場、下水処理場などの公共施設を維持新設する「都市計画事業」と、それらなどの公共施設を新設したり移設するために必要となる土地を調達する「土地区画整理事業」の費用を賄うために徴収される目的税です。

都市計画税は固定資産税と同じく、一戸建てを所有する場合は「建物と土地」の両方に、マンションを所有する場合は「一戸部分と土地の持ち分」の両方に課されます。

建物や土地(マンションの一戸部分や土地の持ち分)の都市計画税の計算式は、以下のとおりです。

建物や土地(一戸部分や土地の持ち分)の都市計画税の計算式

課税標準額×都市計画税の税率(市町村によって異なるものの最高で0.3%)=建物や土地(一戸部分や土地の持ち分)の都市計画税

式に含まれる課税標準額は、固定資産税の計算式に含まれる課税標準額と同じく、建物や土地(マンションの一戸部分や土地の持ち分)の固定資産税評価額です。

都市計画税にはいくつかの軽減措置が設けられていますが、固定資産税より少ない傾向があります。

前置きが長くなりましたが、続いて建物の固定資産税が軽減される措置をご紹介しましょう。

2. 新築の固定資産税の軽減措置

新築の建物には、固定資産税が軽減されるいくつかの措置が設けられています。

そして、最も多くの新築に適用されるのが、「新築された住宅に対する固定資産税の減額」です。

同軽減措置は、一戸建て、マンションを問わず一定の条件を満たす新築の住宅を取得することにより適用され、適用されれば、3年や5年などにわたり建物の固定資産税が2分の1に減額されます。

同軽減措置は、一戸建て、マンションを問わず一定の条件を満たす新築の住宅を取得することにより適用され、適用されれば、3年や5年などにわたり、建物の床面積のうち120平方メートルまでの部分の固定資産税が2分の1に減額されます。

ここから、一戸建てとマンションに「新築された住宅に対する固定資産税の減額」が適用される条件をご紹介しましょう。

なお、認定長期優良住宅を取得した場合も同軽減措置が適用されますが、申告をすることにより、適用される軽減措置が「新築された認定長期優良住宅に対する固定資産税の減額」に置き換わります。

「新築された認定長期優良住宅に対する固定資産税の減額」とは、認定長期優良住宅を取得することにより適用される固定資産税の軽減措置です。

認定長期優良住宅とは、市町村役場などから耐久性に優れていると認定された住宅であり、「新築された認定長期優良住宅に対する固定資産税の減額」が適用されれば、建物の固定資産税が軽減される期間が2年延長されます。

「新築された認定長期優良住宅に対する固定資産税の減額」の詳細は、本記事の「4. 認定長期優良住宅の固定資産税の軽減措置」にてご紹介中です。

認定長期優良住宅の取得をご予定の方は、ぜひそちらをご覧ください。

2-1. 一戸建ての適用条件

一定の条件を満たす建売などの新築の一戸建てを取得する、または注文住宅を新築するなどすれば、「新築された住宅に対する固定資産税の減額」が適用されます。

一戸建ての建物を取得しつつ同軽減措置の適用を受けるためには、以下の2つの条件を満たす必要があります。

- 1. 令和4年4月1日から令和6年3月31日までの間に新築された住宅を取得した

- 2. 床面積が50㎡以上280㎡以下の住宅を取得した(店舗や事務所が含まれる併用住宅を取得した場合は、居住部分の床面積が50㎡以上280㎡以下の住宅を取得した)

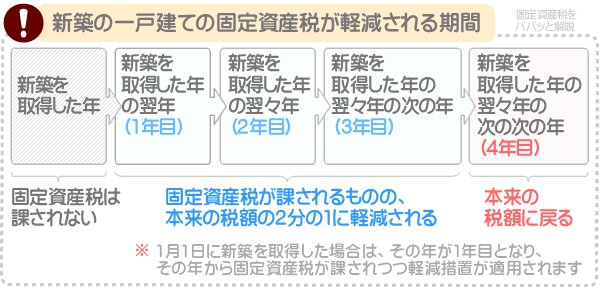

以上の2つの条件を満たせば「新築された住宅に対する固定資産税の減額」が適用され、はじめて固定資産税が課されることとなった年から3年にわたり、建物の床面積に占める120平方メートルまでの部分の固定資産税が2分の1に軽減されます。

はじめて固定資産税が課されることとなる年とは、新築を取得した年の翌年です。

なお、3階建て以上の耐火、または準耐火建築物に該当する新築の一戸建てを取得した場合は、「新築された住宅に対する固定資産税の減額」の適用期間が5年となります。

ただし、東京23区などの一部の地域では、準耐火建築物に該当する3階建て以上の木造の一戸建てを取得した場合は、申告をすることにより適用期間が5年となる場合があるため留意してください。

同軽減措置は、原則として申告をせずとも適用されますが、準耐火建築物に該当する3階建て以上の木造の一戸建てを取得した場合は、申告をすることにより適用期間が5年となる市町村があります。

詳細は、取得予定の新築が所在する市町村を管轄する市町村役場のホームページ内に設けられている検索窓に、「新築 固定資産税 軽減」などと入力しつつ検索することによりご確認いただけます。

2-2. マンションの適用条件(3階建て以上の耐火・準耐火住宅)

一定の条件を満たすマンション(3階建て以上の耐火・準耐火住宅)を取得すれば、「新築された住宅に対する固定資産税の減額」が適用され、はじめて固定資産税が課されることとなった年から5年にわたり、一戸部分の床面積のうち120平方メートルまでの部分にかかる固定資産税が2分の1に軽減されます。

新築のマンションを購入すると一戸部分と土地の持ち分を取得し、それぞれに固定資産税が課されますが、同軽減措置が適用されることにより軽減されるのは、一戸部分の固定資産税のみです。

新築のマンションを取得しつつ同軽減措置の適用を受けるためには、以下の2つの条件を満たさなければなりません。

- 1. 令和4年4月1日から令和6年3月31日までの間に新築されたマンションを取得した

- 2. 「取得した一戸部分の床面積」と「そのマンションの共用部分の床面積の合計を、所有する一戸部分の床面積の割合に応じて按分した面積」の合計が、50㎡以上280㎡以下のマンションを取得した

以上の2つの条件を満たせば、「新築された住宅に対する固定資産税の減額」が適用されます。

2番目の条件が難解であり、文章で説明することは困難ですが、一戸部分の床面積が50㎡以上250㎡程度以下のマンションを取得すれば、その条件をおおむね満たすとお考えください。

2番目の条件を満たすか否かを正確に計算するには、以下の3つのデータを揃える必要があります。

- A … 取得する一戸部分の床面積

- B … そのマンションの各戸の床面積の合計

- C … そのマンションの共用部分(廊下や階段、エレベーターホールなど各戸の所有者が共用する部分)の床面積の合計

上記の3つのデータが揃えば、「A(取得する一戸部分の床面積)」を「B(そのマンションの各戸の床面積の合計)」で割り算し、「そのマンションの各戸の床面積の合計」に占める、「取得する一戸部分の床面積」の割合を求めます。

たとえば、「A(取得する一戸部分の床面積)」が50㎡、「B(そのマンションの各戸の床面積の合計)」が1,000㎡であれば以下のように計算し、その答えは5%です。

計算例

50㎡(取得する一戸部分の床面積)÷1,000㎡(そのマンションの各戸の床面積の合計)×100=5%

上記の答えを、これ以降「D%」と呼びます。

つぎに、「C(そのマンションの共用部分の床面積の合計)」のD%を計算します。

計算例を挙げると、「C(そのマンションの共用部分の床面積の合計)」が300㎡、D%が5%であれば以下のように計算し、15㎡です。

計算例

300㎡(そのマンションの共用部分の床面積の合計)×5%(D%)=15㎡

上記の答えを、これ以降「E㎡」と呼びます。

最後に、「A(取得する一戸部分の床面積)」と「E㎡」を合計します。

たとえば、「A(取得する一戸部分の床面積)」が50㎡、E㎡が15㎡であれば以下のように計算し、その答えは65㎡です。

計算例

50㎡(取得する一戸部分の床面積)+15㎡(E㎡)=65㎡

上記の答えが50㎡以上280㎡以下であれば、「新築された住宅に対する固定資産税の減額」が適用される条件を満たします。

難解ですが、一般的なファミリー向けのマンションを購入すれば条件を満たし、超高級マンションや単身者向けのワンルームマンションを購入した場合は満たさないなどとお考えください。

なお、「新築された住宅に対する固定資産税の減額」は、原則として、申告をせずとも適用されます。

3. 中古住宅の固定資産税の軽減措置

中古住宅の建物の固定資産税が軽減される主な措置は、リフォーム減税です。

リフォーム減税とは、一定の条件を満たす耐震リフォーム、バリアフリーリフォーム、省エネリフォーム、同居対応リフォーム、長期優良住宅化リフォームなどを行うことにより所得税が軽減される制度です。

そして、一定の条件を満たす耐震リフォーム、バリアフリーリフォーム、省エネリフォーム、長期優良住宅化リフォームを行えば、極わずかですが建物の固定資産税も軽減されます。

ここから、リフォーム減税のうち、中古住宅の建物の固定資産税が軽減されるリフォームの詳細をご紹介しましょう。

なお、ご紹介する固定資産税が軽減されるリフォームは、購入するなどして取得した中古住宅に限らず、現在お住まいの住宅にも適用されます。

また、ご紹介するリフォームにより建物の固定資産税が軽減される額は極わずかであり、リフォームの費用に見合いません。

しかし、一定の条件を満たすリフォームを行えば、固定資産税に加え最大140万円の所得税が軽減されます。

よって、リフォーム減税の適用を希望する際は、固定資産税ではなく所得税を軽減することを目標として制度をご活用ください。

リフォーム減税の詳細は「一般社団法人住宅リフォーム推進協議会|リフォームの減税制度」にてご確認いただけます。

3-1. 耐震リフォームによる軽減

中古住宅や現在居住する住宅に一定の条件を満たす耐震リフォームを実施すれば、リフォーム減税により、リフォームが完了した年の翌年の固定資産税が2分の1に軽減されます。

軽減されるのは建物のみであり、一戸建てが建つ土地や、マンションの土地の持ち分にかかる固定資産税は軽減されません。

また、軽減されるのは、その建物(マンションの場合は一戸部分)の床面積に占める120㎡までの部分の固定資産税に限られます。

満たすべき主な条件は、以下のとおりです。

- 昭和57年1月1日以前に新築された中古住宅に耐震リフォームを実施した

- 現行の耐震基準(震度6強~7程度でも建物が倒壊しない耐震基準)に適合する耐震リフォームを実施した

- 費用が50万円を超える耐震リフォームを実施した(マンションの場合は、一戸あたりの負担費用が50万円を超える耐震リフォームを実施した)

- 令和6年3月31日までに耐震リフォームが完了した

- 店舗などが含まれる併用住宅に耐震リフォームを実施した場合は、床面積の2分の1以上が居住用である

- 耐震リフォームの完了後3ヶ月以内に市町村役場に固定資産税減額申告書を提出した

上記に含まれる「固定資産税減額申告書」とは、固定資産税が軽減される対象となるリフォームを行ったことを市町村役場に伝える申告書であり、市町村役場のホームページなどからダウンロードすることが可能です。

また、固定資産税減額申告書には、市町村によって異なるものの、主に以下などの書類を添付する必要があります。

- 工事請負契約書の写し(耐震リフォームを行うことの契約をリフォーム業者と結ぶ際に署名捺印する契約書のコピー)

- 費用が50万円を超える耐震リフォームが実施されたことを証明できる書面(領収書や払込票など)

- 増改築等工事証明書など、現行の耐震基準に適合する耐震リフォームが実施されたことを証明できる書類

上記に含まれる「増改築工事証明書」とは、建築士事務所の登録を行った建築士事務所に所属する建築士、国土交通省によって登録や指定された「登録住宅性能評価機関」「指定確認検査機関」「住宅瑕疵担保責任保険法人」などのみが発行できる書面であり、主な入手方法は以下の2つです。

- 1. 建築士事務所に所属する建築士に耐震リフォームを依頼する

- 建築士事務所の登録を行った建築士事務所に所属する建築士に、増改築工事証明書の発行を希望することを伝えつつ現行の耐震基準に適合する耐震リフォームを依頼すれば、増改築工事証明書を入手できます。

- 2. 一般のリフォーム業者に耐震リフォームを依頼する

- まずは、「建築士事務所の登録を行った建築士事務所に所属する建築士」「登録住宅性能評価機関」「指定確認検査機関」「住宅瑕疵担保責任保険法人」のいずれかに、リフォーム業者に耐震リフォームを依頼し、工事完了後に増改築工事証明書を入手したいことを伝えます。

つぎに、リフォーム業者に耐震リフォームを依頼しつつ工事を完了させ、工事開始前に増改築工事証明書の入手を希望することを伝えた相手に工事の完了を伝えます。

最後に、工事開始前に増改築工事証明書の入手を希望することを伝えた相手によって現場確認が行われ、現行の耐震基準に適合する耐震リフォームが行われたと判断されれば、増改築工事証明書が発行されます。

なお、国土交通省は増改築工事証明書のひな形を公開中であり、「国土交通省|耐震改修に関する特例措置」にてご確認いただけます。

3-2. バリアフリーリフォームによる軽減

中古住宅や現在お住まいの住宅に、手すりを取り付ける、階段の勾配を緩和する、段差を解消する、浴室やトイレを改良するなどの一定の条件を満たすバリアフリーリフォームを実施すれば、リフォームが完了した年の翌年の固定資産税が3分の2に軽減されます。

軽減されるのは、建物の床面積(マンションの場合は一戸部分の床面積)に占める100平方メートルまでの部分の固定資産税のみであり、一戸建てが建つ土地や、マンションの土地の持ち分の固定資産税は軽減されません。

バリアフリーリフォームを行いつつ固定資産税が軽減される主な条件は、以下のとおりです。

- 新築された日から10年以上経過した建物にバリアフリーリフォームを行った

- 65歳以上の方や要介護認定を受けている方が居住する住宅にバリアフリーリフォームを行った

- 費用が50万円を超えるバリアフリーリフォームを行った

- バリアフリーリフォーム完了後の建物の床面積(マンションの場合はリフォームを実施した一戸部分の床面積)が50㎡以上である

- 令和6年3月31日までにバリアフリーリフォームが完了した

- バリアフリーリフォーム完了後3ヶ月以内に市町村役場に固定資産税減額申告書を提出した

上記に含まれる「固定資産税減額申告書」は、耐震リフォーム完了後に提出する固定資産税減額申告書と同じであり、以下などの書面を添付しつつ提出する必要があります。

- バリアフリーリフォームを行った住宅に、65歳以上の方や要介護認定を受けている方が居住することを証明できる書類(対象者の保険証のコピーなど)

- 費用が50万円を超えるバリアフリーリフォームを行ったことを証明できる書面(領収書や払込票など)

- バリアフリーリフォームが行われたことを証明できる書面(リフォーム会社が発行した改修工事明細書など)

3-3. 省エネリフォームによる軽減

中古住宅や現在お住まいの住宅の窓を、断熱性に優れた窓に交換するなどの省エネリフォームを実施すれば、リフォームが完了した年の翌年の固定資産税が3分の2に軽減されます。

軽減されるのは、建物の床面積(マンションの場合は一戸部分の床面積)に占める120平方メートルまでの部分の固定資産税のみであり、一戸建てが建つ土地や、マンションの土地の持ち分の固定資産税は軽減されません。

省エネリフォームを行いつつ固定資産税が軽減される主な条件は、以下のとおりです。

- 平成26年4月1日以前に新築された建物に省エネリフォームを行った

- 費用が60万円を超える省エネリフォームを行った

- 省エネリフォーム完了後の建物の床面積(マンションの場合はリフォームを行った一戸部分の床面積)が50㎡以上280㎡以下である

- 令和6年3月31日までに省エネリフォームが完了した

- 省エネリフォーム完了後3ヶ月以内に市町村役場に固定資産税減額申告書を提出した

上記に含まれる「固定資産税減額申告書」は、耐震リフォームやバリアフリーリフォーム完了後に提出する固定資産税減額申告書と同じであり、以下などの書面を添付しつつ提出する必要があります。

- 省エネリフォームが行われたことが確認できる書類(リフォーム会社によって撮影されたリフォーム前と後の写真など)

- 費用が60万円を超える省エネリフォームを行ったことを証明できる書面(領収書や払込票など)

- 増改築等工事証明書

上記に含まれる増改築等工事証明書は、「3-1. 耐震リフォームによる軽減」でご紹介した増改築等工事証明書と同じ書面であり、同じ方法と手順で入手することが可能です。

3-4. 長期優良住宅化リフォームによる軽減

中古住宅や現在のお住まいの住宅に、前述の耐震リフォーム、または省エネリフォームと共に一定の条件を満たす長期優良住宅化リフォームを行えば、リフォームが完了した年の翌年の固定資産税が3分の1に軽減されます。

軽減されるのは建物の床面積(マンションの場合は一戸部分の床面積)に占める120㎡までの固定資産税のみであり、一戸建てが建つ土地や、マンションの土地の持ち分の固定資産税は軽減されません。

長期優良住宅化リフォームとは、小屋裏に通気口を設置する、雨樋を取り付ける、土台に防蟻工事を行う、給排水管の維持交換の容易性を高めるなどのリフォームを指し、固定資産税が軽減される主な条件は以下のとおりです。

- リフォーム完了後に、その建物が市町村役場などの所管行政庁から長期優良住宅と認定された

- 耐震リフォームと共に長期優良住宅化リフォームを実施した場合は、昭和57年1月1日以前に新築された建物に50万円など(マンションの場合は一戸あたりの負担費用が50万円など)を超える費用をかけてリフォームを行った

- 省エネリフォームと共に長期優良住宅化リフォームを実施した場合は、平成26年4月1日以前に新築された建物に60万円など(マンションの場合は一戸あたりの負担費用が60万円など)を超える費用をかけてリフォームを行った

- 令和6年3月31日までにリフォームが完了した

- リフォーム完了後3ヶ月以内に市町村役場に固定資産税減額申告書を提出した

上記に含まれる固定資産税減額申告書は、耐震リフォームやバリアフリーリフォーム、省エネリフォームの完了後に提出すべき固定資産税減額申告書と同じであり、市町村役場のホームページからダウンロードすることが可能です。

そして、固定資産税減額申告書には、以下などの書面を添付する必要があります。

- 長期優良住宅の認定書の写し(リフォーム後にその住宅が市町村役場などの所管行政庁から長期優良住宅と認定されれば、所管行政庁から発行される)

- 増改築等工事証明書(耐震リフォームや省エネリフォームの申告書に添付すべき増改築等工事証明書と同じ証明書であり、同じ方法と手順で入手できる)

なお、長期優良住宅化リフォームを行いつつ建物の固定資産税を軽減するためには、リフォーム完了後に、その建物が市町村役場などの所管行政庁から長期優良住宅と認定される必要があります。

そして、所管行政庁から長期優良住宅と認定されれば、建物の固定資産税が高くなることがあるため注意してください。

建物の固定資産税は、その建物の固定資産税評価額(市町村によって評価された適正な時価)を基に計算されますが、長期優良住宅と認定されれば時価が上昇したとみなされ、税額が高くなる場合があります。

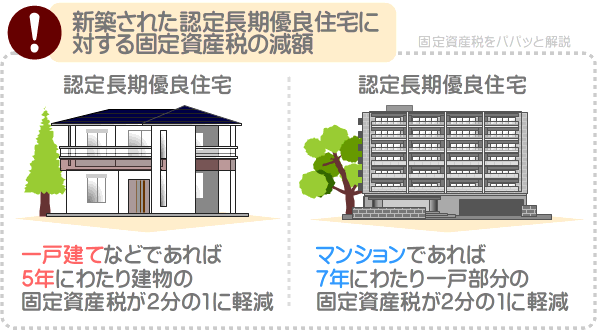

4. 認定長期優良住宅の固定資産税の軽減措置

一定の条件を満たす認定長期優良住宅を取得すれば、「新築された認定長期優良住宅に対する固定資産税の減額」という軽減措置が適用され、一戸建てなどであれば5年、マンションなどであれば7年にわたり固定資産税が2分の1に軽減されます。

軽減されるのは、建物の床面積のうち120平方メートルまでの部分(マンションを取得した場合は一戸部分の床面積のうち120平方メートルまでの部分)の固定資産税のみであり、一戸建てが建つ土地や、マンションの土地の持ち分の固定資産税は軽減されません。

認定長期優良住宅とは、75年から90年程度の耐久性を有するように設計された住宅であり、市町村などの所管行政庁から長期優良住宅と認定された住宅です。

ここから、「新築された認定長期優良住宅に対する固定資産税の減額」の適用条件をご紹介しましょう。

4-1. 一戸建ての適用条件

認定長期優良住宅に該当する一戸建てを取得し、「新築された認定長期優良住宅に対する固定資産税の減額」が適用される主な条件は、以下のとおりです。

- 令和6年3月31日までに新築された認定長期優良住宅を取得した

- 床面積が50㎡以上280㎡以下の認定長期優良住宅を取得した

- 床面積のうち2分の1以上が居住部分である

- 認定長期優良住宅を取得した年の翌年の1月31日までに、市町村役場に軽減措置の適用を希望することの申告書を提出した

上記に含まれる申告書は、各市町村役場のホームページからダウンロードでき、各市町村役場のホームページ内に設けられた検索窓に、「認定長期優良住宅 固定資産税 軽減」などと入力しつつ検索すれば配布ページをお探しいただけます。

なお、認定長期優良住宅とは、市町村役場などの所管行政庁から長期優良住宅と認定された住宅ですが、認定されれば「認定通知書」が発行されます。

そして、申告書には、その認定通知書のコピーを添付する必要があるため留意してください。

認定通知書は、売りに出されている認定長期優良住宅を購入する場合は、住宅の引き渡し時に販売業者から手渡されます。

また、認定長期優良住宅を新築する場合は、着工前に所管行政庁に認定申請を行い、その住宅が認定長期優良住宅に適合すると判断されれば交付されます。

4-2. マンションの適用条件(3階建て以上の耐火・準耐火建築物)

認定長期優良住宅に該当するマンションを取得し、「新築された認定長期優良住宅に対する固定資産税の減額」が適用される主な条件は、以下のとおりです。

- 1. 令和6年3月31日までに新築された認定長期優良住宅を取得した

- 2. 「取得した一戸部分の床面積」と「そのマンションの共用部分の床面積の合計を、所有する一戸部分の床面積の割合に応じて按分した面積」の合計が、50㎡以上280㎡以下の認定長期優良住宅を取得した

- 3. 取得した一戸部分の床面積の2分の1以上が居住部分である

- 4. 認定長期優良住宅を取得した年の翌年の1月31日までに、市町村役場に固定資産税が軽減されることを希望する申告書を提出した

上記の2つめの条件は難解ですが、戸内の床面積が50㎡以上250㎡以下のマンションを取得すれば、おおむね満たすとお考えください。

2つめの条件は、戸数が10などと少なく、各戸の床面積が150㎡以上などと広く、共用部分(廊下や階段など各戸の所有者が共用する部分)が極端に広い超高級マンションを取得しない限り満たすことが可能です。

ちなみに、認定長期優良住宅の適合条件は、戸内の床面積が55㎡以上となっています。

5. 建て替えによる固定資産税の全額減免(東京23区)

東京23区では、一定の条件を満たした住宅の建て替えを行えば、建て替え後の住宅に新たに固定資産税が課されることとなった年から3年にわたり、建物にかかる固定資産税と都市計画税の全額が減免されます。

この軽減措置を「耐震化のための建替え又は改修を行った住宅に対する固定資産税・都市計画税の減免」などと呼び、満たすべき主な条件は以下のとおりです。

- 昭和57年1月1日以前に新築された住宅を建て替えた

- 東京23区内に所在する住宅を解体しつつ23区内に新築した

- 令和6年3月31日までに新築が完成した

- 住宅を解体した日の前後1年以内に新築が完成した

- 店舗や事務所などと併用する住宅を建て替えた場合は、全床面積のうち2分の1以上が居住部分である

- 建て替え前と建て替え後の住宅の所有者が同じである

- 建築確認申請を行いつつ新築し、工事完了後に検査済証の交付を受けている

- 新築が完了した年の翌々年の2月末までに、検査済証の写しを添付した固定資産税減免申請書を都税事務所に提出した

上記には「住宅を解体した日の前後1年以内に新築が完成した」という条件が含まれますが、同一の敷地内において旧家屋が存在する状態で新築し、新築の完成後に旧家屋を解体した際などに満たすべき条件となっています。

また、条件に含まれる「固定資産税減免申請書」は、東京都主税局のホームページからダウンロードでき、その他の軽減制度の詳細は「東京都主税局|耐震住宅(建替え)減免のご案内(23区内)」にてご確認いただけます。

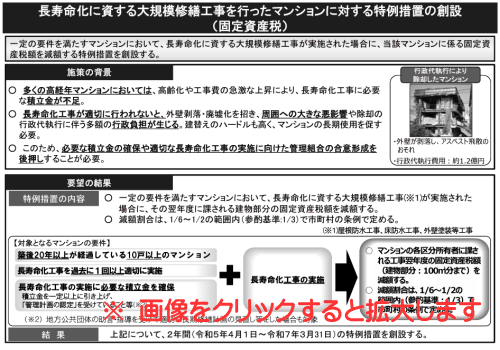

6. マンションの大規模修繕による固定資産税の軽減措置

一定の条件を満たす大規模修繕を行ったマンションは、工事が完了した年の翌年の一戸部分の固定資産税が軽減されます。

軽減される額は市町村によって異なるものの6分の1から2分の1であり、軽減されるのは一戸部分の床面積に占める100㎡までの部分の固定資産税に限られます。

一戸部分のうち100㎡を超える部分の固定資産税や、土地の持ち分の固定資産税は軽減されません。

軽減措置が適用される主な条件は、以下のとおりです。

- 新築後20年以上が経過した10戸以上のマンションに、屋根防水工事や床防水工事、外壁塗装工事などの大規模修繕を実施した

- 過去に1回以上適切に大規模修繕を実施したマンションに、再び大規模修繕を実施した

- 大規模修繕のために必要となる修繕積立金を確保している

なお、筆者が本記事を作成するのは、2023年2月です。

そして、2023年2月の時点において、この軽減措置の詳細は未公表であり、国土交通省が令和4年12月に公開した資料によれば、令和5年4月1日から令和7年3月31日の2年間に限り適用されるとのことです。

以下が、その資料となっています。

※ 出典:国土交通省

7. 住宅が建つ土地の固定資産税の軽減措置

ここまでは、建物の固定資産税が軽減される措置ばかりをご紹介しましたが、固定資産税には、住宅が建つ土地の軽減措置も設けられています。

ここでは、住宅が建つ土地の固定資産税が軽減される措置をご紹介しましょう。

固定資産税において、その年の1月1日の時点で住宅が建つ土地を「住宅用地」と呼び、住宅用地には「住宅用地に対する固定資産税の課税標準の特例」という軽減措置が適用されます。

同軽減措置を「住宅用地の特例」などと呼び、住宅用地の特例が適用されれば、その土地の固定資産税は大幅に軽減されます。

ここで、土地の固定資産税の計算式をおさらいします。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額は、原則として、その土地の固定資産税評価額(市町村によって評価されたその土地の適正な時価)です。

土地の固定資産税評価額は実勢価格より低くなるのが通例であり、土地によって異なるものの、おおむね実勢価格の70%程度です。

実勢価格が1,000万円の土地であれば「1,000万円×70%=700万円」と計算し、その土地の固定資産税評価額は700万円程度になるといった具合です。

そして、更地の固定資産税を計算する際の課税標準額は、「負担調整措置」という措置が適用されることにより、その土地の固定資産税評価額の70%になります。

例を挙げると、固定資産税評価額が700万円の更地であれば以下のように計算し、課税標準額は700万円の70%である490万円になるといった具合です。

更地の課税標準額の計算例

700万円(その土地の固定資産税評価額)×70%(負担調整措置による課税標準額の調整)=490万円(その土地の課税標準額)

一方、住宅用地の特例が適用された住宅用地の課税標準額は、その土地の固定資産税評価額の6分の1、または3分の1に軽減されます。

たとえば、固定資産税評価額が700万円の土地であれば以下のように計算し、その課税標準額は116万6,000円(1,000円未満切り捨て)です。

住宅用地の特例が適用された住宅用地の課税標準額の計算例

700万円(その土地の固定資産税評価額)÷6(住宅用地の特例の適用による軽減)=116万6,000円(1,000円未満切り捨て)

課税標準額が490万円から116万6,000円に軽減されれば、課税標準額に税率を掛け算しつつ計算する固定資産税が大幅に減額されます。

固定資産税評価額が700万円の土地であれば、その税額の違いは以下のとおりです。

- 更地の固定資産税の計算例

- 課税標準額(固定資産税評価額の70%である490万円)×固定資産税の税率(主に1.4%)=6万8,600円(更地の固定資産税)

- 住宅用地の固定資産税の計算例

- 課税標準額(固定資産税評価額の6分の1である116万6,000円)×固定資産税の税率(主に1.4%)=1万6,000円(住宅用地の固定資産税・100円未満切り捨て)

以上のように住宅が建つ土地の固定資産税は、住宅用地の特例が適用されることにより更地より大幅に軽減されます。

つづいて、住宅用地の特例の詳細をご紹介しましょう。

ちなみに、当サイト「固定資産税をパパっと解説」では、固定資産税の負担調整措置をわかりやすく解説するコンテンツを公開中です。

更地の課税標準額が固定資産税評価額の70%になることの根拠をお調べの方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の負担調整措置とは?

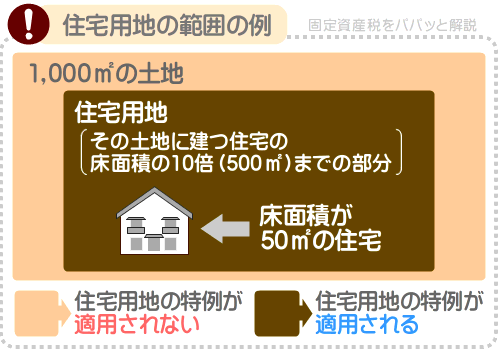

7-1. 住宅用地の特例は、建物の床面積の10倍まで適用される

先に「固定資産税において、1月1日の時点で住宅が建つ土地を住宅用地と呼び、住宅用地には住宅用地の特例が適用され税額が軽減される」とご紹介しましたが、正確には、その土地に建つ住宅の床面積の10倍までの部分が住宅用地となります。

たとえば、1,000㎡の土地に床面積が50㎡の住宅が建つ場合は「50㎡×10=500㎡」と計算し、1,000㎡のうちの500㎡までが住宅用地です。

そして、500㎡までの部分に住宅用地の特例が適用され、固定資産税が軽減されます。

500㎡を超える部分は「住宅用地」とならず、住宅用地の特例は適用されません。

なお、マンションの一戸を所有する方は、一戸部分と土地の持ち分を所有し、その両方に固定資産税が課されますが、土地の持ち分にも住宅用地の特例は適用されます。

マンションが建つ土地は、そのマンションの床面積の10倍までの部分が住宅用地です。

例を挙げると、1,000㎡の土地に床面積が500平方メートルのマンションが建つ場合は「500㎡×10=5,000㎡」と計算し、1,000平方メートルの全てが住宅用地となり、土地の持ち分の固定資産税が軽減されます。

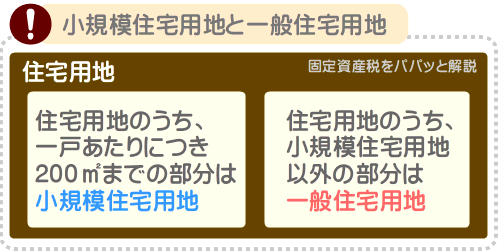

7-2. 住宅用地は、小規模住宅用地と一般住宅用地に区分される

住宅用地は、その土地に建つ住宅の床面積の10倍までの部分ですが、住宅用地は「小規模住宅用地」と「一般住宅用地」に区分されます。

住宅用地のうち、一戸あたりにつき200平方メートルまでの部分が小規模住宅用地です。

住宅用地のうち、小規模住宅用地以外の部分は一般住宅用地となります。

先述のとおり、1,000平方メートルの土地に床面積が50平方メートルの住宅が建つ場合は500平方メートルまでの部分が住宅用地ですが、その500平方メートルのうち200平方メートルまでが小規模住宅用地、それ以外は一般住宅用地になるといった具合です。

また、1,000平方メートルの土地に戸数が10、床面積の合計が500平方メートルのマンションが建つ場合は「500平方メートル×10=5,000平方メートル」と計算し、1,000平方メートルの全てが住宅用地ですが、その場合は「200平方メートル×10戸=2,000平方メートル」と計算し、その全てが小規模住宅用地となります。

そして、住宅用地の特例は、小規模住宅用地と一般住宅用地で課税標準額の軽減具合が異なります。

ここで、土地の固定資産税の計算式を再びおさらいします。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額は、原則としてその土地の固定資産税評価額ですが、住宅用地の特例が適用されれば、小規模住宅用地は固定資産税評価額の6分の1、一般住宅用地は固定資産税評価額の3分の1に軽減されます。

たとえば、固定資産税評価額が700万円、その全てが小規模住宅用地の土地であれば以下のように計算し、課税標準額は116万6,000円(1,000円未満切り捨て)に軽減され、固定資産税は16,300円(100円未満切り捨て)となります。

計算例

課税標準額(固定資産税評価額である700万円の6分の1の116万6,000円)×1.4%=16,300円(100円未満切り捨て)

7-3. 住宅用地の特例が適用されれば、都市計画税も軽減される

市街化区域に位置する土地を所有すると、固定資産税に加え都市計画税も課されることがあります。

都市計画税とは、公共施設を維持新設する「都市計画事業」や、公共施設を新設や移設するために必要となる土地を調達する「土地区画整備事業」の費用を賄うために徴収される目的税です。

そして、住宅用地の特例が適用される土地は、都市計画税が軽減される「住宅用地等に対する都市計画税の課税標準の特例」という措置も適用されます。

土地の都市計画税は、以下のように計算します。

土地の都市計画税の計算式

課税標準額×都市計画税の税率(市町村によって異なるものの最高で0.3%)=土地の都市計画税

上記に含まれる課税標準額は、固定資産税の計算式に含まれる課税標準額と同じく、原則としてその土地の固定資産税評価額です。

しかし、「住宅用地等に対する都市計画税の課税標準の特例」が適用されれば、小規模住宅用地は課税標準額が「固定資産税評価額の3分の1」、一般住宅用地は課税標準額が「固定資産税評価額の3分の2」に軽減されます。

課税標準額が固定資産税評価額の3分の1などに軽減されれば、課税標準額に税率を掛け算しつつ計算する都市計画税が減額されます。

7-4. 住宅用地の特例は、申告をするのが望ましい

固定資産税は、賦課課税方式です。

賦課課税方式とは、申告をせずとも課税され、軽減措置も適用される課税制度を指します。

不動産を取得すると、申告をせずとも固定資産税の納税通知書が届きますが、それは固定資産税が賦課課税方式であることが理由です。

よって、住宅用地の特例は申告をせずとも適用されますが、更地に新築を行いつつ住宅用地となった場合は、市町村役場がそのことに気付かず、住宅用地の特例の適用が遅れることがあります。

従って、更地に新築をした場合は、市町村役場にそのことを申告するのが賢明です。

申告方法は市町村によって異なるものの、市町村役場が公式ホームページで配布する「固定資産税の住宅用地等申告書」などの名称の申告書に、必要事項を記載しつつ提出することにより完了します。

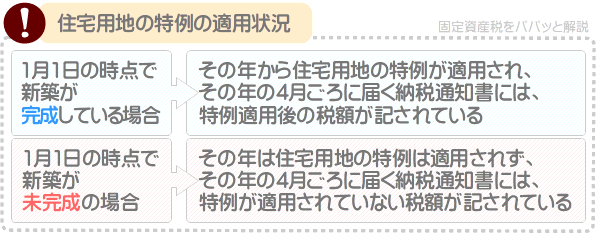

なお、住宅用地の特例は、1月1日の時点で住宅が建つ土地に適用されます。

そのため、所有する土地に新築をするものの1月1日の時点で完成していなければ、その年は住宅用地の特例が適用されず、固定資産税は軽減されません。

住宅用地の特例が適用されるのは、住宅が完成した状態で迎えた1月1日が属する年からです。

たとえば、令和5年2月に住宅が完成した場合は、その年は住宅用地の特例は適用されず固定資産税は軽減されません。

令和5年の4月ごろに届く固定資産税の納税通知書には、住宅用地の特例が適用されていない税額が記されています。

令和5年2月に住宅が完成した場合は、令和6年から住宅用地の特例が適用され、令和6年の4月ごろに届く固定資産税の納税通知書には、軽減措置が適用された税額が記されています。

ちなみに、固定資産税は賦課課税方式ですが、お馴染みの所得税は申告をしつつ納税する「申告納税方式」となっています。

8. 固定資産税の軽減措置はいつまで?

ここまでご紹介したように、建物や土地の固定資産税にはいくつかの軽減措置が設けられていますが、それらにはいつまでという適用期間が設けられていることがあります。

ここでは、本記事でご紹介した固定資産税の軽減措置がいつまで適用されるかご紹介しましょう。

新築の建物の固定資産税が軽減される措置「新築された住宅に対する固定資産税の減額」は、令和6年3月31日までの間に新築された住宅を取得することにより適用されます。

中古住宅や現在お住まいの建物の固定資産税が軽減される措置「リフォーム減税」は、令和6年3月31日までにリフォームを完了させ、工事完了後3ヶ月以内に市町村役場に申告を行うことにより適用されます。

大規模修繕を実施したマンションの一戸部分の固定資産税が軽減される措置は、筆者が本記事を作成する2023年2月の時点において詳細が公表されていませんが、令和5年4月1日から令和7年3月31日まで適用されるとのことです。

住宅が建つ土地の固定資産税が軽減される措置「住宅用地に対する固定資産税の課税標準の特例(住宅用地の特例)」、および住宅が建つ土地の都市計画税が軽減される措置「住宅用地等に対する都市計画税の課税標準の特例」は、いつまでという期限は設けられていません。

その2つの軽減措置は、住宅を所有する方の税負担を軽減するために設けられた措置であり、その土地に建つ住宅が空き家になりつつ荒れ放題になるなどしなければ適用され続けます。

| 軽減措置 | いつまで |

|---|---|

| 新築された住宅に対する固定資産税の減額 | 令和6年3月31日までの間に新築された住宅を取得することにより適用 |

| リフォーム減税 | 令和6年3月31日までにリフォームを完了させ、工事完了後3ヶ月以内に市町村役場に申告することにより適用 |

| 大規模修繕工事を実施したマンションの固定資産税の軽減 | 令和5年4月1日から令和7年3月31日まで適用 |

| 住宅用地の特例 | 期限なし |

| 住宅用地等に対する都市計画税の課税標準の特例 | 期限なし |

なお、ご紹介したように、「新築された住宅に対する固定資産税の減額」と「リフォーム減税」には適用期間が定められていますが、それらの軽減措置はいくども期間が延長されているため、再び延長されることが予想されます。

同じく、大規模修繕を実施したマンションの一戸部分の固定資産税が軽減される措置も適用期間の延長が予想されます。

9. 固定資産税の軽減措置の手続き(申請方法)

最後に、本記事でここまでご紹介した固定資産税が軽減される措置が適用されるために必要となる手続きをまとめましょう。

9-1. 新築された住宅に対する固定資産税の減額

一定の条件を満たす新築の一戸建てやマンションを購入すると「新築された住宅に対する固定資産税の減額」が適用され、一戸建てであれば3年など、マンションであれば5年にわたり建物の固定資産税が2分の1に軽減されます。

そして、同軽減措置は、申告をせずとも適用されます。

申告をせずとも適用されるのは、固定資産税が「賦課課税制度」であることが理由です。

賦課課税制度とは、申告をせずとも課税され軽減措置も適用される制度であり、固定資産税は賦課課税制度であるため、申告をせずとも適用されます。

ただし、東京23区などの一部の市町村では、準耐火建築物に該当する3階建ての木造家屋を取得した場合は、申告をすることにより同軽減措置の適用期間が5年となる場合があるため注意してください。

詳細は、取得した新築が所在する市町村役場のホームページ内に設けられている検索窓に、「新築 固定資産税 軽減」などと入力しつつ検索することによりご確認いただけます。

9-2. リフォーム減税

取得した中古住宅や、現在お住まいの住宅に一定の条件を満たすリフォームを行えば「リフォーム減税」が適用され、リフォームが完了した翌年の建物の固定資産税が軽減されます。

固定資産税が軽減されるのは「耐震リフォーム」「バリアフリーリフォーム」「省エネリフォーム」「長期優良住宅化リフォーム」であり、リフォームによって申告手順が異なるものの、おおむね以下の書類を揃えつつ市町村役場に申告をすることにより適用されます。

- 固定資産税減額申告書(市町村役場の公式サイトからダウンロードできる)

- 工事請負契約書の写し(リフォーム業者とリフォームを依頼することの契約を結ぶ際に署名捺印する「工事請負契約書」のコピー)

- 一定の額を超えるリフォームが実施されたことを証明できる書面(リフォーム代金を支払ったことを証明できる領収書や払込書など)

- 増改築等工事証明書など(建築士事務所に所属する建築士、国土交通省によって登録や指定された登録住宅性能評価機関、指定確認検査機関、住宅瑕疵担保責任保険法人などから入手できる)

- 長期優良住宅の認定書の写し(長期優良住宅化リフォームを実施した際に限り必要となり、市町村役場などの所管行政庁が交付する「長期優良住宅の認定書」のコピー)

申告に必要となる各書類の詳細は、本記事の「3. 中古住宅の固定資産税の軽減措置」にてご確認いただけます。

9-3. 新築された認定長期優良住宅に対する固定資産税の減額

一定の条件を満たす認定長期優良住宅を取得しつつ申告をすれば「新築された認定長期優良住宅に対する固定資産税の減額」が適用され、一戸建であれば5年など、マンションであれば7年にわたり建物の固定資産税が2分の1に軽減されます。

そして、その申告は、取得した住宅が認定長期優良住宅であることを証明する「認定通知書」のコピーを添付した、申告書を市町村役場に提出することにより完了します。

申告の期限は、市町村によって異なるものの、認定長期優良住宅を取得した年の翌年の1月31日までが通例です。

認定通知書は、認定長期優良住宅の取得経緯によって入手方法が異なります。

認定長期優良住宅を購入するなどして取得した場合は、物件の引き渡し時に販売業者から認定通知書が手渡されます。

認定長期優良住宅を新築する場合は、着工前に市町村役場などの所管行政庁に認定長期優良住宅を新築することを申請し、その住宅が認定長期優良住宅に適合すると認定されれば交付されます。

申告書は、市町村役場のホームページからダウンロードすることが可能であり、市町村役場のホームページ内に設けられた検索窓に「認定長期優良住宅 固定資産税 軽減」などと入力しつつ検索することにより配布ページをお探しいただけます。

9-4. 住宅用地の特例

固定資産税において、1月1日の時点で住宅が建つ土地を「住宅用地」と呼びます。

住宅用地には「住宅用地に対する固定資産税の課税標準の特例(住宅用地の特例)」と「住宅用地等に対する都市計画税の課税標準の特例」が適用され、固定資産税や都市計画税が軽減されます。

そして、それらの軽減措置は、原則として申告をせずとも適用されます。

ただし、更地に一戸建てを新築をした場合は、更地から住宅用地になったことを市町村役場が気付かず、軽減措置の適用が遅れることがあるため申告をするのが賢明です。

申告の手続きは市町村によって異なるものの、各市町村役場のホームページからダウンロードできる「固定資産税の住宅用地等申告書」などの名称の申告書に、建築確認申請書のコピーなどを添付しつつ提出するのが通例です。

申告書の提出期限は、同じく市町村によって異なるものの、おおむね新築が完成した年の翌年の1月31日となっています。

固定資産税は、市町村が徴収する地方税であり、市町村によって制度が多少異なるという特徴があります。

ちなみに、皆さんがお馴染みの所得税は国が徴収する「国税」のため、市町村によって制度が異なることはありません。

まとめ

建物や土地の固定資産税が軽減される措置をご紹介しました。

一定の条件を満たす新築を取得すれば「新築された住宅に対する固定資産税の減額」が適用され、はじめて固定資産税が課されることとなった年から3年や5年にわたり、建物の固定資産税が2分の1に軽減されます。

中古住宅や現在お住まいの住宅に一定の条件を満たすリフォームを実施すれば「リフォーム減税」が適用され、リフォームが完了した年の翌年に課される建物の固定資産税が2分の1や3分の2などに軽減されます。

一定の条件を満たす認定長期優良住宅を取得しつつ申告をすれば「新築された認定長期優良住宅に対する固定資産税の減額」が適用され、はじめて固定資産税が課されることとなった年から5年や7年にわたり、建物の固定資産税が2分の1に軽減されます。

そして、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例」や「住宅用地等に対する都市計画税の課税標準の特例」が適用され、その住宅が空き家になりつつ荒れ放題になるなどしない限り固定資産税が軽減され続けます。

固定資産税の軽減措置をお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2023年2月

記事公開日:2021年5月

こちらの記事もオススメです