5000万のマンションの固定資産税はいくら?

5000万の新築マンションの固定資産税は、一戸部分と土地の持ち分の販売価格、軽減措置の適用状況などによって異なるものの、16万7300円程度が目安です。

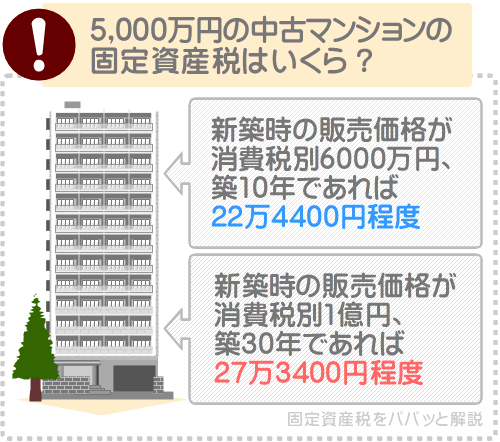

また、5000万の中古マンションの固定資産税は、新築時の販売価格や築年数などによって大きく異なるものの、22万4400円程度が目安となります。

5000万のマンションの固定資産税の目安をご紹介し、売り出し中のマンションの固定資産税をシミュレーションする方法を解説しましょう。

目次

- 1. マンションの固定資産税とは?

- 2. 5000万のマンションに適用される固定資産税の軽減措置

- 3. 5000万の新築マンションの固定資産税は16万7300円程度など

- 4. 5000万の中古マンションの固定資産税は22万4400円程度など

- まとめ - マンションは、固定資産税を計算する仕組みが複雑

1. マンションの固定資産税とは?

冒頭でご紹介したとおり、5000万の新築マンションの固定資産税は16万7300円程度、5000万の中古マンションの固定資産税は築年数によって大きく異なるものの22万4400円程度が目安です。

それらの詳細をご紹介する前に、まずはマンションに固定資産税が課される仕組み、税額の計算方法、適用される軽減措置をご紹介しましょう。

特に5000万の新築マンションは、軽減措置により固定資産税が大きく軽減されるため、時間が許せばお読みください。

固定資産税とは、1月1日の時点で家屋や土地を所有する方に課される税金であり、その土地や家屋が所在する市町村に納める地方税です。

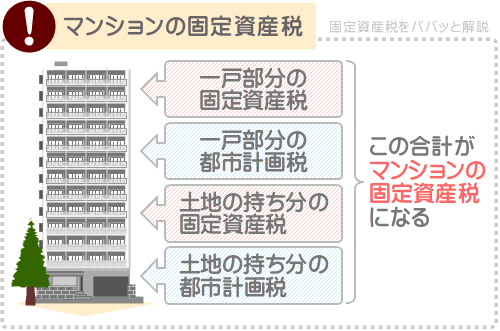

5000万のマンションを購入すると、家屋である「一戸部分」と、土地である「土地の持ち分」を所有することとなり、それぞれに固定資産税が課されます。

また、都市計画税が課されることとなる市街化区域に所在する5000万のマンションを購入した場合は、一戸部分と土地の持ち分に都市計画税も課されることとなります。

都市計画税とは、都市計画事業が予定される市町村内に位置する、市街化区域に所在する家屋や土地の所有者に課される地方税です。

市街化区域とは、既に市街地である区域、または今後10年以内に市街化が図られる区域であり、5000万のマンションの多くは市街地に位置するため、都市計画税も課されるのが通例となっています。

一般に家屋や土地の固定資産税は、物件価格が高額であれば税額も高くなる傾向があります。

また、5000万のマンションは鉄筋コンクリート造、もしくは鉄骨鉄筋コンクリート造ですが、それらは木造家屋より固定資産税が下がるのに時間がかかります。

具体的には、木造家屋の固定資産税は15年から35年をかけて新築時の20%程度まで下がりますが、鉄筋コンクリート造や鉄骨鉄筋コンクリート造は60年をかけて新築時の20%程度まで下がります。

よって、5000万のマンションは、物件価格が高額なだけに固定資産税が高く、なおかつ下がりにくいといえるでしょう。

つづいて、5000万のマンションの固定資産税と都市計画税を計算する方法をご紹介します。

1-1. 5000万のマンションの固定資産税の計算方法

5000万のマンションを購入すると、一戸部分と土地の持ち分を所有することとなり、それぞれに固定資産税が課されます

一戸部分と土地の持ち分の固定資産税の計算方法は、以下のとおりです。

一戸部分の固定資産税の計算方法

課税標準額×固定資産税の税率=一戸部分の固定資産税

土地の持ち分の固定資産税の計算方法

課税標準額×固定資産税の税率=土地の持ち分の固定資産税

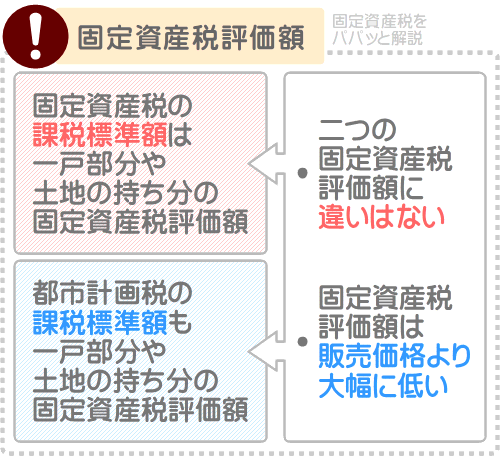

式に含まれる「課税標準額」とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

一戸部分の課税標準額は、一戸部分の固定資産税評価額です。

土地の持ち分の課税標準額は、多くの5000万のマンションは「土地の持ち分の固定資産税評価額の6分の1」となります。

一戸部分や土地の持ち分の固定資産税評価額とは、市町村によって評価された、一戸部分や土地の持ち分の適正な時価です。

5000万のマンションの一戸部分や土地の持ち分には販売価格がありますが、販売価格は売り主の都合によって決定されるため、課税標準額としてはふさわしくありません。

したがって、マンションの一戸部分や土地の持ち分の固定資産税は、一戸部分や土地の持ち分の固定資産税評価額(市町村によって評価された適正な時価)を課税標準額として計算します。

また、式に含まれる固定資産税の税率は、財政難の市町村では1.5%や1.6%、1.7%のこともありますが、多くの市町村では1.4%です。

総じて、5000万のマンションの一戸部分と土地の持ち分の固定資産税は、以下のように計算します。

一戸部分の固定資産税の計算方法(詳細版)

課税標準額(一戸部分の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=一戸部分の固定資産税

土地の持ち分の固定資産税の計算方法(詳細版)

課税標準額(土地の持ち分の固定資産税評価額の6分の1)×固定資産税の税率(市町村によって異なるものの主に1.4%)=土地の持ち分の固定資産税

なお、数は多くはありませんが、5000万のマンションには定期借地権の物件があります。

定期借地権とは、50年などの定められた期間において、建物を所有するために他人の土地を使用する権利です。

5000万のマンションを購入し、その物件が定期借地権であれば土地の持ち分は地代を払いつつ借りることとなり、固定資産税は課されません。

1-2. 5000万のマンションの都市計画税の計算方法

5000万のマンションを購入すると、一戸部分と土地の持ち分を所有することとなり、都市計画税が課される場合は、それぞれに課されます。

都市計画税の計算方法は、以下のとおりです。

一戸部分の都市計画税の計算方法

課税標準額×都市計画税の税率=一戸部分の都市計画税

土地の持ち分の都市計画税の計算方法

課税標準額×都市計画税の税率=土地の持ち分の都市計画税

式に含まれる一戸部分の課税標準額は「一戸部分の固定資産税評価額」であり、土地の持ち分の課税標準額は「土地の持ち分の固定資産税評価額の3分の1」です。

式に含まれる都市計画税の税率は、その市町村内で予定される都市計画事業の規模によって異なりますが、最高で0.3%となっています。

総じて、5000万のマンションの一戸部分と土地の持ち分の都市計画税は、以下のように計算します。

一戸部分の都市計画税の計算方法(詳細版)

課税標準額(一戸部分の固定資産税評価額)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=一戸部分の都市計画税

土地の持ち分の都市計画税の計算方法(詳細版)

課税標準額(土地の持ち分の固定資産税評価額の3分の1)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=土地の持ち分の都市計画税

なお、固定資産税の課税標準額は一戸部分や土地の持ち分の固定資産税評価額ですが、都市計画税の課税標準額である一戸部分や土地の持ち分の固定資産税評価額と同じ額です。

そして、一戸部分や土地の持ち分の固定資産税評価額は、一戸部分や土地の持ち分の販売価格より大幅に低くなるのが通例となっています。

また、都市計画税は、全ての市町村が課すわけではないため留意してください。

都市計画税は、特別な予算を必要とする都市計画事業が計画された市町村内に所在する、市街化区域に位置する家屋や土地の所有者のみに課されます。

たとえば、青森市、秋田市、和歌山市、高松市、松山市、高知市、沖縄市は、特別な予算を必要とする都市計画事業が予定されていないため、県庁所在地であるにもかかわらず都市計画税が課されません。

2. 5000万のマンションに適用される固定資産税の軽減措置

固定資産税にはいくつか軽減措置が設けられ、適用条件を満たす5000万のマンションを購入すれば、一定の期間にわたり固定資産税が軽減されます。

特に5000万の新築マンションは固定資産税が大きく軽減されるため、軽減措置を把握しておくのが賢明です。

ここからは、5000万の新築と中古マンションに適用される固定資産税の軽減措置をご紹介しましょう。

まずは、土地の持ち分の固定資産税と都市計画税が軽減される措置をご紹介します。

新築、中古マンションを問わず5000万のマンションを購入すると、土地の持ち分には「住宅用地に対する固定資産税の課税標準の特例」と「住宅用地等に対する都市計画税の課税標準の特例」が適用されます。

「住宅用地に対する固定資産税の課税標準の特例」とは、住宅が建つ土地の固定資産税を計算する際の課税標準額が、固定資産税評価額の6分の1となる軽減措置です。

「住宅用地等に対する都市計画税の課税標準の特例」とは、住宅が建つ土地の都市計画税を計算する際の課税標準額が、固定資産税評価額の3分の1となる軽減措置を指します。

マンションの土地の持ち分の固定資産税と都市計画税は、本来は以下のように「土地の固定資産税評価額」を課税標準額として計算します。

本来の「土地の持ち分」の固定資産税の計算式

課税標準額(土地の持ち分の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

本来の「土地の持ち分」の都市計画税の計算式

課税標準額(土地の持ち分の固定資産税評価額)×都市計画税の税率(最高で0.3%)=土地の都市計画税

しかし、5000万のマンションの土地の持ち分を含め、住宅が建つ土地には「住宅用地に対する固定資産税の課税標準の特例」と「住宅用地等に対する都市計画税の課税標準の特例」が適用されます。

適用されれば、課税標準額が固定資産税評価額の6分の1や3分の1に減額されます。

課税標準額が減額されれば、課税標準額に税率を掛け算しつつ計算する固定資産税や都市計画税が大きく軽減されます。

軽減措置適用後の土地の持ち分の固定資産税と都市計画税の計算式をご紹介すると、以下のとおりです。

軽減措置適用後の「土地の持ち分」の固定資産税の計算式

課税標準額(土地の持ち分の固定資産税評価額÷6)×固定資産税の税率(主に1.4%)=土地の持ち分の固定資産税

軽減措置適用後の「土地の持ち分」の都市計画税の計算式

課税標準額(土地の持ち分の固定資産税評価額÷3)×都市計画税の税率(最高で0.3%)=土地の持ち分の都市計画税

また、5000万の新築のマンションの一戸部分には「新築された住宅に対する固定資産税の減額」が、5000万の中古マンションの一戸部分には「リフォーム減税」が適用され、適用されれば、一戸部分の固定資産税が軽減されます。

つづいて、5000万のマンションの一戸部分に適用される主な軽減措置をご紹介しましょう。

なお、本記事の「1. マンションの固定資産税とは?」にて、マンションの固定資産税と都市計画税の計算方法をご紹介しました。

そして、ご紹介した計算方法に含まれる課税標準額は、「住宅用地に対する固定資産税の課税標準の特例」と「住宅用地等に対する都市計画税の課税標準の特例」が適用された額となっているため留意してください。

2-1. 新築マンションの一戸部分に適用される軽減措置

一定の条件を満たす5000万の新築マンションを購入すると、一戸部分に「新築された住宅に対する固定資産税の減額」が適用されます。

同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から5年にわたり、一戸部分に課される固定資産税が2分の1に軽減されます。

5000万の新築マンションに「新築された住宅に対する固定資産税の減額」が適用される主な条件は、以下のとおりです。

「取得した一戸部分の床面積」と「共用部分の床面積を、所有する専有部分の床面積の割合で按分した面積」の合計が、50㎡以上280㎡以下である

難解ですが、戸内の床面積が50平方メートル以上250平方メートル程度以下である、一般的なファミリー向けの新築マンションを購入すれば満たすとお考えください。

反対に、敷地面積が広く戸数が少なく、一戸部分の床面積が250平方メートルを超える高級マンションを購入した場合は、満たさない可能性があります。

「新築された住宅に対する固定資産税の減額」が適用されれば、一戸部分の固定資産税が大きく軽減されるため、ぜひ適用条件を満たすマンションをご購入ください。

なお、同軽減措置は、一般的な5000万の新築マンションを購入した場合は、申告をせずとも適用されます。

一方、同軽減措置が適用される認定長期優良住宅に該当する5000万の新築マンションを購入した場合は、購入した年の翌年の1月31日までに市町村役場に申告をすることによって、適用される軽減措置が「新築された認定長期優良住宅に対する固定資産税の減額」に置き換わります。

置き換われば、はじめて固定資産税が課されることとなった年から7年にわたり、一戸部分の固定資産税が2分の1に軽減されます。

認定長期優良住宅を購入した場合は、忘れずに申告をしてください。

2-2. 中古マンションの一戸部分に適用される軽減措置

5000万の中古マンションは、購入後に一定の条件を満たすリフォームを実施することにより、リフォームが完了した年の翌年の固定資産税が軽減されます。

これを「リフォーム減税」と呼び、5000万の中古マンションにリフォーム減税が適用される主な条件は以下のとおりです。

バリアフリーリフォームによる固定資産税の軽減

5000万の中古マンションを購入し、浴室やトイレを改良する、室内の段差を解消する、滑りにくい床材に交換するなどのバリアフリーリフォームを実施すればリフォーム減税が適用されます。

適用されれば、リフォームが完了した年の翌年の一戸部分の100平方メートルの部分までにかかる固定資産税が3分の2に軽減されます。

5000万の中古マンションにバリアフリーリフォームによるリフォーム減税が適用される主な条件は、以下のとおりです。

- 築10年以上、戸内の床面積が50㎡以上280㎡以下の中古マンションに、工事費用が50万円を超えるバリアフリーリフォームを実施した

- 65歳以上の者、要介護または要支援の認定を受ける者などが居住する中古マンションにバリアフリーリフォームを実施した

- バリアフリーリフォームの完了後3ヶ月以内に、適用条件を満たすリフォームを実施したことを市町村役場に申告をした

省エネリフォームによる固定資産税の軽減

5000万の中古マンションを購入し、断熱性が高い窓に交換する、内窓を取り付けつつ断熱性を高めるなどの省エネリフォームを実施すればリフォーム減税が適用されます。

適用されれば、リフォームが完了した年の翌年の一戸部分の100平方メートルまでの部分にかかる固定資産税が3分の2に軽減されます。

5000万の中古マンションに省エネリフォームによるリフォーム減税が適用される主な条件は、以下のとおりです。

- 新築された日が平成26年4月1日以前である中古マンションに、工事費用が60万円を超える省エネリフォームを実施した

- 床面積が50㎡以上280㎡以下の中古マンションに、省エネリフォームを実施した

- 省エネリフォームの完了後3ヶ月以内に、適用条件を満たすリフォームを実施したことを市町村区場に申告をした

なお、5000万の中古マンションを含め、不動産を購入すると不動産取得税が課されます。

そして、私が運営するもう一つのサイト「誰でもわかる不動産売買」では、中古マンションの不動産取得税の目安を解説するコンテンツを公開中です。

同コンテンツでは、中古マンションの不動産取得税が大きく軽減される特例をご紹介しています。

5000万の中古マンションの購入をご予定の方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

中古マンションの不動産取得税はいくら?いつ払うかなど解説

前置きが長くなりましたが、つづいて5000万の新築マンションの固定資産税の目安をご紹介しましょう。

3. 5000万の新築マンションの固定資産税は16万7300円程度など

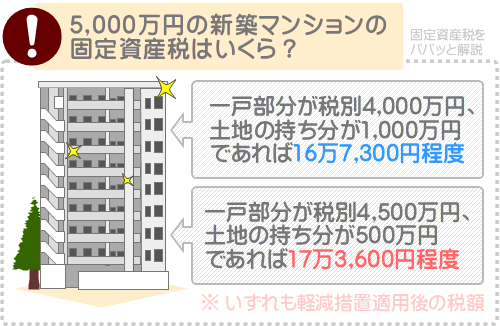

5000万の新築マンションの固定資産税は、一戸部分の価格が消費税別4000万円、土地の持ち分の価格が1000万円であれば、都市計画税と合わせて16万7300円程度です。

また、一戸部分の価格が消費税別4500万円、土地の持ち分の価格が500万円であれば、都市計画税と合わせて17万3600円程度が目安となります。

つづいて、売り出し中の5000万の新築マンションの固定資産税をシミュレーションする方法をご紹介しましょう。

ご紹介する方法を用いれば、売り出し中の5000万の新築マンションの固定資産税がいくらになるか試算できます。

5000万の新築マンションの購入を希望し、固定資産税がいくらになるか案ずる方がいらっしゃいましたら、ぜひお試しください。

3-1. 一戸部分と土地の持ち分の価格を区分する

まずは、5000万という販売価格に占める、一戸部分と土地の持ち分の価格を区分します。

区分する方法は簡単であり、消費税の10倍が一戸部分の価格、消費税抜きの価格から一戸部分の価格を差し引いた額が土地の持ち分の価格です。

たとえば、消費税込み5400万円、うち消費税が400万円の新築マンションであれば以下のように計算し、一戸部分の価格は4000万円、土地の持ち分の価格は1000万円です。

- 400万円(消費税)×10=4000万円(一戸部分の価格)

- 5000万円(消費税抜きの価格)-4000万円(一戸部分の価格)=1000万円(土地の持ち分の価格)

5000万の新築マンションを含め、不動産は建物には10%の消費税が課されますが、土地には課されません。

したがって、消費税額の10倍が一戸部分の価格であり、消費税抜きの価格から一戸部分の価格を差し引いた額が土地の持ち分の価格となります。

3-2. 一戸部分と土地の持ち分の固定資産税評価額を想定する

5000万の新築マンションの販売価格に占める、一戸部分と土地の持ち分の価格の区分が完了すれば、それらの価格から、一戸部分と土地の持ち分の固定資産税評価額を想定します。

一戸部分や土地の持ち分の固定資産税評価額とは、市町村によって評価された、一戸部分や土地の持ち分の適正な時価です。

マンションの固定資産税は、一戸部分や土地の持ち分の固定資産税評価額を課税標準額として計算するため、この作業が欠かせません。

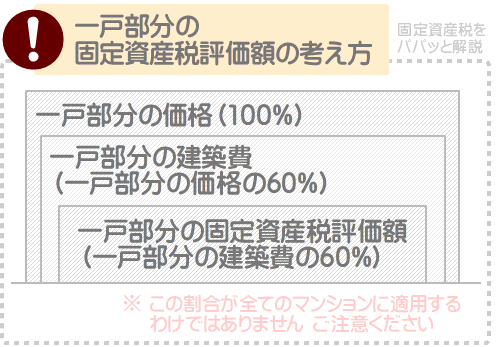

5000万の新築マンションの一戸部分の固定資産税評価額は様々な方法で想定できますが、ここでは一戸部分の価格の60%の60%と想定しましょう。

たとえば、一戸部分の価格が4000万円であれば以下のように計算し、その固定資産税評価額は1440万円です。

一戸部分の固定資産税評価額の想定例

4000万円(一戸部分の価格)×60%×60%=1440万円(一戸部分の固定資産税評価額)

5000万の新築マンションの一戸部分を含め、新築の家屋の固定資産税評価額は、正確な根拠はないものの建築費の60%程度といわれます。

この状況における建築費とは、家屋の価格ではなく、その家屋と同一の家屋を同一の場所に新築するために必要となる材料費と労務費、建築会社が得る利益などの合計です。

マンションの一戸部分の価格は建築費ではなく、建築費にディベロッパーなどが得る利益が上乗せされた額です。

したがってここでは、「一戸部分の価格×60%×60%」と計算しつつ一戸部分の固定資産税評価額を想定します。

一戸部分の固定資産税評価額が想定できれば、土地の持ち分の固定資産税評価額を想定します。

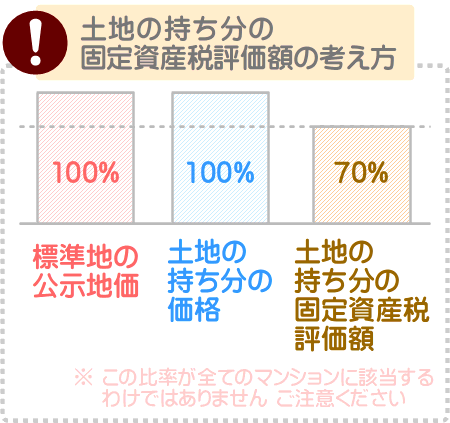

5000万の新築マンションの土地の持ち分の固定資産税評価額は様々な方法で想定できますが、ここでは土地の持ち分の価格の70%としましょう。

計算例を挙げると、土地の持ち分の価格が1000万円であれば以下のように計算し、その固定資産税評価額は700万円になるといった具合です。

土地の持ち分の固定資産税評価額の想定例

1000万円(土地の持ち分の価格)×70%=700万円(土地の持ち分の固定資産税評価額)

国土交通省が毎年公示する土地の価格に「公示地価」があります。

公示地価とは、全国各地に点在する約2万6000ヵ所の標準地という地点の1平方メートルあたりの正常な価格です。

そして、地価公示法という法律によって、都市部、およびその周辺で土地を売買する者は、その土地と立地条件が類似する標準地の公示地価を指標として取り引きをするように努めなければならないと定められています。

これにより、5000万の新築マンションの土地の持ち分を含め、土地の売買価格は、立地条件が類似する標準地の公示地価を指標として、同程度に設定されていると考えることが可能です。

また、5000万のマンションの土地の持ち分を含め、土地の固定資産税評価額は、立地条件が類似する標準地の公示地価を指標として、70%程度に設定されます。

したがって、「土地の持ち分の価格×70%」と計算すれば、土地の持ち分の固定資産税評価額を想定することが可能です。

3-3. 一戸部分の固定資産税と都市計画税を計算する

5000万の新築マンションの一戸部分と土地の持ち分の固定資産税評価額が想定できれば、一戸部分の固定資産税と都市計画税を計算します。

一戸部分の固定資産税と都市計画税は、以下のように一戸部分の固定資産税評価額を課税標準額として計算します。

一戸部分の固定資産税の計算式

課税標準額(一戸部分の固定資産税評価額)×固定資産税の税率(主に1.4%)=一戸部分の固定資産税

一戸部分の都市計画税の計算式

課税標準額(一戸部分の固定資産税評価額)×都市計画税の税率(最高で0.3%)=一戸部分の都市計画税

たとえば、一戸部分の固定資産税評価額が1440万円であれば以下のように計算し、一戸部分の固定資産税は20万1600円、都市計画税は4万3200円です。

固定資産税の計算例

課税標準額(一戸部分の固定資産税評価額である1440万円)×1.4%=20万1600円

都市計画税の計算例

課税標準額(一戸部分の固定資産税評価額である1440万円)×0.3%=4万3200円

しかし、固定資産税には「新築された住宅に対する固定資産税の減額」が設けられています。

「新築された住宅に対する固定資産税の減額」とは、戸内の床面積が50平方メートル以上250平方メートル程度以下などの新築住宅を購入することにより適用される軽減措置です。

同軽減措置が適用されれば、認定長期優良住宅に該当する5000万の新築マンションは7年、それ以外の新築マンションは5年にわたり一戸部分の固定資産税が2分の1に軽減されます。

したがって、同軽減措置が適用される5000万の新築マンションの固定資産税をシミュレーションする場合は、先に計算した一戸部分の固定資産税を2分の1に減額してください。

一戸部分の固定資産税が20万1600円であれば、軽減措置適用後の税額は10万800円です。

なお、「新築された住宅に対する固定資産税の減額」が適用されることにより軽減されるのは一戸部分の固定資産税のみであり、一戸部分の都市計画税は軽減されません。

3-4. 土地の持ち分の固定資産税と都市計画税を計算する

一戸部分の固定資産税と都市計画税が計算できれば、先に想定した土地の持ち分の固定資産税評価額から、土地の持ち分の固定資産税と都市計画税を計算します。

5000万の新築マンションの土地の持ち分には「住宅用地に対する固定資産税の課税標準の特例」と「住宅用地等に対する都市計画税の課税標準の特例」が適用され、以下のように固定資産税と都市計画税を計算します。

土地の持ち分の固定資産税の計算式

課税標準額(土地の持ち分の固定資産税評価額÷6)×固定資産税の税率(主に1.4%)=土地の持ち分の固定資産税

土地の持ち分の都市計画税の計算式

課税標準額(土地の持ち分の固定資産税評価額÷3)×都市計画税の税率(最高で0.3%)=土地の持ち分の都市計画税

たとえば、想定した土地の持ち分の固定資産税評価額が700万円であれば以下のように計算し、固定資産税は1万6333円、都市計画税は6999円です。

土地の持ち分の固定資産税の計算例

課税標準額(700万円÷6=116万6666円)×固定資産税の税率(主に1.4%)=1万6333円

土地の持ち分の都市計画税の計算例

課税標準額(700万円÷3=233万3333円)×都市計画税の税率(最高で0.3%)=6999円

以上で5000万の新築マンションの一戸部分と土地の持ち分の固定資産税と都市計画税が計算できました。

最後に、これまでに計算した一戸部分と土地の持ち分の固定資産税と都市計画税を合計します。

その額が、売り出し中の5000万の新築マンションの固定資産税のシミュレーション結果です。

計算例を挙げると、一戸部分の固定資産税が20万1600円、都市計画税が4万3200円、土地の持ち分の固定資産税が1万6333円、土地の持ち分の都市計画税が6999円であれば、合計額は26万8100円となります。

一戸部分に「新築された住宅に対する固定資産税の減額」が適用される場合は、一戸部分の固定資産税が10万800円に軽減され、合計額は16万7300円です。

以上で5000万の新築マンションの固定資産税のシミュレーションが完了しました。

なお、ご紹介したシミュレーション方法はあくまで試算方法であり、正確に税額を計算する方法ではないため留意してください。

4. 5000万の中古マンションの固定資産税は22万4400円程度など

ここからは、5000万の中古マンションの固定資産税と都市計画税の目安をご紹介しましょう。

5000万の中古マンションの固定資産税は、新築時の販売価格が消費税別6000万円、築10年であれば、固定資産税が18万2966円程度、都市計画税は4万1446円程度、合計22万4400円程度が目安です。

また、新築時の販売価格が消費税別1億円、築30年、現時点の販売価格が5000万円の中古マンションであれば、固定資産税が21万9428円程度、都市計画税は5万4019円程度、合計27万3400円程度が目安となります。

つづいて、売り出し中の5000万の中古マンションの固定資産税をシミュレーションする方法をご紹介しましょう。

なお、中古マンションの固定資産税のシミュレーション方法は新築より複雑であり、シミュレーションしたとしても正確性は期待できません。

したがって、5000万の中古マンションの購入を希望し、固定資産税がいくらになるか案ずる場合は、その物件を取り扱う不動産業者に税額をお問い合わせください。

そうすれば、手っ取り早く固定資産税を把握できます。

4-1. 新築時の販売価格などを調査する

まずは、インターネットなどを用いて、売り出し中の5000万の中古マンションが新築された時点における消費税込みの販売価格、消費税抜きの販売価格、当時の消費税率、築年数を調査します。

それらが判明すれば、その情報から、売り出し中の5000万の中古マンションが新築された時点における、一戸部分の価格と土地の持ち分の価格を計算します。

消費税に当時の消費税率と同じ数字を掛け算した額が一戸部分の価格、消費税抜きの販売価格から一戸部分の価格を差し引いた額が土地の持ち分の価格です。

たとえば、新築時の販売価格が消費税込み6670万円、消費税別6000万円、当時の消費税が8%であれば以下のように計算し、一戸部分の価格は5360万円、土地の持ち分の価格は640万円となります。

- 6670万円(新築時の消費税込みの価格)-6000万円(新築時の消費税抜きの価格)=670万円(消費税)

- 670万円×8(当時の消費税率)=5360万円(新築時の一戸部分の消費税抜きの価格)

- 6000万円(新築時の消費税抜きの価格)-5360万円(新築時の一戸部分の消費税抜きの価格)=640万円(新築時の土地の持ち分の価格)

なお、個人がマイホームとして利用していた5000万の中古マンションを購入する場合は、不動産業者を仲介させたとしても消費税は課されないため安心してください。

中古住宅は、事業者が販売する建物を購入することにより消費税が課され、個人がマイホームとして利用していた物件を購入する場合は課されません。

ただし、不動産業者を仲介させつつ中古マンションを購入する際に必要となる仲介手数料には、10%の消費税が課されます。

4-2. 新築時の固定資産税評価額を想定する

5000万の中古マンションが新築された時点における一戸部分と土地の持ち分の価格が計算できれば、それらの価格から、新築時における一戸部分と土地の持ち分の固定資産税評価額を想定します。

まずは、新築時の一戸部分の固定資産税評価額の想定です。

新築時の一戸部分の固定資産税評価額は様々な方法で想定できますが、ここでは「新築時の一戸部分の価格」の60%の60%と想定しましょう。

たとえば、新築時の一戸部分の価格が5360万円であれば以下のように計算し、1929万6000円が答えです。

計算例

5360万円(新築時の一戸部分の価格)×60%×60%=1929万6000円(新築時の一戸部分の固定資産税評価額)

つぎに、新築時の土地の持ち分の価格から、新築時の土地の持ち分の固定資産税評価額を想定します。

新築時の土地の持ち分の固定資産税評価額は様々な方法で想定できますが、ここでは「新築時の土地の持ち分の固定資産税評価額」の70%と想定しましょう。

計算例を挙げると、新築時の土地の持ち分の価格が640万円であれば以下のように計算し、448万円が答えです。

計算例

640万円(新築時の土地の持ち分の価格)×70%=448万円(新築時の土地の持ち分の固定資産税評価額)

4-3. 現時点の固定資産税評価額を想定する

5000万の中古マンションが新築された時点の固定資産税評価額が想定できれば、想定額から、現時点における一戸部分と土地の持ち分の固定資産税評価額を想定します。

まずは、現時点における一戸部分の固定資産税評価額の想定です。

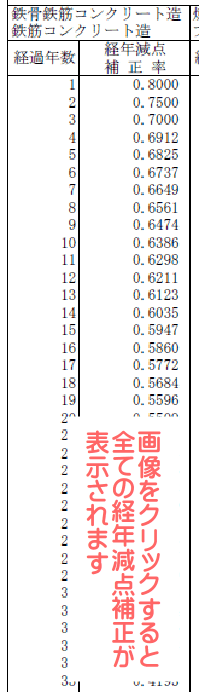

現時点の一戸部分の固定資産税評価額は、新築時の固定資産税評価額に、築年数に応じた経年減点補正率を掛け算しつつ想定しましょう。

経年減点補正率とは、市町村が築年数が経過した家屋の固定資産税評価額を評価する際に用いる率であり、総務省の告示「固定資産評価基準 第2章 家屋」に掲載されています。

以下が経年減点補正率です。

※ 出典:総務省

そして、新築時の固定資産税評価額に、築年数に応じた経年減点補正率を掛け算した答えが、現時点における一戸部分の大まかな固定資産税評価額となります。

たとえば、新築時の一戸部分の固定資産税評価額が1929万6000円、築10年であれば、経過年数が10の箇所の経年減点補正率である「0.6386」を掛け算した答えの1232万2425円が、現時点の一戸部分の大まかな固定資産税評価額です。

計算例

1929万6000円(新築時の一戸部分の固定資産税評価額)×0.6386(築年数が10の箇所の経年減点補正率)=1232万2425円(現時点の一戸部分の大まかな固定資産税評価額)

つぎに、現時点における土地の持ち分の固定資産税評価額を想定します。

現時点における土地の持ち分の固定資産税評価額は、新築時と同じとしましょう。

一戸部分の固定資産税評価額は築年数が経過することにより徐々に下がりますが、土地の持ち分の固定資産税評価額は築年数が経過することでは下がらず、周辺の地価に応じて変動し、短期間で大きく変動することは稀です。

よって、ここでは、現時点における土地の持ち分の固定資産税評価額は新築時と同じと考えます。

なお、売り出し中の5000万の中古マンションの一戸部分と土地の持ち分の正確な固定資産税評価額は、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

正確な固定資産税評価額が判明すれば、シミュレーション精度が大きく増すため、可能であればお問い合わせください。

もっとも、固定資産税評価額を問い合わせるのであれば、固定資産税そのものを問い合わせた方が賢明かもしれません。

4-4. 一戸部分の固定資産税と都市計画税を計算する

5000万の中古マンションの現時点の固定資産税評価額が想定できれば、一戸部分の固定資産税と都市計画税を計算します。

一戸部分の固定資産税は、現時点の一戸部分の固定資産税評価額の1.4%です。

たとえば、現時点の一戸部分の固定資産税評価額が1232万2425円であれば以下のように計算し、税額は17万2513円となります。

一戸部分の固定資産税の計算例

1232万2425円(現時点の一戸部分の固定資産税評価額)×固定資産税の税率(主に1.4%)=17万2513円(一戸部分の固定資産税)

一戸部分の都市計画税は、現時点の一戸部分の固定資産税評価額の0.3%です。

計算例を挙げると、現時点の一戸部分の固定資産税評価額が1232万2425円であれば以下のように計算し、税額は3万6967円となります。

一戸部分の都市計画税の計算例

1232万2425円(現時点の一戸部分の固定資産税評価額)×都市計画税の税率(最高で0.3%)=3万6967円(一戸部分の都市計画税)

4-5. 土地の持ち分の固定資産税と都市計画税を計算する

一戸部分の固定資産税と都市計画税が計算できれば、5000万の中古マンションの土地の持ち分の固定資産税と都市計画税を計算します。

土地の持ち分の固定資産税は、現時点における土地の持ち分の固定資産税評価額の6分の1の1.4%です。

たとえば、現時点における土地の持ち分の固定資産税評価額が448万円であれば以下のように計算し、税額は1万453円となります。

土地の持ち分の固定資産税の計算例

448万円(現時点の土地の持ち分の固定資産税評価額÷6)×固定資産税の税率(主に1.4%)=1万453円(土地の持ち分の固定資産税)

土地の持ち分の都市計画税は、現時点における土地の持ち分の固定資産税評価額の3分の1の0.3%です。

計算例を挙げると、現時点における土地の持ち分の固定資産税評価額が448万円であば以下のように計算し、税額は4479円となります。

土地の持ち分の都市計画税の計算例

448万円(現時点の土地の持ち分の固定資産税評価額÷3)×都市計画税の税率(最高で0.3%)=4479円(土地の持ち分の都市計画税)

最後に、これまでに計算した一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税を合計します。

その答えが、売り出し中の5000万の中古マンションの固定資産税をシミュレーションした結果です。

たとえば、一戸部分の固定資産税が17万2513円、都市計画税が3万6967円、土地の持ち分の固定資産税が1万453円、都市計画税が4479円であれば以下のように計算し、合計額は22万4400円となります。

計算例

17万2513円(一戸部分の固定資産税)+3万6967円(一戸部分の都市計画税)+1万453円(土地の持ち分の固定資産税)+4479円(土地の持ち分の都市計画税)=22万4400円(その5000万の中古マンションの固定資産税)

なお、リゾートマンションなど、市街化区域外に位置する5000万の中古マンションには都市計画税が課されず、都市計画税を計算する必要はありません。

まとめ - マンションは、固定資産税を計算する仕組みが複雑

5000万のマンションの固定資産税がいくらかになるか、目安をご紹介しました。

5000万の新築マンションの固定資産税は、軽減措置の適用状況などによって異なるものの、一戸部分の価格が消費税別4000万円、土地の持ち分の価格が1000万円であれば16万7300円程度が目安です。

5000万の中古マンションの固定資産税は、築年数などによって大きく異なるものの、新築時の販売価格が消費税込み6670万円、そのうち一戸部分の価格が消費税別5360万円、土地の持ち分の価格が640万円、築10年であれば22万4400円程度が目安となります。

5000万のマンションの購入を希望し、固定資産税がいくらになるか心配する方がいらっしゃいましたら、ぜひご参考になさってください。

なお、本記事では新築と中古マンションの固定資産税をシミュレーションする方法をご紹介しましたが、それは税額を正確に計算する方法ではないため注意してください。

マンションの一戸部分の固定資産税と都市計画税は、正確には一棟全体の税額が計算され、その額が各戸の所有者に割り振られた額となります。

土地の持ち分の固定資産税と都市計画税は、正確には敷地全体の税額が計算され、その額が各戸の所有者に割り振られた額となります。

割り振られる税額は、床面積が広い戸を所有するほど多くなります。

本記事では、一戸部分と土地の持ち分の価格からそれぞれの固定資産税評価額を想定しつつ税額を計算しましたが、それは当サイトオリジナルの方法です。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2023年6月

記事公開日:2022年6月

こちらの記事もオススメです