固定資産税評価額の計算方法とは?建物と土地の計算方法を解説

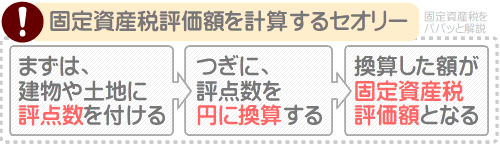

建物の固定資産税評価額は、「建物の評点数×評点一点あたりの価額」と計算します。

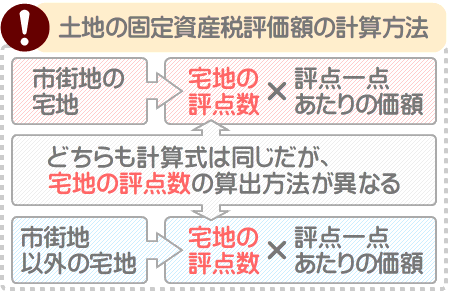

土地の固定資産税評価額は、その土地が宅地であれば「宅地の評点数×評点一点あたりの価額」と計算します。

建物と土地の固定資産税評価額の計算方法を解説し、固定資産税評価額の調べ方などご紹介しましょう。

目次

- 1. 固定資産税評価額とは?

- 2. 建物の固定資産税評価額の計算方法

- 3. 土地の固定資産税評価額の計算方法

- 3-1. 市街地の土地の固定資産税評価額を計算する方法

- 3-2. 市街地以外の土地の固定資産税評価額を計算する方法

- 4. 固定資産税評価額の調べ方

- 5. 固定資産税の計算方法

- 6. 課税標準額の計算方法

1. 固定資産税評価額とは?

固定資産税評価額の計算方法をご紹介する前に、固定資産税評価額の概念と、どのような要素が反映された額であるか簡単に解説しましょう。

固定資産税評価額の概念を理解すれば、固定資産税評価額の計算方法を理解しやすくなります。

固定資産税評価額の計算方法を知る前に、ぜひお読みください。

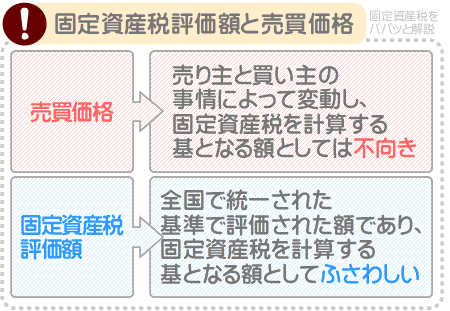

固定資産税評価額とは、各市町村が全国で統一された方法を用いて評価した、建物や土地などの適正な時価です。

建物や土地を所有すると固定資産税が課されますが、その税額は、固定資産税評価額を基に計算されます。

建物や土地には売買価格がありますが、売買価格は売り主と買い主の事情によって決定し、本来の価値より高く、または安く売買されることがあります。

そのような売り主と買い主の事情によって決定する売買価格を基に固定資産税を計算しては、税の公平性が保たれません。

よって、固定資産税は、各市町村が全国で統一された方法を用いて評価した、建物や土地の適正な時価である「固定資産税評価額」を基に計算します。

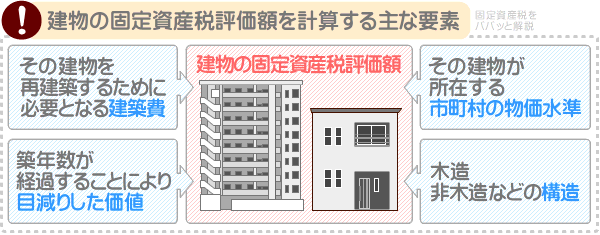

建物の固定資産税評価額は、「再建築費評点数」に「軽減年限補正率」を掛け算するなどして計算しますが、具体的には、以下の要素などが含まれた額となります。

- 現時点において、その建物と同一の建物を同一の場所に新築するために必要となる建築費

- 築年数が経過することによって目減りした価値

- その建物が所在する市町村の物価水準

土地の固定資産税評価額は、街路に路線価を付設するなどして計算しますが、具体的には、以下の要素などが含まれた額となります。

- 周辺の地価

- 整地状況など、その土地の現状

- 間口や奥行きなど「使い勝手」の良さ

- 駅やバス停、学校などの公共施設までの距離

- 公共上下水道や都市ガスなど、インフラの引き込みやすさ

また、建物や土地の固定資産税評価額は様々な数値を交えつつ計算し、それらの数値は3年に1度の「評価替え」と呼ばれる年に微調整されます。

建物の時価は物価水準により、土地の時価は地価によって変動するため、固定資産税評価額は、その時々の事情に応じた額に見直されるというわけです。

そして、固定資産税評価額の計算方法は総務大臣が決定し、総務大臣によって決定された固定資産税評価額の計算方法を「固定資産評価基準」と呼びます。

それでは、建物と土地の固定資産税評価額の計算方法をご紹介しましょう。

2. 建物の固定資産税評価額の計算方法

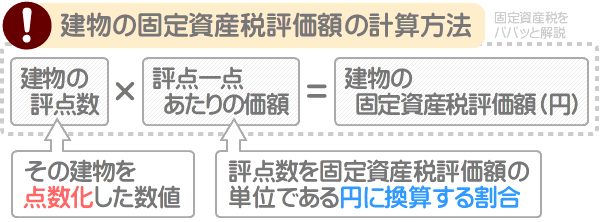

建物の固定資産税評価額は、「建物の評点数×評点一点あたりの価額」と計算します。

建物の固定資産税評価額の計算方法

建物の評点数×評点一点あたりの価額=建物の固定資産税評価額

固定資産税評価額は「円」で表されるため、上記の計算方法を見る限り「ピンとこない」という方がいらっしゃるかもしれません。

「建物の評点数」とは、その建物を点数化した数値であり、「評点一点あたりの価額」とは、評点数を円に換算する割合です。

建物の固定資産税評価額は、「建物の評点数」を「評点一点あたりの価額」を用いて円に換算した額となります。

そして、「建物の評点数」と「評点一点あたりの価額」はそれぞれ算出する必要があり、計算方法は以下のとおりです。

2-1. 建物の評点数の計算方法

建物の評点数は「再建築費評点数×経年減点補正率×需給事情による減点補正率」と計算します。

建物の評点数の計算方法

再建築費評点数×経年減点補正率×需給事情による減点補正率=評点数

難解ですが、それぞれの詳細は以下のとおりです。

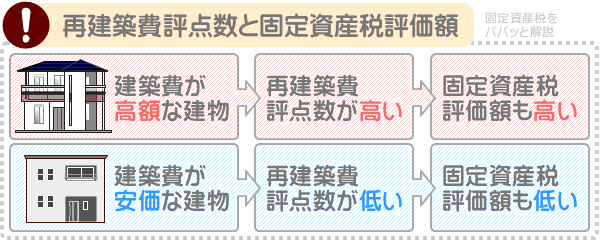

再建築費評点数

再建築費評点数とは、その建物と同一の建物を再建築するために必要となる建築費を点数で表した数値です。

建物が新築されると、市町村役場の担当者によって「家屋調査」などと呼ばれる現場調査が行われます。

家屋調査では、その建物に用いられている建材や設備の種類、工法、施工面積などが調査されます。

具体的な調査箇所は、木造家屋と非木造家屋によって異なるものの、主に屋根、基礎、外壁、柱・壁体、内壁、天井、床などです。

そして、用いられている建材や設備のグレード、施工面積などに応じて各箇所に点数が付けられ、最後に合計されます。

合計された点数が、再建築費評点数です。

再建築費評点数は、高額な建材や設備と、労務費が嵩む複雑な工法が用いられた、施工面積が広い建物ほど高くなります。

一般に建物の固定資産税評価額は、建築費が高額なほど高くなります。

それは、建築費が高額な建物は再建築費評点数が高く、再建築費評点数から計算される固定資産税評価額も高いことが理由です。

なお、マンションが新築された際は家屋調査は行われず、設計図書などを用いて建物の再建築費評点数が採点されます。

経年減点補正率

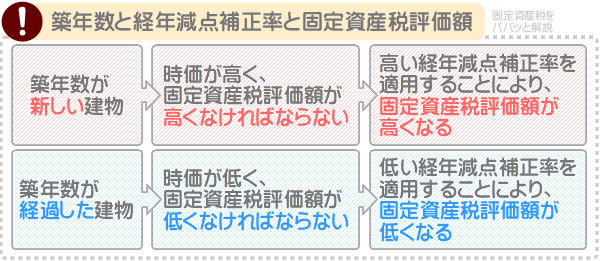

経年減点補正率とは、建物の固定資産税評価額に「築年数が経過することによって目減りした価値」を加味するために用いられる率です。

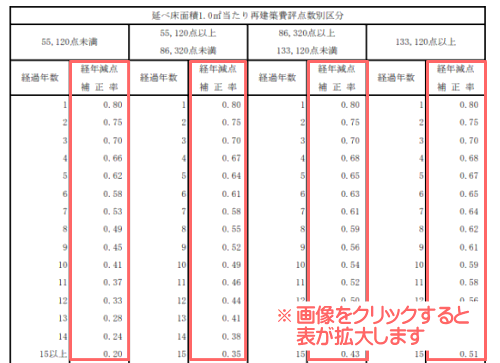

用いられる経年減点補正率は、木造と非木造、その建物の1平方メートルあたりの再建築費評点数、築年数などによって異なります。

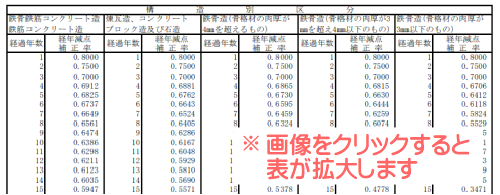

以下は、木造家屋の経年減点補正率が記された表であり、赤い線で囲まれた箇所に経年減点補正率が記されています。

※ 出典:総務省 固定資産評価基準

表の見方が難解ですが、その建物の1平方メートルあたりの再建築費評点数と、築年数に応じた経年減点補正率が用いられます。

たとえば、1平方メートルあたりの再建築費評点数が7万点、築10年の木造家屋であれば、0.49が用いられるといった具合です。

経年減点補正率は、0.80、0.75、0.70、0.60といった具合に、建物の築年数に応じて用いられる率が変わり、築年数が古い建物ほど用いられる率が低くなります。

たとえば、建物全体の再建築費評点数が1,000万点、1平方メートルあたりの再建築費評点数が8万点であり、築1年の建物であれば、用いられる経年減点補正率は0.80です。

その経年減点補正率を用いて、再建築費評点数が1,000万点、築1年の建物の評点数を計算すると以下のように800万点です。

築1年の建物の評点数の計算例

1,000万点(家屋調査などで付けられた再建築費評点数)×0.80(築1年の経年減点補正率)=800万点

一方、その建物が築15年であれば、用いられる経年減点補正率は0.35となり、以下のように計算しつつ評点数は350万点と低くなります。

築15年の建物の評点数の計算例

1,000万点(家屋調査などで付けられた再建築費評点数)×0.35(築15年の経年減点補正率)=350万点

つまり、築年数が経過した建物ほど評点数が低くなり、評点数を基に計算する固定資産税評価額も低くなるというわけです。

建物の固定資産税評価額とは、その建物の適正な時価であり、建物の時価は、築年数が経過すると共に徐々に下がります。

よって、建物の固定資産税評価額は、築年数が経過すると共に徐々に下がらなければなりません。

新築時に付けられた再建築費評点数に、築年数に応じた経年減点補正率を掛け算することにより、固定資産税評価額にその要素が加味されます。

ちなみに、以下はマンションなどの非木造家屋の再建築費評点数が記された表であり、非木造家屋は「1平方メートルあたりの再建築費評点数」という概念がありません。

※ 出典:総務省 固定資産評価基準

また、非木造家屋の経年減点補正率は、築年数が経過することにより下がる割合が木造家屋より遅くなっています。

これは、鉄筋コンクリート造などの非木造家屋は、木造家屋より耐久性に優れつつ長持ちすることを固定資産税評価額に反映させるためです。

「マンションは固定資産税が下がりにくい」といわれますが、それは、マンションなどの鉄筋コンクリート造の建物は耐久性に優れ、時価が下がりにくいことが固定資産税評価額に反映されていることが理由です。

需給事情による減点補正率

需給事情による減点補正率は、建築様式が古く、著しく価値が劣る木造家屋の評点数を計算する際のみに採用される率であり、通常は用いません。

以上で「建物の評点数」を計算式に含まれる再建築費評点数、経年減点補正率、需給事情による減点補正率の解説の完了です。

ここで、これまでにご紹介した再建築費評点数と経年減点補正率を用いて、建物の評点数を試算しましょう。

新築時に付けられた再建築費評点数が1,000万点、1平方メートルあたりの再建築費評点数が10万点、経年減点補正率が0.65の木造家屋であれば以下のように計算し、評点数は650万点です。

建物の評点数の計算例

1,000万点(家屋調査などで付けられた再建築費評点数)×0.65(築年数に応じた経年減点補正率)=650万点(建物の評点数)

2-2. 評点一点あたりの価額の計算方法

「評点一点あたりの価額」とは、建物の評点数を円に換算する割合であり、以下のように「1円×物価水準による補正率×設計監理費等による補正率」と計算します。

評点一点あたりの価額の計算方法

1円×物価水準による補正率×設計監理費等による補正率=評点一点あたりの価額

皆さんがご存じのとおり、固定資産税評価額の単位は円です。

よって、点数である「建物の評点数」を円に換算する必要がありますが、換算する割合が「評点一点あたりの価額」となります。

評点一点あたりの価額の計算方法に含まれる「物価水準による補正率」と「設計監理費等による補正率」の詳細は、以下のとおりです。

物価水準による補正率

物価水準による補正率とは、建物の固定資産税評価額に、その建物が所在する市町村の物価水準を加味する率です。

建物の固定資産税評価額とは、その建物の適正な時価ですが、建物の適正な時価は、建物が所在する地域の物価水準によって異なります。

たとえば、東京23区は物価が高く、地方より建物を建てるために必要となる材料費が高くなり、それに伴い建築費も高くなります。

建築費が高額な建物は時価が高く、その建物の適正な時価を表す固定資産税評価額も高くなければなりません。

それを反映するための要素が、「物価水準による補正率」です。

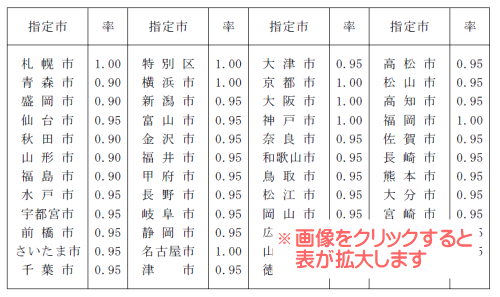

物価水準による補正率は、建物が所在する市町村と構造によって異なり、非木造家屋は市町村を問わず1.00です。

木造家屋の物価水準による補正率は、東京23区や大阪市などは1.00、さいたま市や静岡市などは0.95、青森市や山形市などは0.90です。

以下は、総務省が告示する「固定資産評価基準」に記されている、主な市町村の物価水準による補正率です。

※ 出典:総務省 固定資産評価基準

なお、物価水準による補正率は、令和3年、令和6年、令和9年など、3年に1度の「評価替え」と呼ばれる年に、その時点の物価水準を鑑みつつ見直されます。

ご紹介した物価水準による補正率は、令和3年度の率です。

設計監理費等による補正率

「設計監理費等による補正率」とは、建物の固定資産税評価額に、建物の工事原価に含まれない設計費用などを加味する率です。

設計監理費等による補正率は木造家屋と非木造家屋によって異なり、木造家屋は1.05、非木造家屋は1.10です。

ただし、床面積が10平方メートル以下の簡易な建物であれば、木造非木造を問わず1.00となります。

以上で「評点一点あたりの価額」の計算式に含まれる物価水準による補正率と設計監理費等による補正率の解説の完了です。

ここで、これまでにご紹介した物価水準による補正率と設計監理費等による補正率を用いて、評点一点あたりの価額を試算しましょう。

物価水準による補正率が0.95の市町村に位置する、設計監理費等による補正率が1.05である木造家屋は以下のように計算し、評点一点あたりの価額は0.9975円です。

評点一点あたりの価額の計算例

1円×0.95(物価水準による補正率)×1.05(木造家屋の設計監理費等による補正率)=0.9975円

2-3. 建物の固定資産税評価額の計算例

最後に、これまでにご紹介した計算方法をまとめつつ、建物の固定資産税評価額を試算しましょう。

建物の固定資産税評価額は、以下のように「建物の評点数×評点一点あたりの価額」と計算します。

建物の固定資産税評価額の計算方法

建物の評点数×評点一点あたりの価額=建物の固定資産税評価額

式に含まれる「建物の評点数」と「評点一点あたりの価額」は、以下のように計算します。

- 建物の評点数の計算方法

- 再建築費評点数×経年減点補正率×需給事情による減点補正率=建物の評点数

- 評点一点あたりの価額の計算方法

- 1円×物価水準による補正率×設計監理費等による補正率=評点一点あたりの価額

各式に含まれる用語の意味は、以下のとおりです。

- 再建築費評点数

- 再建築評点数とは、その建物を再建築するために必要となる建築費を点数で表した数値であり、高額な建材や設備と、労務費が嵩む複雑な工法が用いられた、施工面積が広い建物ほど高くなります。

- 経年減点補正率

- 経年減点補正率とは、建物の固定資産税評価額に「築年数が経過することにより目減りした価値」を加味する率であり、築年数が経過した建物ほど用いられる率が低くなります。

- 需給事情による減点補正率

- 需給事情による減点補正率とは、建築様式が古く、著しく価値が劣る木造家屋の評点数を計算する際のみに採用される率であり、通常は用いません。

- 物価水準による補正率

- 物価水準による補正率とは、建物の固定資産税評価額に「市町村によって異なる物価水準」を加味する率であり、大都市は1.00、地方都市は0.95や0.90です。

- 設計監理費等による補正率

- 設計監理費等による補正率とは、固定資産税評価額に「工事原価に含まれない設計費用」などを加味する率であり、原則として木造家屋は1.05、非木造家屋は1.10です。

たとえば、新築時に付けられた再建築費評点数が1,100万点、築8年で用いられる経年減点補正率が0.55、評点一点あたりの価額が0.9975円の建物であれば以下のように計算し、固定資産税評価額は603万4,875円です。

- 1,100万点(再建築費評点数)×0.55(築年数に応じた経年減点補正率)=605万点(建物の評点数)

- 605万点(建物の評点数)×0.9975円(評点一点あたりの価額)=603万4,875円(建物の固定資産税評価額)

建物の固定資産税評価額とは、その建物の適正な時価ですが、「その建物を再建築するために必要となる建築費」「築年数が経過することによって目減りした価値」「その建物が所在する市町村の物価水準」「木造非木造などの構造」などの要素を用いて計算します。

なお、マンションは各戸の固定資産税評価額が個別に計算されることはなく、一棟全体の固定資産税評価額が計算され、その固定資産税評価額が各戸の所有者に割り振られた額となります。

割り振られる固定資産税評価額は均等ではなく、広い戸を所有するほど(タワーマンションであれば高い階層に位置する広い戸を所有するほど)多くなり、それに伴い固定資産税評価額を基に計算する固定資産税も高くなります。

3. 土地の固定資産税評価額の計算方法

土地の固定資産税評価額の計算方法は、市街地の宅地、市街地以外の宅地、田畑などによって異なり、それぞれ複雑です。

注釈

宅地とは、建物を建てるための土地、または、既存の建物を維持するために必要となる土地を指します

よって、ここからは、市街地の宅地と市街地以外の宅地の固定資産税評価額を計算する方法をご紹介しましょう。

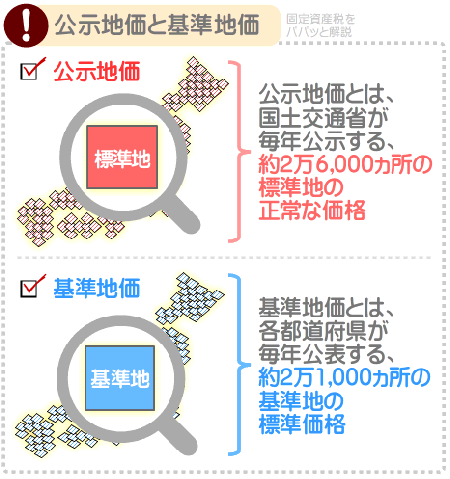

その前に、公示地価と基準地価を解説します。

公示地価と基準地価は、土地の固定資産税評価額を計算する際に欠かせない要素のため、ぜひ理解してください。

公示地価とは、毎年3月に国土交通省が公示する、全国各地に点在する約2万6,000ヵ所の標準地と呼ばれる地点の1平方メートルあたりの正常な価格です。

毎年3月になると「今年の地価公示が行われ、都市部は上昇気味であり、全国一位は山野楽器銀座本店の5,500万円でした」などと報道されますが、あの価格が公示地価です。

標準地の公示地価は、立地条件が類似する土地が売買された際の事例などを参考に設定されるため、その土地の売買価格であると考えることができます。

公示地価1位でお馴染みの山野楽器銀座本店

基準地価とは、毎年9月に都道府県が公表する、全国各地に点在する約2万1,000ヵ所の基準地と呼ばれる地点の標準価格です。

基準地の基準地価は、立地条件が類似する標準地の公示地価や、立地条件が類似する土地が売買された際の事例などを参考に設定されるため、標準地の公示地価と同じく、その土地の売買価格であると考えることができます。

そして、土地の固定資産税評価額は、標準地の公示地価や、基準地の基準地価を指標として計算されます。

標準地の公示地価と基準地の基準地価は、国や都道府県が公表する、統一された基準で評価された公的な土地の価格です。

土地の固定資産税評価額は、統一された基準で評価された公的な土地の価格である公示地価や基準地価を指標としつつ計算されます。

そうすれば、市町村によって土地の固定資産税評価額にばらつきが発生せず、税の公平性が保たれます。

それでは、土地の固定資産税評価額を計算する方法をご紹介しましょう。

3-1. 市街地の土地の固定資産税評価額を計算する方法

市街地に位置する宅地の固定資産税評価額は、「市街地宅地評価法(別名:路線価方式)」と呼ばれる方法を用いて、「宅地の評点数×評点一点あたりの価額」と計算します。

市街地の宅地の固定資産税評価額の計算方法

宅地の評点数×評点一点あたりの価額=固定資産税評価額

建物の固定資産税評価額を計算する際は、まずは建物に評点数を付け、その評点数を円に換算しました。

土地の固定資産税評価額を計算する際も同じであり、まずは土地に評点数を付け、その評点数を円に換算します。

これは固定資産税評価額を計算する際の原則であり、評点数を付けつつ円に換算する評価方法を「評点式評価法」と呼びます。

市街地宅地評価法によって土地の固定資産税評価額を計算する方法は、以下のとおりです。

3-1-1. 市街地を用途別に区分けし、主要な街路を選定する

はじめに、対象となる市街地を商業地区、住宅地区、工業地区、観光地区などに細かく区分けします。

区分けが済めば、各地区に所在する道路から「主要な街路」を選定します。

「街路(がいろ)」とは「市街地の道路」という意味であり、標準地や基準地と接する道路や、通行量が標準的な道路は「主要な街路」に選ばれやすくなります。

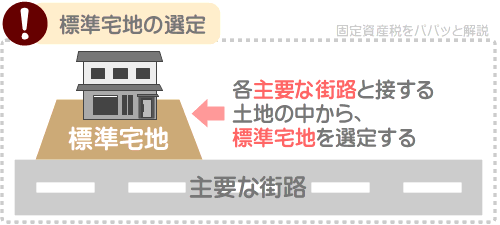

3-1-2. 主要な街路に接する土地から標準宅地を選定する

主要な街路の選定が済めば、主要な街路と接する土地の中から、奥行きや間口などが標準的な宅地を選定します。

選定した宅地を「標準宅地」と呼びます。

3-1-3. 標準宅地の適正な時価を評価する

標準宅地の選定が済めば、各標準宅地の適正な時価を評価します。

具体的には、その標準宅地が「主要な街路」を介して交わる標準地の公示地価や基準地の基準地価、その標準宅地と立地条件が類似する標準地の公示地価や基準地の基準地価を指標として、その70%程度と評価します。

たとえば、敷地面積が80平方メートル、主要な街路を介して交わる標準地の公示地価が15万円の標準宅地があったとしましょう。

その標準宅地は「80平方メートル×15万円×70%=840万円」と計算し、840万円程度が適正な時価と評価されるといった具合です。

計算例

80㎡(標準宅地の面積)×15万円(その標準宅地が主要な街路を介して交わる標準地の公示地価)×70%(公示地価に占める土地の適正な時価の割合)=840万円(標準宅地の適正な時価)

また、敷地面積が90平方メートルの標準宅地があったとしましょう。

その標準宅地は、公示地価が10万円である「標準地A」と立地条件が類似するものの多少歪であり、売買される際はやや安く取り引きされると考えられます。

であれば「90平方メートル×9万円×70%=567万円」と計算し、適正な時価は567万円程度と評価されます。

計算例

90㎡(標準宅地の面積)×9万円(その標準宅地と立地条件が類似する「標準地A」の公示地価を参考として評価した1㎡あたりの適正な時価)×70%(公示地価に占める土地の適正な時価の割合)=567万円

「土地の固定資産税評価額は公示地価の70%」などといわれますが、それは、標準宅地の適正な時価を評価する際に、公示地価の70%程度と評価することが理由です。

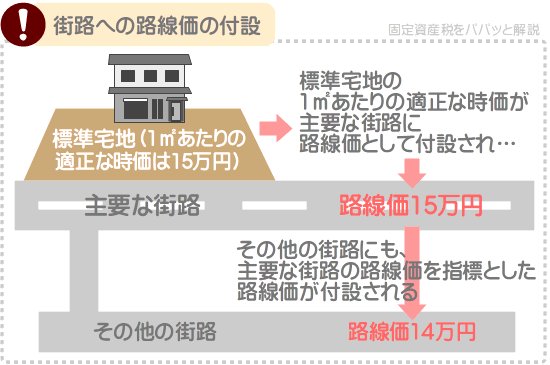

3-1-4. 主要な街路に路線価を付設する

各標準宅地の適正な時価の評価が完了すれば、各標準宅地の1平方メートルあたりの適正な時価を、その標準宅地と接する「主要な街路」に路線価として付設します。

たとえば、その標準宅地の1平方メートルあたりの適正な時価が15万円であれば、主要な街路には15万円の路線価が付設されるといった具合です。

また、主要な街路と接する「その他の街路」にも路線価が付設されます。

「その他の街路」に付設される路線価は、「主要な街路」に付設された路線価を指標として、立地条件などを鑑みた額となります。

3-1-5. 路線価を基礎として各土地に評点数を付設する

「主要な街路」と「その他の街路」への路線価の付設が完了すれば、付設された路線価を基礎として、各街路と接する標準宅地以外の宅地に評点数を付設します。

たとえば、路線価が15万円の街路と接する、敷地面積が100平方メートルの「宅地A」があったとしましょう。

であれば、「15万円×100平方メートル=1,500万点」と計算し、宅地Aの評点数は1,500万点になるといった具合です。

計算例

15万円(宅地Aが接する街路に付設された路線価)×100㎡(宅地Aの面積)=1,500万点(宅地Aの評点数)

ただし、間口や奥行きが狭いなどの理由によって、売買されるのであれば安く取り引きされることが予想される土地は、その要素を鑑みつつ補正された評点数が付設されます。

例を挙げると、先にご紹介した「宅地A」が間口が狭く使いづらいのであれば「15万円×0.97×100㎡=1,455万点」と計算し、評点数が1,455万点に補正されるといった具合です。

計算例

15万円(宅地Aが接する街路に付設された路線価)×0.97(間口が狭いことによる補正率)×100㎡(宅地Aの面積)=1,455万円(宅地Aの補正された評点数)

土地の固定資産税評価額とは、その土地の適正な時価です。

間口が狭いなどして使いづらい土地は、売買される際は相場より安く取り引きされます。

すなわち、使いづらい土地は時価が低いということですが、時価が低いのであれば、固定資産税評価額も低くしなくてはなりません。

よって、使いづらい土地は評点数が補正され、それに伴い固定資産税評価額も低くなります。

3-1-6. 評点数を円に換算した額が、その土地の固定資産税評価額となる

各土地に評点数が付設されれば、各土地の評点数を円に換算します。

換算する額は、市町村によって異なるものの通常は1点あたり1円であり、換算した額がその土地の固定資産税評価額となります。

たとえば、評点数が1,500万点の土地は「1,500万点×1円=1,500万円」と計算し、1,500万円が固定資産税評価額になるといった具合です。

計算例

1,500万点(宅地の評点数)×1円(評点一点あたりの価額)=1,500万円(固定資産税評価額)

市街地には数多くの土地が存在し、それぞれの土地の固定資産税評価額を個別に計算してはコストがかかります。

よって、市街地に位置する土地は、まずは代表となる「標準宅地」を選定し、その適正な時価を評価します。

つぎに、標準宅地の適正な時価を、標準宅地と接する「主要な街路」に路線価として付設し、主要な街路に付設した路線価を指標として、「その他の街路」にも路線価を付設します。

最後に、路線価を基礎として、主要な街路やその他の街路と接する、標準宅地以外の土地の適正な時価を評価します。

そうすれば、幾多の土地の固定資産税評価額を効率よく計算でき、コストを抑えることが可能です。

3-2. 市街地以外の土地の固定資産税評価額を計算する方法

市街地以外に位置する宅地の固定資産税評価額は、「その他の宅地評価法(別名:標準地比準方式)」と呼ばれる方法を用いて、「宅地の評点数×評点一点あたりの価額」と計算します。

市街地以外の宅地の固定資産税評価額の計算方法

宅地の評点数×評点一点あたりの価額=市街地以外の宅地の固定資産税評価額

既にお気づきの方もいらっしゃるかと思いますが、先にご紹介した「市街地の宅地の固定資産税評価額の計算方法」と式は同じです。

ただし、「宅地の評点数」の算出方法が異なります。

とはいうものの、市街地に位置する宅地も市街地以外に位置する宅地も、それぞれの土地に評点数を付け、付けた点数を円に換算した額が固定資産税評価額になるという仕組みは変わりません。

その他の宅地評価法を用いて、市街地以外の土地の固定資産税評価額を計算する方法は、以下のとおりです。

3-2-1. 状況が類似する地区を区分けする

はじめに、市町村内に所在する、状況が類似する地区を区分けします。

具体的には、住宅が多い地区は「住宅地区」、建物がまばらな地区は「散在地区」、商店が多い地区は「商業地区」、農家などが点在する地区は「集落地区」と区分けします。

この地区を区分けすることを「状況類似地区の区分」と呼びます。

3-2-2. 標準宅地を選定する

状況類似地区の区分が完了すれば、各地区の中から、奥行きや間口、形状などが標準的であり、道路に接する宅地を選定します。

選定した宅地を「標準宅地」と呼びます。

市街地の宅地の固定資産税評価額を計算する「市街地宅地評価法」でも標準宅地を選定しますが、「その他の宅地評価法」も変わりません。

3-2-3. 標準宅地の適正な時価を評価する

標準宅地の選定が完了すれば、各標準宅地の適正な時価を評価します。

各標準宅地の適正な時価は、その標準宅地と立地条件が類似する土地が売買された際の価格などを参考に評価されますが、その標準宅地と立地条件が類似する標準地の公示地価や、基準地の基準地価を指標として、70%程度と評価されます。

たとえば、敷地面積が300平方メートルである「標準宅地A」があったとしましょう。

標準宅地Aは、基準地価が1万円である「基準地A」と立地条件が似ています。

であれば「300平方メートル×1万円×70%=210万円」と計算し、標準宅地Aの適正な時価は210万円と評価するといった具合です。

計算例

300㎡(標準宅地Aの面積)×1万円(標準宅地Aと立地条件が類似する基準地Aの基準地価)×70%(基準地価に占める土地の適正な時価の割合)=210万円(標準宅地Aの適正な時価)

3-2-4. 標準宅地に「1平方メートルあたりの評点数」を付設する

各標準宅地の適正な時価の評価が完了すれば、各標準宅地の1平方メートルあたりの適正な時価を計算します。

1平方メートルあたりの適正な時価が計算できれば、その時価を1円あたり1点に換算した点数を、「1平方メートルあたりの評点数」としてその標準宅地に付設します。

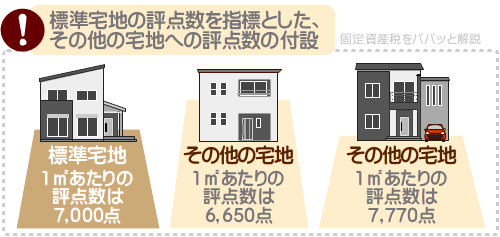

たとえば、敷地面積が300平方メートル、適正な時価が210万円の標準宅地であれば「210万円÷300平方メートル=7,000点」と計算し、7,000点が付設されるといった具合です。

計算例

210万円(標準宅地の適正な時価)÷300㎡(標準宅地の面積)=7,000点(その標準宅地に付設される1㎡あたりの評点数)

3-2-5. 標準宅地以外の土地に評点数を付設する

各標準宅地への「1平方メートルあたりの評点数」の付設が完了すれば、その評点数を指標として、その標準宅地と同一の地区に所在する、標準宅地以外の宅地にも「1平方メートルあたりの評点数」を付設します。

標準宅地以外の宅地を「その他の宅地」と呼び、指標となる標準宅地と形状や奥行きが同程度であれば、同じ点数が付設されます。

指標となる標準宅地と形状や奥行きが大きく異なれば、1.05倍や0.95倍の評点数が付設され、調整が図られます。

3-2-6. 評点数を円に換算し、土地の固定資産税評価額を計算する

標準宅地と「その他の宅地」への「1平方メートルあたりの評点数」の付設が完了すれば、付けられた評点数に各土地の敷地面積を掛け算し、各土地の敷地全体の評点数を計算します。

たとえば、1平方メートルあたりの評点数が5,000点、敷地面積が350平方メートルの土地であれば「5,000点×350平方メートル=175万点」と計算し、175万点が敷地全体の評点数になるといった具合です。

計算例

5,000点(1㎡あたりの評点数)×350㎡(敷地面積)=175万点(その土地の敷地全体の評点数)

各土地の敷地全体の評点数の付設が完了すれば、その評点数を円に換算し、換算した額が、その土地の固定資産税評価額となります。

換算される割合は市町村によって異なるものの、多くの市町村は1点あたり1円であり、敷地全体の評点数が175万点であれば175万円が固定資産税評価額になるといった具合です。

換算例

175万点(宅地の評点数)×1円(評点数一点あたりの価額)=175万円(固定資産税評価額)

以上が、市街地以外に位置する宅地の固定資産税評価額の計算方法でした。

市街地の宅地の固定資産税評価額を計算する「市街地宅地評価法」、および市街地以外の宅地の固定資産税評価額を計算する「その他の宅地の評価法」の詳細は、総務省が告示する「固定資産評価基準 第一章 土地」にてご確認いただけます。

4. 固定資産税評価額の調べ方

建物の固定資産税評価額は、「建物の評点数×評点一点あたりの価額」と計算します。

土地の固定資産税評価額は、その土地が宅地であれば「宅地の評点数×評点一点あたりの価額」と計算します。

どちらも計算方法は複雑ですが、固定資産税評価額を調べる方法は簡単です。

ここからは、建物や土地の固定資産税評価額の調べ方をご紹介しましょう。

4-1. 固定資産税の課税明細書を見る

所有する建物や土地の固定資産税評価額は、毎年4月ごろにご自宅に届く、固定資産税の納税通知書に同封されている課税明細書に記されています。

課税明細書に「価格」などの名目で記されている額が、所有する建物や土地の固定資産税評価額です。

ここで気になるのが、価格がなぜ「固定資産税評価額」であるかという点です。

固定資産税は「地方税法」という法律によって詳細が定められ、地方税法には「固定資産税評価額」という言葉は登場しません。

地方税法において固定資産税は、建物や土地の「価格」を基に税額を計算し、価格とは「建物や土地の適正な時価」であると定めています。

そして、世間一般に「価格」を「固定資産税評価額」と呼びます。

市町村のホームページを見ると「固定資産税評価額」ではなく「価格」という言葉を用いていることがありますが、固定資産税評価額は通称であり、正式には価格と呼びます。

4-2. 市町村役場で固定資産評価証明書の交付を請求する

課税明細書を紛失したなどの理由により固定資産税評価額を調べることができない場合は、市町村役場にて「固定資産評価証明書」の交付を請求すれば確認することが可能です。

固定資産評価証明書とは、固定資産課税台帳の一部を写した書面であり、自らが所有する建物や土地の固定資産税評価額が記されています。

固定資産課税台帳とは、地方税法の規定によって市町村役場が備え付ける、その市町村に所在する固定資産税が課される対象となる建物や土地の固定資産税評価額などが記された台帳です。

固定資産評価証明書の交付を請求する際は、300円程度の手数料と身分証明書の提示を求められ、原則として、自らが所有する建物や土地の固定資産税評価額が記された固定資産評価証明書のみの交付を請求できます。

5. 固定資産税の計算方法

固定資産税は、固定資産税評価額を課税標準額として税額を計算します。

ここからは、固定資産税の計算方法をご紹介しましょう。

固定資産税の計算方法は、以下のとおりです。

固定資産税の計算方法

課税標準額×固定資産税の税率=固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

固定資産税の計算式に含まれる課税標準額は、固定資産税が課される対象となる建物や土地の固定資産税評価額です。

式に含まれる固定資産税の税率は市町村によって異なり、多くの市町村では1.4%ですが、財政難の市町村では1.5%や1.6%、1.7%のこともあります。

総じて、固定資産税は以下のように計算します。

固定資産税の計算方法の詳細

課税標準額(建物や土地の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

ただし、課税標準額は「原則として」建物や土地の固定資産税評価額であり、必ずしも固定資産税評価額と同額になるわけではないため注意してください。

固定資産税にはいくつかの軽減措置があり、適用される軽減措置があれば、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

固定資産税の課税明細書には「課税標準」などの名目で課税標準額が、価格などの名目で固定資産税評価額が記されていますが、額が異なる場合は、軽減措置が適用されていることが理由です。

つづいて、軽減措置が適用される状況において、課税標準額を計算する方法をご紹介しましょう。

6. 課税標準額の計算方法

固定資産税の課税標準額は「建物や土地の固定資産税評価額」ですが、適用される軽減措置があれば、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

適用されることが多いのは、「住宅用地の特例」と「負担調整措置」という二つの軽減措置です。

二つの軽減措置の詳細と、適用時における課税標準額の計算方法は以下のとおりです。

6-1. 住宅用地の特例

固定資産税には、「住宅用地に対する固定資産税の課税標準の特例」という軽減措置が設けられています。

「住宅用地に対する固定資産税の課税標準の特例」とは、住宅が建つ土地にかかる固定資産税が減額される軽減措置であり、「住宅用地の特例」などと呼ばれます。

住宅用地の特例が適用されれば、その土地の課税標準額は、固定資産税評価額の6分の1などとなります。

「住宅用地の特例」適用時の課税標準額の計算方法

その土地の固定資産税評価額÷6(状況によっては÷3)=課税標準額

固定資産税が課される対象となる土地を所有しつつ4月ごろを迎えると、市町村役場から固定資産税の課税明細書が届きます。

課税明細書には「課税標準」などの名目で「課税標準額」が、「価格」などの名目で「固定資産税評価額」が記され、課税標準額が固定資産税評価額の6分の1程度のことがあります。

それは、その土地には住宅が建ち、住宅用地の特例が適用されることにより、固定資産税評価額の6分の1程度の額が課税標準額となっていることが理由です。

なお、住宅用地の特例は、マンションの土地の持ち分にも適用されます。

6-2. 負担調整措置

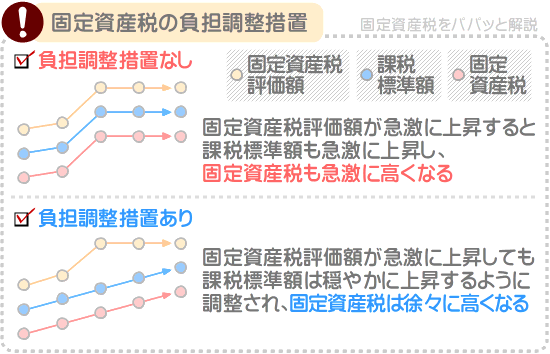

土地の固定資産税には「負担調整措置」と呼ばれる軽減措置が設けられ、常に適用されています。

負担調整措置とは、土地所有者の税負担を軽減する措置です。

土地の固定資産税を計算する状況において、課税標準額は「その土地の固定資産税評価額」です。

課税標準額(その土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

土地の固定資産税の計算式

土地の固定資産税評価額とは、市町村によって評価された、その土地の適正な時価です。

時価とは「その時点における価格」を意味し、土地の固定資産税評価額は「その土地の時価」だけに、地価が急激に上昇すれば、固定資産税評価額も急激に上昇します。

固定資産税評価額が急激に上昇すれば課税標準額も急激に上昇し、課税標準額に税率を掛け算しつつ計算する土地の固定資産税も急激に高くなります。

それでは、土地所有者の負担が大きくなり納税できません。

そのような事態を防ぐための措置が、負担調整措置です。

負担調整措置が適用されることにより、土地の固定資産税評価額が急激に上昇した状況において、課税標準額は穏やかに上昇するように調整されます。

課税標準額が穏やかに上昇すれば、固定資産税も徐々に高くなり、土地所有者の税負担が軽減されます。

負担調整措置は、具体的には「負担水準」を基に適用され、負担水準によって課税標準額の調整具合が異なります。

負担水準は、以下の式で計算します。

負担水準の計算式

その土地の前年度の課税標準額÷その土地の今年度の固定資産税評価額×100=負担水準(%)

たとえば、前年度の課税標準額が1,000万円、今年度の固定資産税評価額が1,100万円の土地があったとしましょう。

その土地は以下のように計算し、負担水準は90.9%です。

負担水準の計算例

1,000万円(前年度の課税標準額)÷1,100万円(今年度の固定資産税評価額)×100=90.9%(負担水準)

そして、住宅が建つ土地であれば、負担水準に応じて、今年度の課税標準額は以下のように調整されます。

- 負担水準が100%以上の場合

- 負担水準が100%以上であれば、その住宅が建つ土地の今年度の課税標準額は、今年度の固定資産税評価額の6分の1などです。

- 負担水準が100%未満の場合

- 負担水準が100%未満であれば、その住宅が建つ土地の今年度の課税標準額は、「前年度の課税標準額+今年度の固定資産税評価額の6分の1の5%」などとなります。

また、その土地が更地であれば、負担水準に応じて、今年度の課税標準額は以下のように調整されます。

- 負担水準が70%を超える場合

- 負担水準が70%を超える場合は、その更地の今年度の課税標準額は、今年度の固定資産税評価額の70%となります。

- 負担水準が70%以下60%以上の場合

- 負担水準が70%以下60%以上であれば、その更地の今年度の課税標準額は、前年度の固定資産税評価額と同額です。

- 負担水準が60%未満の場合

- 負担水準が60%未満であれば、その更地の今年度の課税標準額は、「前年度の課税標準額+今年度の固定資産税評価額の5%」などとなります。

いずれにせよ、更地の課税標準額は、負担調整措置が適用されることにより固定資産税評価額の70%が上限です。

東京23区の固定資産税の課税明細書には、「負担水準」という名目の数値が記されていますが、その数値は、負担調整措置による課税標準額の調整具合を計算するための数値です。

なお、ご紹介した負担調整措置の内容は概要であり、詳細は当サイト「固定資産税をパパっと解説」にて公開するコンテンツにて解説中です。

負担調整措置にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の負担調整措置とは?(図解でわかりやすい!)

まとめ

固定資産税評価額の計算方法をご紹介しました。

建物の固定資産税評価額は「建物の評点数×評点一点あたりの価額」と計算します。

土地の固定資産税評価額は、その土地が宅地であれば「宅地の評点数×評点一点あたりの価額」と計算します。

いずれの計算方法も複雑ですが、建物や土地を点数で評価し、その点数を円に換算しつつ固定資産税評価額を計算するという点は変わりません。

固定資産税評価額の計算方法をお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

記事公開日:2023年5月

こちらの記事もオススメです