固定資産税と不動産取得税の違いとは?評価額の違いなど解説

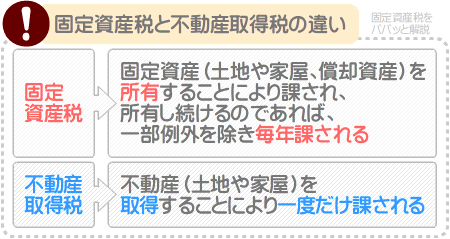

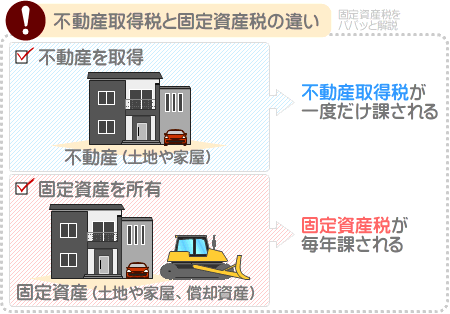

固定資産税とは、固定資産(土地と家屋と償却資産)を所有することにより課される税金であり、固定資産を所有するのであれば、毎年課されます。

一方、不動産取得税とは、不動産(土地と家屋)を取得した際に課される税金であり、不動産を取得した際に一度だけ課されます。

固定資産税と不動産取得税の違いをわかりやすく解説し、それぞれの評価額や課税標準額の違い、どちらの税額が高くなるかご紹介しましょう。

目次

- 1. 固定資産税とは、固定資産を所有することにより課される地方税

- 2. 不動産取得税とは、不動産を取得することにより課される地方税

- 3. 固定資産税と不動産取得税の違い

- 3-1. 課される回数が違う

- 3-2. 課される対象が違う

- 3-3. 税率と税額が違う

- 3-4. 税収が大きく違う

- 3-5. 分納できる回数が違う

- 4. 不動産取得税と固定資産税の評価額の違い

- 5. 不動産取得税と固定資産税の課税標準額の違い

- 6. 不動産取得税と固定資産税はどちらが高い?

1. 固定資産税とは、固定資産を所有することにより課される地方税

はじめに、不動産取得税との違いを交えつつ、固定資産税をわかりやすく解説しましょう。

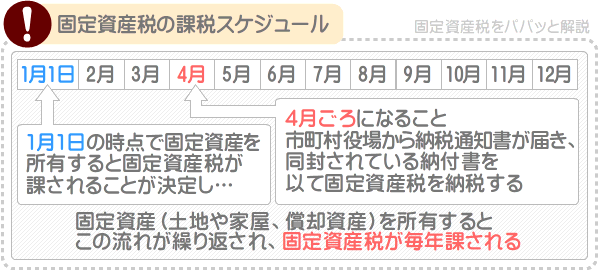

固定資産税とは、その年の1月1日の時点で「固定資産」を所有することにより課される税金であり、その固定資産が所在する市町村に納める地方税です。

固定資産税が課される対象となる「固定資産」とは、土地と家屋と償却資産(償却資産とは事業用の設備や機器を指します)です。

たとえば、令和5年1月1日の時点で土地を所有するのであれば固定資産税が課されることが決定し、令和5年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を以て納税するといった具合です。

また、令和6年1月1日の時点で引き続き土地を所有するのであれば、再び固定資産税が課されることが決定し、令和6年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を以て納税します。

固定資産税はこの繰り返しであり、固定資産を所有し続けるのであれば、一部例外を除き、毎年課されます。

一方、不動産取得税とは、不動産を購入するなどして取得したことに課される税金であり、取得した不動産が所在する道府県に納める地方税となっています。

不動産取得税が課される対象となる「不動産」とは、土地と家屋です。

不動産取得税は、不動産を取得したことに対して課されるため、課されるのは一度限りです。

固定資産税は固定資産を所有し続ける限り毎年課されるのに対し、不動産取得税は不動産を取得した際に一度だけ課されます。

つづいて、固定資産税を計算する方法、固定資産税が減額される軽減措置、土地や家屋の固定資産税の目安をご紹介しましょう。

1-1. 固定資産税の計算式

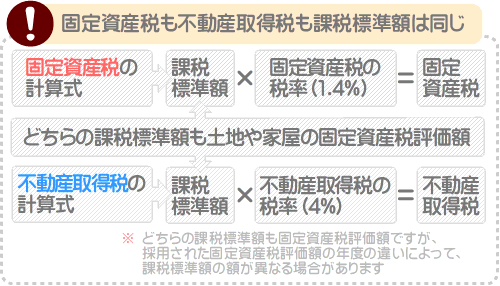

固定資産税は、以下のように課税標準額に固定資産税の税率を掛け算しつつ計算します。

固定資産税の計算式

課税標準額×固定資産税の税率=固定資産税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

固定資産税の計算式に含まれる課税標準額は、固定資産税が課される対象となる固定資産(土地と家屋と償却資産)の固定資産税評価額です。

固定資産税評価額とは、市町村によって評価された、固定資産の適正な時価を意味します。

式に含まれる固定資産税の税率は、市町村によって異なるものの主に1.4%です。

これらを踏まえつつ固定資産税の計算式の詳細をご紹介すると、以下のようになります。

固定資産税の計算式の詳細

課税標準額(土地や家屋、償却資産の固定資産税評価額)×固定資産税の税率(主に1.4%)=固定資産税

ちなみに、不動産取得税は、以下のように計算します。

不動産取得税の計算式

課税標準額×不動産取得税の税率=不動産取得税

不動産取得税の計算式に含まれる課税標準額は、不動産取得税が課される対象となる不動産(土地と家屋)の固定資産税評価額です。

つまり、土地や家屋の固定資産税や不動産取得税を計算するのであれば、どちらも課税標準額は同じというわけです。

不動産取得税の計算式に含まれる不動産取得税の税率は4%であり、不動産取得税の計算式の詳細は以下のようになります。

不動産取得税の計算式の詳細

課税標準額(土地や家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

固定資産税も不動産取得税も、課税標準額は「固定資産税評価額」です。

しかし、固定資産税の税率は1.4%であるのに対し、不動産取得税の税率は4%となっています。

これを理由に、不動産取得税は固定資産税より高くなる傾向がありますが、不動産取得税は一度だけ課され、固定資産税は毎年課されるという違いがあります。

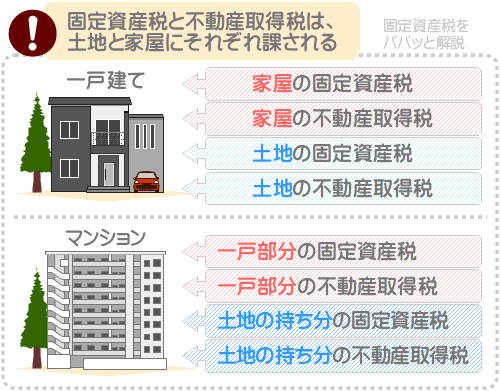

なお、固定資産税は固定資産を所有する方に課されますが、一戸建てを所有する方は、一部例外を除き、土地と家屋を所有します。

マンションの一戸を所有する方は、一部例外を除き、土地の持ち分と一戸部分を所有します。

そして、土地と家屋、または土地の持ち分と一戸部分を所有する場合は、それぞれの固定資産税を個別に計算して、両方に固定資産税が課されるため留意してください。

不動産取得税も同じであり、一戸建てを取得した方は土地と家屋の両方に、マンションの一戸を取得した方は土地の持ち分と一戸部分の両方に課されます。

1-2. 固定資産税の軽減措置

固定資産税には、税額が減額されるいくつかの軽減措置が設けられ、主に適用されるのは以下の三つです。

- 新築の家屋の固定資産税が減額される「新築された住宅に対する固定資産税の減額」

- 住宅が建つ土地の固定資産税が減額される「住宅用地に対する固定資産税の課税標準の特例」

- 土地所有者の税負担を軽減する「宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例」

ここから、上記の軽減措置の適用条件などをご紹介しましょう。

新築された住宅に対する固定資産税の減額

床面積が50平方メートル以上280平方メートル以下などの新築の住宅を取得すると、「新築された住宅に対する固定資産税の減額」が適用されます。

同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から一定の期間にわたり、家屋にかかる固定資産税が2分の1に減額されます。

減額される期間は、取得した新築の構造などによって異なり、一般的な木造家屋であれば3年、マンションであれば5年です。

同軽減措置は申告をせずとも適用されますが、「認定長期優良住宅」に該当する新築を取得した場合は、申告をすることにより適用期間が2年にわたり延長されます。

認定長期優良住宅とは、市町村などの所管行政庁から、一般の住宅より品質が高く耐久性に優れると認定された住宅です。

住宅用地に対する固定資産税の課税標準の特例

固定資産税において住宅が建つ土地を「住宅用地」と呼び、住宅用地には「住宅用地に対する固定資産税の課税標準の特例」が適用されます。

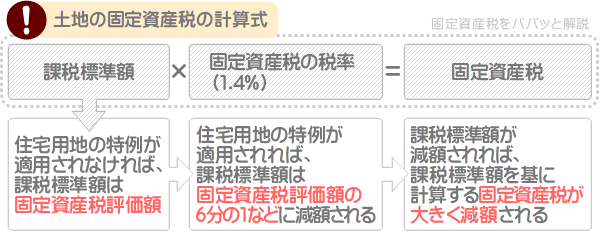

同軽減措置を「住宅用地の特例」と呼び、適用されれば、その住宅用地の固定資産税を計算する際の課税標準額は、固定資産税評価額の6分の1、または3分の1となります。

土地の固定資産税の計算式は、以下のとおりです。

土地の固定資産税の計算式

課税標準額(その土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる課税標準額は、その土地の固定資産税評価額ですが、住宅用地の特例が適用されれば、固定資産税評価額の6分1、または3分の1が課税標準額となります。

課税標準額が「固定資産税評価額」から「固定資産税評価額の6分の1、または3分の1」となれば、課税標準額に税率を掛け算しつつ計算する土地の固定資産税が大きく減額されます。

住宅用地の特例は、先にご紹介した「新築された住宅に対する固定資産税の減額」と同じく、申告をせずとも適用されます。

ただし、更地に新築をすることにより、更地から「住宅用地」となった場合は、申告をすることにより住宅用地の特例がスムーズに適用されます。

宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例

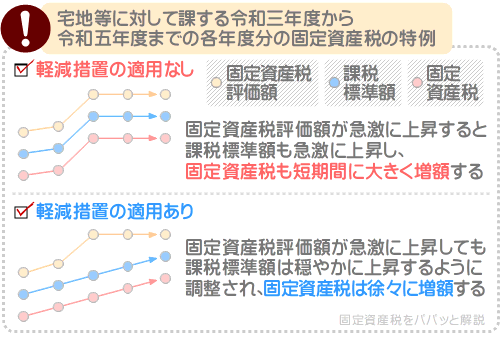

宅地(住宅を建てるための土地、または既存する住宅を維持するために必要となる土地)には、「宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例」が適用されます。

同軽減措置は、土地の所有者の税負担を軽減する措置です。

同軽減措置が適用されれば、土地の固定資産税評価額が急激に上昇する状況において、課税標準額は穏やかに上昇するように調整されます。

土地の固定資産税は、以下の式で計算します。

土地の固定資産税の計算式

課税標準額(その土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

式に含まれる「その土地の固定資産税評価額」とは、市町村によって評価された「その土地の適正な時価」ですが、地価に応じて変動します。

たとえば、地価が急激に上昇すれば、固定資産税評価額も急激に上昇するといった具合です。

固定資産税評価額が急激に上昇すれば、課税標準額も急激に上昇し、課税標準額に税率を掛け算しつつ計算する土地の固定資産税も急激に高くなります。

そのような事態になることを防ぐための軽減措置が「宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例」です。

同軽減措置が適用されれば、固定資産税評価額が急激に上昇する状況において、課税標準額はゆっくりと上昇するように調整されます。

固定資産税評価額が急激に上昇する状況において、課税標準額がゆっくりと上昇すれば、課税標準額に税率を掛け算しつつ計算する土地の固定資産税もゆっくりと高くなります。

また、「宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例」は、更地の固定資産税にも影響を与えます。

更地の固定資産税は、同軽減措置が適用されることにより、その課税標準額は固定資産税評価額の70%が上限となります。

課税標準額が固定資産税評価額の70%となれば、課税標準額に税率を掛け算しつつ計算する固定資産税は、本来の税額の70%となります。

軽減措置が適用された更地の固定資産税の計算例

課税標準額(固定資産税評価額の70%が上限)×固定資産税の税率(主に1.4%)=固定資産税

「宅地等に対して課する令和三年度から令和五年度までの各年度分の固定資産税の特例」は、申告をせずとも適用されます。

ただし、同軽減措置によって調整される課税標準額の額は、頻繁に変更されるため注意してください。

1-3. 固定資産税はいくら?

固定資産税は、残念ながら税額の目安がありません。

固定資産税は、課される対象となる固定資産(土地と家屋と償却資産)の固定資産税評価額によって大きく異なります。

固定資産税の計算式は、以下のとおりです。

固定資産税の計算式

課税標準額(土地や家屋、償却資産の固定資産税評価額)×固定資産税の税率(主に1.4%)=固定資産税

式に含まれる「土地や家屋、償却資産の固定資産税評価額」とは、市町村によって評価された土地や家屋、償却資産の適正な時価です。

時価とは「その時の価格」であり、物件や設備によって大きく異なります。

たとえば、銀座に位置する時価が10億円の土地があれば、山奥に位置する時価が10万円の土地も存在するといった具合です。

よって、固定資産税にいくらという目安は、残念ながらありません。

ただし、土地と家屋の固定資産税は、物件価格が高額であれば税額も高くなり、物件価格が安価であれば税額も低くなる傾向があります。

また、税額を試算することは可能です。

ここから、1,500万円の土地と、3,000万円の新築の家屋の固定資産税の試算例をご紹介しましょう。

1,500万円の土地の固定資産税はいくら?

まずは、売買価格が1,500万円の土地の固定資産税の試算例をご紹介しましょう。

その土地を「土地A」と名付け、土地Aの詳細は以下のように仮定します。

- 更地の状態の売買価格が1,500万円

- 都市部に位置する

- 敷地面積は100㎡(約30坪)

- 延べ床面積が83㎡(約25坪)の一戸建てが建つ

土地Aの固定資産税は以下のように試算でき、税額は2万4,500円程度です。

- 1,500万円(更地の状態の売買価格)×70%(売買価格に占める固定資産税評価額の割合)=1,050万円(固定資産税評価額)

- 1,050万円(固定資産税評価額)÷6(住宅用地の特例の適用による課税標準額の減額)=175万円(課税標準額)

- 175万円(課税標準額)×1.4%(固定資産税の税率)=2万4,500円(固定資産税)

そもそも土地の固定資産税は、以下のように計算します。

土地の固定資産税の計算式

課税標準額(その土地の固定資産税評価額)×固定資産税の税率(主に1.4%)=土地の固定資産税

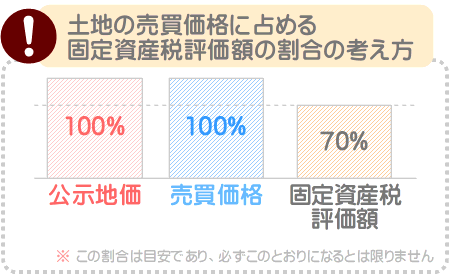

式に含まれる課税標準額は「その土地の固定資産税評価額」ですが、土地の固定資産税評価額は、公示地価の70%程度と評価されます。

公示地価とは、「地価公示法」という法律に則り毎年3月に国土交通省が公示する、全国各地に点在する約2万6,000ヵ所の標準地と呼ばれる地点の1平方メートルあたりの正常な価格です。

毎年3月になると「今年の公示地価が公示され、全国1位は東京銀座の山野楽器銀座本店であり、1平方メートルあたり5,000万円でした」などのニュースが流れますが、あの価格が公示地価です。

標準地の公示地価は、周辺の土地や、立地条件が類似する土地が売買された際の価格などを参考に設定されるため、その標準地の売買価格と考えることができます。

留意点

標準地の公示地価が、その標準地の売買価格と必ず一致するとは限らないため留意してください。あくまで「売買価格と考えることができる」に留まります。

そして、同じく地価公示法により、都市部やその周辺で土地を売買する者は、その土地と条件が類似する標準地の公示地価を指標として価格を設定するように努めなければならないと規定されています。

これを理由に、都市部に位置する「土地A」の1,500万円という売買価格は、公示地価を指標として設定されたと考えることが可能です。

先述のとおり、土地の固定資産税評価額は、その土地と立地条件が類似する公示地価を指標として70%程度に設定されます。

よって、土地Aの固定資産税評価額は、売買価格である1,500万円の70%である1,050万円と考えられます。

また、土地Aには住宅が建つことにより、この記事の「1-2. 固定資産税の軽減措置」でご紹介した「住宅用地の特例」が適用されます。

住宅用地の特例とは、住宅が建つ土地の固定資産税が軽減される措置であり、適用されれば、その土地の課税標準額は「固定資産税評価額の6分の1など」となります。

従って、土地Aの課税標準額は、固定資産税評価額である1,050万円の6分の1の175万円です。

その175万円である課税標準額に、固定資産税の税率の1.4%を掛け算した2万4,500円が、土地Aの固定資産税の試算結果となります。

なお、ご紹介した固定資産税の試算方法は、一般的な一戸建てが建つ土地の固定資産税を試算するのであれば流用できます。

しかし、狭小住宅が建つ極端に広い土地や、更地の固定資産税を試算する際は用いることができないため注意してください。

3,000万円の新築家屋の固定資産税はいくら?

つぎに、販売価格が3,000万円の新築の家屋の固定資産税を試算します。

その新築の家屋を「家屋A」と名付け、詳細は以下のように仮定します。

- 床面積が85㎡(約25坪)の一般的な一戸建ての木造家屋

- 販売価格は3,000万円だが、実際の建築費は販売価格の60%である1,800万円(建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる材料費と労務費などの合計であり、建築に携わっていない不動産業者が得る利益などは含まれない)

家屋Aの固定資産税は以下のように試算し、7万5,600円程度が目安です。

- 1,800万円(建築費)×60%(建築費に占める固定資産税評価額の割合)=1,080万円(固定資産税評価額)

- 1,080万円(固定資産税評価額)×1.4%(固定資産税の税率)=15万1,200円(本来の税額)

- 15万1,200円(本来の税額)÷2(軽減措置の適用による固定資産税の減額)=7万5,600円(軽減措置適用後の固定資産税)

そもそも家屋の固定資産税は、以下の式で計算します。

家屋の固定資産税の計算式

課税標準額(その家屋の固定資産税評価額)×固定資産税の税率(主に1.4%)=家屋の固定資産税

式に含まれる課税標準額は「その家屋の固定資産税評価額」ですが、新築の家屋の固定資産税評価額は、正確な根拠はないものの建築費の60%程度といわれます。

これを理由に、家屋Aの課税標準額は、建築費である1,800万円の60%の1,080万円と考えることができます。

課税標準額である1,080万円に固定資産税の税率を掛け算した答えの15万1,200円が、家屋Aの本来の固定資産税額です。

しかしながら、家屋Aには、この記事の「1-2. 固定資産税の軽減措置」にてご紹介した軽減措置「新築された住宅に対する固定資産税の減額」が適用され、はじめて固定資産税が課されることとなった年から3年にわたり、税額が2分の1に減額されます。

よって、本来の税額である15万1,200円の2分の1の7万5,600円が、家屋Aの固定資産税です。

ただし、軽減措置の適用期間が満了すれば、家屋Aの固定資産税は、軽減措置の適用期間が満了した時点の本来の税額に戻ります。

なお、一般的な新築の一戸建てであれば、家屋Aと同じ方法で固定資産税を試算できます。

しかし、中古住宅である家屋や、「新築された住宅に対する固定資産税の減額」が適用されない家屋は、ご紹介した方法では固定資産税を試算できないため注意してください。

また、新築の家屋の固定資産税を試算するためには、販売価格に占める建築費を想定しなくてはなりませんが、その割合は物件によって大きく異なります。

たとえば、高額な宣伝費用をかけつつ販売する新築は、使った費用を回収するために、販売価格に占める建築費が小さくなる傾向があります。

反対に、小規模な工務店などが建てる新築は、販売価格に占める建築費の割合が大きくなる傾向があります。

新築の家屋の固定資産税を試算するためには、販売価格に占める建築費を想定する必要があり、間違った建築費から試算する固定資産税は、正確性に欠けます。

2. 不動産取得税とは、不動産を取得することにより課される地方税

ここからは、固定資産税との違いを交えつつ、不動産取得税をわかりやすく解説しましょう。

不動産取得税とは、不動産を購入するなどして取得した際に一度だけ課される税金であり、取得した不動産が所在する道府県に納める地方税です。

不動産取得税が課される対象となる不動産とは、土地と家屋を指します。

固定資産税は、固定資産(土地と家屋と償却資産)を所有することにより毎年課されますが、不動産取得税は、不動産(土地と家屋)を取得した際に一度だけ課されます。

不動産を取得すると不動産取得税が課され、不動産を含む固定資産を所有すると毎年固定資産税が課されるなどとお考えになれば、不動産取得税と固定資産税の違いを理解しやすいかもしれません。

なお、不動産を相続した場合は、原則として不動産取得税は課されません。

一方、固定資産税は、固定資産を相続した場合であっても毎年課されます。

また、不動産を取得した際は、不動産取得税が課される、課されないにかかわらず税事務所などへの申告が必要ですが、固定資産税に関する申告は、一部例外を除き不要となっています。

- 不動産取得税は不動産(土地と家屋)を取得することにより課され、固定資産税は固定資産(土地と家屋と償却資産)を所有することにより課される

- 不動産取得税が課されるのは一度限りであるのに対し、固定資産税は毎年課される

- 不動産取得税は道府県に納めるのに対し、固定資産税は市町村に納める(東京23区内は不動産取得税も固定資産税も東京都に納める)

- 不動産を取得した際は税事務所などへの申告が必要だが、固定資産税に関する申告は一部例外を除き不要

つづいて、不動産取得税を計算する方法、適用される主な軽減措置、税額の目安をご紹介しましょう。

2-1. 不動産取得税の計算方法

不動産取得税は、以下の式で計算します。

不動産取得税の計算式

課税標準額×不動産取得税の税率=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が同じこともあれば、違うこともあります。

不動産取得税の計算式に含まれる課税標準額は、取得した不動産の固定資産税評価額です。

不動産の固定資産税評価額とは、市町村によって評価された、不動産取得税が課される対象となる土地や家屋の適正な時価を意味します。

不動産の固定資産税評価額は、物件によって大きく異なり、いくらになるという目安はありませんが、売買価格より大幅に低くなるのが通例です。

式に含まれる不動産取得税の税率は、原則として4%ですが、軽減税率が適用されれば3%になります。

ここまでにご紹介した内容を含め、不動産取得税の計算式の詳細をご紹介すると以下のとおりです。

不動産取得税の計算式の詳細

課税標準額(土地や家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

一方、固定資産税の計算式は、以下のとおりです。

固定資産税の計算式の詳細

課税標準額(土地や家屋、償却資産の固定資産税評価額)×固定資産税の税率(主に1.4%)=固定資産税

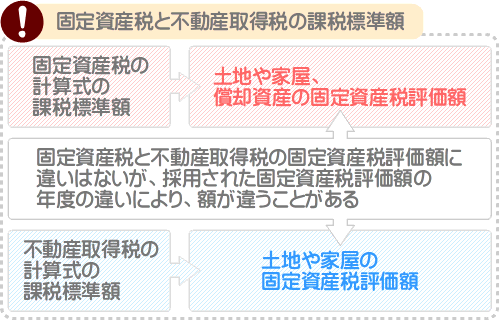

不動産取得税の課税標準額は「土地や家屋の固定資産税評価額」であるのに対し、固定資産税の課税標準額は「土地や家屋、償却資産の固定資産税評価額」となっています。

どちらの課税標準額にも「土地や家屋の固定資産税評価額」が含まれますが、違いはありません。

ただし、採用された固定資産税評価額の年度の違いにより、額が異なる場合があります。

なお、一戸建てを購入すれば、一部例外を除き、土地と家屋を取得したこととなりますが、土地と家屋を取得した場合は、それぞれに不動産取得税が課されます。

また、マンションの一戸を購入すれば、一部例外を除き、土地の持ち分と一戸部分を取得しますが、土地の持ち分と一戸部分を取得した場合は、それぞれに不動産取得税が課されます。

この仕組みは固定資産税と同じであり、固定資産税も土地と家屋、または土地の持ち分と一戸部分にそれぞれ課されます。

2-2. 不動産取得税の軽減措置

不動産取得税には数多くの軽減措置が設けられ、主に適用されるのは以下の五つです。

- 税率が4%から3%に軽減される「軽減税率」

- 土地の不動産取得税が減額される「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」

- 新築住宅の不動産取得税が大きく減額される「不動産取得税の課税標準の特例(新築住宅)」

- 中古住宅の不動産取得税が減額される「不動産取得税の課税標準の特例(中古住宅)」

- 住宅が建つ土地の不動産取得税が減額される「住宅の用に供する土地の取得に対する不動産取得税の減額」

それぞれの詳細は、以下のとおりです。

軽減税率

令和6年3月31日までに土地、または住宅である家屋を取得すれば3%の軽減税率が適用され、それに伴い不動産取得税が減額されます。

不動産取得税の計算式は以下のとおりであり、税率は4%です。

不動産取得税の計算式

課税標準額(土地や家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

しかし、令和6年3月31日までに土地、または住宅である家屋を取得すれば軽減税率が適用され、税率が3%に変更されます。

税率が4%から3%に変更されれば、課税標準額に税率を掛け算しつつ計算する不動産取得税が本来より減額されます。

宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

令和6年3月31日までに宅地など(建物を建てるための土地、または既存の建物を維持するために必要となる土地など)を取得すれば、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されます。

同軽減措置が適用されれば、土地を取得したことにより課される不動産取得税が2分の1に減額されます。

土地の不動産取得税は、本来は以下のように計算し、課税標準額は「土地の固定資産税評価額」です。

土地の不動産取得税の計算式

課税標準額(土地の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

しかし、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されれば、その課税標準額は「土地の固定資産税評価額の2分の1」となります。

課税標準額が固定資産税評価額の2分の1となれば、課税標準額に税率を掛け算しつつ計算する土地の不動産取得税が大きく減額されます。

不動産取得税の課税標準の特例(新築住宅)

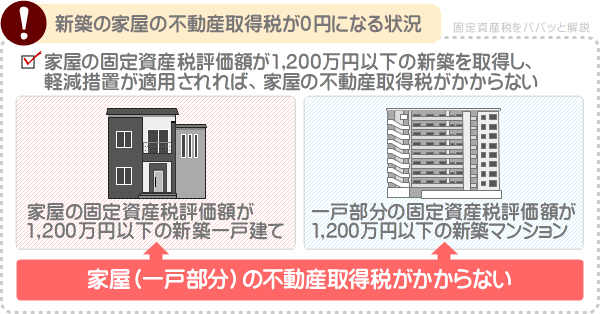

一定の条件を満たす新築の一戸建てやマンションを取得すれば、「不動産取得税の課税標準の特例(新築住宅)」が適用され、家屋の不動産取得税が大きく減額されます。

同軽減措置の主な適用条件は、以下のとおりです。

- 新築の住宅である家屋を取得した

- 床面積が50㎡以上240㎡以下の家屋を取得した

- 新築を取得後30日以内(道府県によっては60日以内)に、税事務所などへ軽減措置が適用される条件を満たすことの申告をした

以上などの条件を満たせば、「不動産取得税の課税標準の特例(新築住宅)」が適用されます。

適用されれば、家屋の不動産取得税を計算する際の課税標準額が、「固定資産税評価額から1,200万円(認定長期優良住宅に該当する新築を取得した場合は1,300万円)が差し引かれた額」となります。

家屋の不動産取得税の計算式は以下のとおりであり、本来の課税標準額は「家屋の固定資産税評価額」です。

家屋の不動産取得税の計算式

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

しかし、「不動産取得税の課税標準の特例(新築住宅)」が適用されれば、固定資産税評価額から1,200万円や1,300万円が差し引かれた額が課税標準額となります。

固定資産税評価額から1,200万円や1,300万円が差し引かれた額が課税標準額となれば、課税標準額に税率を掛け算しつつ計算する不動産取得税が大きく減額されます。

固定資産税評価額が1,200万円や1,300万円以下の新築の家屋を取得した場合は、課税標準額が0円となり不動産取得税はかかりません。

ちなみに、私が運営するもう一つのサイト「誰でもわかる不動産売買」では、不動産取得税がかからない条件の詳細を解説するコンテンツを公開中です。

不動産取得税がかからない条件にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

不動産取得税がかからない条件

不動産取得税の課税標準の特例(中古住宅)

一定の条件を満たす中古住宅を取得すれば「不動産取得税の課税標準の特例(中古住宅)」が適用され、家屋にかかる不動産取得税が大きく減額されます。

同軽減措置が適用される主な条件は、以下のとおりです。

- 本人が居住するための中古住宅である家屋を取得した

- 床面積が50㎡以上240㎡以下の家屋を取得した

- 昭和57年1月1日以降に新築された家屋、または耐震リフォームなどを行うことにより現行の耐震基準に適合する家屋を取得した

- 新築を取得後30日以内(道府県によっては60日以内)に、税事務所などへ軽減措置が適用される条件を満たすことの申告をした

以上の条件などを満たせば、「不動産取得税の課税標準の特例(中古住宅)」が適用されます。

適用されれば、その家屋の不動産取得税を計算する際の課税標準額が、「固定資産税評価額」から「固定資産税評価額から一定の額が差し引かれた額」に変更されます。

家屋の不動産取得税の計算式は以下のとおりであり、その課税標準額は「家屋の固定資産税評価額」です。

家屋の不動産取得税の計算式

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

しかし、「不動産取得税の課税標準の特例(中古住宅)」が適用されれば、その課税標準額は「家屋の固定資産税評価額から一定の額が差し引かれた額」に変更されます。

課税標準額が「家屋の固定資産税評価額」から「家屋の固定資産税評価額から一定の額が差し引かれた額」に変更されれば、課税標準額に税率を掛け算しつつ計算する不動産取得税が減額されます。

差し引かれる一定の額は、取得した中古住宅が新築された日によって異なり、以下のとおりです。

| 新築された日 | 固定資産税評価額から差し引かれる額 |

|---|---|

| 平成9年4月1日以降 | 1,200万円 |

| 平成元年4月1日から平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日から平成元年3月31日 | 450万円 |

| 昭和57年1月1日から昭和60年6月60日 | 420万円 |

なお、「中古住宅の不動産取得税の課税標準の特例」は、中古マンションにも適用されます。

住宅の用に供する土地の取得に対する不動産取得税の減額

先述した「不動産取得税の課税標準の特例(新築住宅)」、または「不動産取得税の課税標準の特例(中古住宅)」が適用され、なおかつその建物と同時に土地を取得したのであれば、「住宅の用に供する土地の取得に対する不動産取得税の減額」も適用されます。

「住宅の用に供する土地の取得に対する不動産取得税の減額」とは、住宅が建つ土地を取得することにより課される不動産取得税が減額される軽減措置です。

減額されるのは、以下の2つのうちの多い方の額です。

- 1. 45,000円

- 2. (その土地の1㎡あたりの固定資産税評価額÷2)×(200平方メートルを上限とする、その土地に建つ住宅の床面積×2)×3%

2つめが難解ですが、固定資産税評価額が1,000万円、敷地面積が100平方メートル(約30坪)、床面積が82.5平方メートル(約25坪)の家屋が建つ土地であれば以下のように計算し、24万7,500円となります。

- 1,000万円(固定資産税評価額)÷100㎡(敷地面積)÷2=5万円(A)

- 82.5㎡(家屋の床面積)×2=165㎡(B)

- (A)×(B)×3%=24万7,500円

2-3. 不動産取得税はいくら?

不動産取得税とは、不動産を取得した際に一度だけ課される地方税です。

ここで気になるのが、不動産取得税がいくらになるかという点ですが、物件によって大きく異なり、残念ながら目安はありません。

強いていえば、売買価格が高額な不動産は、不動産取得税も高くなる傾向があるといえる程度です。

不動産取得税に目安がない理由は、税額を計算する仕組みにあります。

不動産取得税の計算式は、以下のとおりです。

不動産取得税の計算式

課税標準額(不動産の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

以上のように、不動産取得税は課税標準額に税率を掛け算しつつ計算し、課税標準額は「不動産の固定資産税評価額」です。

不動産の固定資産税評価額とは、市町村によって評価された土地や家屋の適正な時価であり、土地や家屋の時価は物件によって大きく異なります。

たとえば、時価が1億円の土地があれば100万円の土地も存在し、時価に目安がなければ課税標準額にも目安がなく、課税標準額に税率を掛け算しつつ計算する税額の目安もありません。

ただし、不動産取得税を試算することはできます。

ここから、この記事の「1-3. 固定資産税はいくら?」にて固定資産税を試算した、販売価格が1,500万円である「土地A」と、販売価格が3,000万円である「家屋A」の不動産取得税を試算しましょう。

1,500万円の土地の不動産取得税はいくら?

まずは、販売価格が1,500万円であり、固定資産税の試算結果が2万4,500円であった「土地A」の不動産取得税を試算します。

土地Aの詳細は、固定資産税を試算した際と同じく、以下のように仮定します。

- 更地の状態の売買価格が1,500万円

- 都市部に位置する

- 敷地面積は100平方メートル(約30坪)

- 延べ床面積が83平方メートル(約25坪)の一戸建てが建つ

- 令和6年3月31日までに取得し、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用される

- 令和6年3月31日までに取得し、不動産取得税の軽減税率である3%が適用される

土地Aの不動産取得税は以下のように計算し、15万7,500円が試算結果です。

試算例

1,500万円(売買価格)×70%(売買価格に占める固定資産税評価額の割合)÷2(「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」の適用)×3%(軽減税率適用後の不動産取得税の税率)=15万7,500円(不動産取得税)

そもそも土地の不動産取得税は、以下のように計算します。

土地の不動産取得税の計算式

課税標準額(その土地の固定資産税評価額)×不動産取得税の税率(4%)=土地の不動産取得税

上記のように、課税標準額は「その土地の固定資産税評価額」です。

よって、土地Aの不動産取得税を試算するためには、その固定資産税評価額を想定しなくてはなりませんが、土地の固定資産税評価額は、公示地価の70%程度と評価されます。

また、地価公示法により、都市部に位置する土地を売買する者は、その土地と立地条件が類似する標準地の公示地価を指標として取り引きをするように努めなくてはならないと規定されています。

これを理由に、都市部に位置する土地Aの売買価格は公示地価を指標として設定され、その固定資産税評価額は、売買価格であり公示地価である1,500万円の70%の1,050万円と考えることができます。

留意点

土地を売買する際は、必ず公示地価を指標として取り引きをするとは限らないため注意してください。

買い主が買い急ぐ場合は公示地価より高く、売り主が売り急ぐ場合は公示地価より低く売買される傾向があります。

そして、土地Aには「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用され、固定資産税評価額である1,050万円の2分の1の525万円が課税標準額となります。

課税標準額が525万であれば、525万円に軽減税率の3%を掛け算した答えである15万7,500円が、土地Aの不動産取得税です。

ただし、15万7,500円という税額は、この記事の「2-2. 不動産取得税の軽減措置」にてご紹介した「住宅の用に供する土地の取得に対する不動産取得税の減額」の適用を加味していないため留意してください。

同軽減措置が適用される場合は、土地Aの不動産取得税は、15万7,500円より低くなります。

3,000万円の新築家屋の不動産取得税はいくら?

つぎに、販売価格が3,000万円であり、固定資産税の試算結果が7万5,600円であった新築の家屋「家屋A」の固定資産税を試算します。

家屋Aの詳細は、固定資産税を試算した際と同じく、以下のように仮定します。

- 床面積が85㎡(約25坪)の一般的な一戸建ての木造家屋

- 販売価格は3,000万円だが、建築費は販売価格の60%である1,800万円(建築費とは、その家屋と同一の家屋を同一の場所に新築するために必要となる材料費と労務費などの合計であり、建築に携わっていない不動産業者が得る利益などは含まれない)

家屋Aの床面積は85㎡(約25坪)であり、この記事の「2-2. 不動産取得税の軽減措置」にてご紹介した「不動産取得税の課税標準の特例(新築住宅)」が適用されます。

であれば、以下のように試算でき、不動産取得税はかかりません。

- 1,800万円(建築費)×60%(建築費に占める固定資産税評価額の割合)=1,080万円(固定資産税評価額)

- 1,080万円(固定資産税評価額)-1,200万円(軽減措置の適用による課税標準額の減額)=0円

- 0円×3%(軽減措置適用後の税率)=0円(不動産取得税)

そもそも家屋の不動産取得税は、以下の式で計算します。

家屋の不動産取得税の計算式

課税標準額(その家屋の固定資産税評価額)×不動産取得税の税率(4%)=家屋の固定資産税

式に含まれる課税標準額は「その家屋の固定資産税評価額」ですが、正確な根拠はないものの、新築の家屋の固定資産税評価額は建築費の60%程度といわれます。

従って、建築費が1,800万円の家屋Aの固定資産税評価額は1,080万円と想定できます。

そして、家屋Aには「不動産取得税の課税標準の特例(新築住宅)」が適用されることにより、固定資産税評価額である1,080万円から1,200万円が差し引かれた額が課税標準額となります。

つまり、課税標準額は0円であり、課税標準額に税率を掛け算しつつ計算する不動産取得税も0円です。

ただし、不動産取得税がかからないのは家屋に限られ、家屋Aが建つ土地の不動産取得税は、別途計算する必要があるため留意してください。

一戸建てを購入するなどして取得すると、一部例外を除き、土地と家屋を取得したこととなり、それぞれに不動産取得税が課されます。

3. 固定資産税と不動産取得税の違い

固定資産税とは、1月1日の時点で固定資産(土地と家屋と償却資産)を

所有することにより課される税金であり、その固定資産が所在する市町村に納める地方税です。

これに対して、不動産取得税とは、不動産(土地と家屋)を購入するなどして取得したことにより課される税金であり、その不動産が所在する道府県に納める地方税となっています。

ここからは、固定資産税と不動産取得税の五つの違いをご紹介しましょう。

3-1. 課される回数が違う

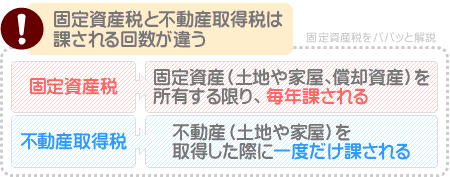

固定資産税と不動産取得税は、課される回数が違います。

固定資産税は、1月1日の時点で固定資産(土地と家屋と償却資産)を所有することにより課される税金であり、土地や家屋などを所有するのであれば、毎年固定資産税が課されます。

一方、不動産取得税は、不動産(土地と家屋)を購入するなどして取得することにより課される税金であり、課されるのは一度限りです。

なお、固定資産税は、1月1日の時点で土地や家屋などの固定資産を所有することにより課されるため、はじめて課されるのは、1月1日に土地や家屋を取得したのでなければ、土地や家屋を取得した年の翌年です。

具体的には、土地や家屋を取得した年の翌年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を以て納税します。

これに対して不動産取得税は、土地や中古住宅である家屋を取得した場合は、取得した日から2~3ヶ月後などに道府県役場から納税通知書が届き、同封されている納付書を以て納税します。

また、新築の家屋を取得した場合は、翌年の4月ごろなどに道府県役場から納税通知書が届き、同じく同封されている納付書を以て納税します。

固定資産税と不動産取得税は、課される回数が違いますが、納税通知書が届く時期も違います。

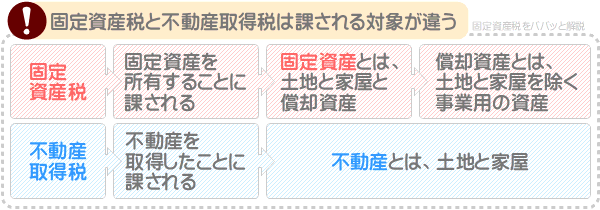

3-2. 課される対象が違う

固定資産税と不動産取得税は、課される対象が違います。

固定資産税は、固定資産を所有することにより課されます。

固定資産とは、土地と家屋と償却資産であり、償却資産とは、土地と家屋を除く事業用の資産を指します。

たとえば、小売業を営むのであれば陳列棚など、飲食業を営むのであれば調理設備など、建設業を営むのであれば重機などが償却資産です。

一方、不動産取得税は、不動産を購入するなどして取得することにより課されます。

不動産とは、土地と家屋です。

具体的には、土地と家屋が一対になった一戸建てを取得したのであれば、土地と家屋の両方に不動産取得税が課されます。

土地の持ち分と一戸部分が一対になったマンションの一戸を取得したのであれば、土地の持ち分と一戸部分の両方に不動産取得税が課されます。

土地のみのを取得したのであれば土地のみに、家屋のみを取得したのであれば家屋のみに不動産取得税が課されます。

ただし、相続することにより不動産を取得した場合は、原則として不動産取得税は課されません。

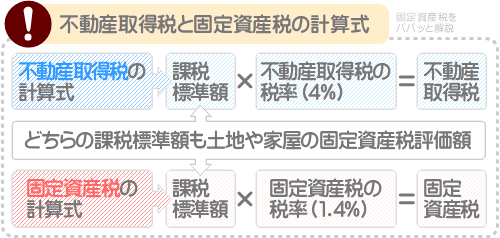

3-3. 税率と税額が違う

固定資産税の税率は1.4%であるのに対し、不動産取得税の税率は4%であり、固定資産税と不動産取得税は税率が大きく違います。

固定資産税と不動産取得税の計算式は、以下のとおりです。

固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=固定資産税

不動産取得税の計算式

課税標準額×不動産取得税の税率(4%)=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

固定資産税と不動産取得税の計算式に含まれる課税標準額は、固定資産、または不動産の「固定資産税評価額」です。

固定資産や不動産の固定資産税評価額とは、市町村によって評価された、その固定資産(土地と家屋と償却資産)や、不動産(土地と家屋)の適正な時価です。

つまり、土地や家屋の固定資産税や不動産取得税を計算するのであれば、課税標準額は同じというわけですが、税率が大きく異なるため税額も大きく異なります。

一般には、同一の土地や家屋であれば、税率が高い不動産取得税の方が固定資産税より高くなります。

ただし、軽減措置が適用されることにより、不動産取得税より固定資産税の方が高くなる場合もあります。

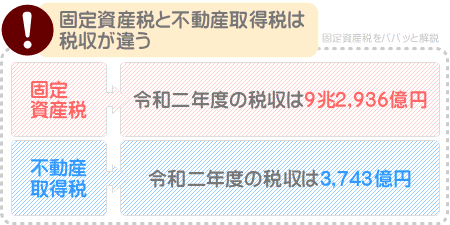

3-4. 税収が大きく違う

固定資産税と不動産取得税は、税収が大きく違います。

総務省の公式サイト内に設けられた固定資産税を解説するページによれば、令和2年度における固定資産税の税収は9兆2,936億円です。

これに対して、同じく総務省の公式サイト内に設けられた不動産取得税を解説するページによれば、令和2年度における不動産取得税の税収は3,743億円であり、固定資産税の約25分の1となっています。

この税収の差は、固定資産税は毎年課されるのに対し、不動産取得税は一度だけ課されることにあると考えられます。

なお、固定資産税も不動産取得税も税収の使い道は特に定められておらず、公共施設の整備や福祉サービスの充実など、幅広い用途に使用されます。

使い道が定められていない税金を「普通税」と呼び、固定資産税も不動産取得税も普通税であり、税の種類による違いはありません。

ただし、固定資産税は市町村が徴収し、不動産取得税は道府県が徴収します。

3-5. 分納できる回数が違う

固定資産税と不動産取得税は分納できる回数が異なり、固定資産税は4回に分納できるものの、不動産取得税は原則として一括で納付しなければなりません。

1月1日の時点で固定資産を所有すると固定資産税が課されることが決定し、その年の4月ごろに市町村役場から納税通知書が届き、同封されている納付書を以て納税します。

その納付書は、一括で収める納付書と、4回に分納する納付書で構成され、都合に合った納付書を選択できます。

一方、不動産を取得すると不動産取得税が課されることが決定し、早ければ取得後2~3ヶ月以内に、遅ければ翌年の4月ごろなどに道府県から納税通知書と納付書が届きます。

その納付書は、一括で収める納付書のみであり、不動産取得税は分納できません。

ただし、一部の市町村では、クレジットカードで不動産取得税を納めることが可能であり、クレジットカードで納付すれば手数料がかかるものの、任意の回数で分納できます。

これまでにご紹介した固定資産税と不動産取得税の違いを表でまとめると、以下のとおりです。

| 固定資産税 | 不動産取得税 | |

|---|---|---|

| 課される回数 | 毎年 | 1回 |

| 課される対象 | 固定資産(土地と家屋と償却資産) | 不動産(土地と家屋) |

| 税率 | 市町村によって異なるものの主に1.4% | 4% |

| 税収 | 9兆2,936億円(令和2年度) | 3,743億円(令和2年度) |

| 徴収する自治体 | 市町村(東京23区は東京都) | 道府県(東京23区は東京都) |

| 分納できるか | 4回に分納できる | 原則として分納できない |

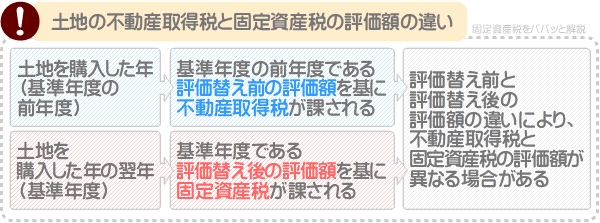

4. 不動産取得税と固定資産税の評価額の違い

土地や家屋を取得すると不動産取得税が、所有すると固定資産税が課されます。

そして、不動産取得税と固定資産税の課税明細書を見ると「評価額」や「価格」などの名目で取得、または所有する土地や家屋の固定資産税評価額が記されています。

不動産取得税と固定資産税は、どちらも「課税標準額」に税率を掛け算しつつ税額を計算し、どちらの課税標準額も土地や家屋の固定資産税評価額です。

であれば、不動産取得税と固定資産税の土地や家屋の評価額は同じはずですが、違うことがあります。

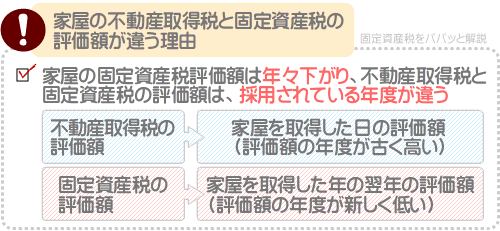

特に、新築の家屋の不動産取得税と固定資産税の評価額は、大きく違います。

不動産取得税と固定資産税の評価額の違いは、用いられている固定資産税評価額の年度の違いであり、不動産取得税の評価額は年度が古く、固定資産税の評価額は年度が新しいことが理由です。

ここから、家屋と土地の不動産取得税と固定資産税の評価額が違う理由を解説しましょう。

4-1. 家屋の不動産取得税と固定資産税の評価額が違う理由

家屋の不動産取得税と固定資産税は、課税標準額に税率を掛け算しつつ計算し、どちらも課税標準額は「その家屋の評価額」である固定資産税評価額です。

家屋の固定資産税評価額とは、市町村によって評価された、不動産取得税や固定資産税が課される対象となる家屋の適正な時価です。

時価とは、「その時点における価格」を意味します。

これを理由に、年々少しずつ劣化する家屋は、一部例外を除き、毎年少しずつ評価額が下がります。

新築の家屋であれば、新築された時点の評価額を100%とすると、翌年の1月1日には80%まで下がります。

中古住宅の家屋であれば、取得した時点の固定資産税評価額を100%とすると、翌年の1月1日には99%や98%、97%や96%など、極わずかながら下がります。

そして、家屋の不動産取得税を計算する際の課税標準額となる評価額は、取得した日の固定資産税評価額が採用されます。

一方、家屋の固定資産税を計算する際の課税標準額となる評価額は、取得した年の翌年の1月1日の時点における固定資産税評価額が採用されます。

つまり、不動産取得税と固定資産税の評価額は、採用されている固定資産税評価額の年度が違うというわけです。

先述のとおり、家屋の固定資産税評価額は、一部例外を除き、毎年少しずつ下がります。

従って、採用されている年度が異なる家屋の不動産取得税と固定資産税の評価額は、違うこととなります。

4-2. 土地の不動産取得税と固定資産税の評価額が違う理由

土地の不動産取得税と固定資産税の評価額が違うのは、基準年度の前年に土地を取得したことが理由と考えられます。

土地の不動産取得税と固定資産税は、課税標準額に税率を掛け算しつつ計算し、どちらも課税標準額は「その土地の評価額」である固定資産税評価額です。

土地の固定資産税評価額とは、市町村によって評価されたその土地の適正な時価であり、不動産取得税や固定資産税の課税明細書に記されている土地の評価額は、固定資産税評価額を意味します。

そして、土地の固定資産税評価額は、令和3年、令和6年など、3年に1度の「基準年度」と呼ばれる年に地価などを鑑みつつ見直されます。

固定資産税評価額が見直されることを「評価替え」と呼び、地価が上がれば評価額も上がり、地価が下がれば評価額も下がります。

地価が変わらなければ、評価額は同じです。

そして、土地を取得したことにより課される不動産取得税の課税標準額は、土地を取得した時点における固定資産税評価額となります。

一方、土地を取得後はじめて課される固定資産税の課税標準額は、土地を取得した年の翌年の固定資産税評価額となります。

これにより、基準年度の前年に土地を取得すると、不動産取得税の課税標準額は評価替え前の固定資産税評価額に、固定資産税の課税標準額は評価替え後の固定資産税評価額となります。

評価替え前と評価替え後の固定資産税評価額が同じであれば、不動産取得税と固定資産税の評価額は同じですが、異なれば評価額が違うという状況が発生します。

5. 不動産取得税と固定資産税の課税標準額の違い

不動産(土地と家屋)を取得すると不動産取得税が課され、その課税標準額は固定資産税評価額です。

また、固定資産(土地と家屋と償却資産)を所有すると固定資産税が課され、その課税標準額も固定資産税評価額となっています。

不動産取得税の計算式

課税標準額(土地や家屋の固定資産税評価額)×不動産取得税の税率=不動産取得税

固定資産税の計算式

課税標準額(土地や家屋、または償却資産の固定資産税評価額)×固定資産税の税率=固定資産税

よって、不動産取得税と固定資産税の課税標準額は同じはずですが、納税通知書を見ると、異なる課税標準額が記されていることがあります。

不動産取得税と固定資産税の課税標準額が異なる理由は、軽減措置の適用具合や、採用された固定資産税評価額の年度の違いにあると考えられます。

ここからは、家屋と土地の不動産取得税と固定資産税の課税標準額が違う理由をご紹介しましょう。

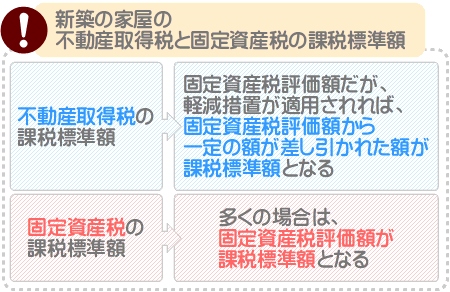

5-1. 新築の家屋の課税標準額が違う理由

新築の家屋に課される不動産取得税と固定資産税の課税標準額が違う理由は様々ですが、その多くは適用される軽減措置による違いです。

新築の家屋に課される不動産取得税の課税標準額は、その家屋の固定資産税評価額です。

しかし、床面積が50㎡以上240㎡以下であるなど、一定の条件を満たす新築の家屋を取得しつつ税事務所に申告をすれば、「不動産取得税の課税標準の特例(新築住宅)」という軽減措置が適用されます。

同軽減措置は、新築の家屋の不動産取得税が軽減される措置であり、適用されれば、その課税標準額は「固定資産税評価額から1,200万円(認定長期優良住宅を取得した場合は1,300万円)が差し引かれた額」となります。

一方、新築の家屋にかかる固定資産税の課税標準額は、主にその家屋の固定資産税評価額です。

これにより、新築の家屋は、不動産取得税と固定資産税の課税標準額が違うという状況が発生します。

その他にも、採用された固定資産税評価額の年度の違いによって、課税標準額が違うこともあります。

新築の家屋の固定資産税評価額は、新築された日を100%とすると、翌年には80%まで下がります。

不動産取得税の課税標準額となる固定資産税評価額は、取得した日の固定資産税評価額であり、固定資産税の課税標準額となる固定資産税評価額は、取得した年の翌年の固定資産税評価額です。

5-2. 中古住宅の家屋の課税標準額が違う理由

中古住宅の家屋に課される不動産取得税と固定資産税の課税標準額が違う理由は様々ですが、主に軽減措置の適用による違いと考えられます。

中古住宅の家屋を取得したことにより課される不動産取得税の課税標準額は、その家屋の固定資産税評価額です。

しかし、昭和57年1月1日以降に新築された中古住宅などを取得しつつ税事務所に申告をすれば、「不動産取得税の課税標準の特例(中古住宅)」という軽減措置が適用されます。

同軽減措置が適用されれば、その不動産取得税の課税標準額は、固定資産税評価額から一定の額が差し引かれた額となります。

差し引かれる額は、その家屋が新築された日などによって異なり、平成9年4月1日以降に新築された家屋であれば1,200万円です。

これに対して、中古住宅を所有することにより課される固定資産税の課税標準額は、一部例外を除き、固定資産税評価額となります。

その他にも、採用されている固定資産税評価額の年度の違いによって、課税標準額が違うことも考えられます。

中古住宅の家屋の固定資産税評価額は、一部例外を除き、毎年少しずつ下がります。

そして、不動産取得税の課税標準額となる固定資産税評価額は、中古住宅を取得した年の固定資産税評価額であり、固定資産税の課税標準額となる固定資産税評価額は、翌年の固定資産税評価額です。

これを理由に、中古住宅の家屋に課される不動産取得税と固定資産税の課税標準額は、同額にならないことがあります。

5-3. 土地の課税標準額が違う理由

土地の不動産取得税と固定資産税の課税標準額が違う理由は、適用される軽減措置の違いにあると考えられます。

令和6年3月31日までに宅地など(建物を建てるための土地、または既存の建物を維持するために必要となる土地など)を取得すると、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されます。

同軽減措置が適用されれば、土地の不動産取得税の課税標準額は、固定資産税評価額の2分の1となります。

これに対して、住宅が建つ土地に課される固定資産税には、「住宅用地の特例」が適用されます。

住宅用地の特例とは、住宅が建つ土地に課される固定資産税が減額される軽減措置です。

住宅用地の特例が適用されれば、その土地の固定資産税の課税標準は、固定資産税評価額の6分の1、または3分の1となります。

また、更地に課される固定資産税は、「負担調整措置」が適用されることにより、課税標準額は、固定資産税評価額の70%が上限となります。

「負担調整措置」とは、土地所有者の税負担を軽減する措置です。

| 課税標準額 | |

|---|---|

| 不動産取得税 | 令和6年3月31日までに取得した宅地などは固定資産税評価額の2分の1 |

| 住宅用地の固定資産税 | その土地の固定資産税評価額の6分の1、または3分の1 |

| 更地の固定資産税 | その土地の固定資産税評価額の70%が上限 |

ちなみに、市街化区域に位置する土地を所有する場合は、

都市計画税が課されることがありますが、先にご紹介した「住宅用地の特例」が適用された住宅用地の都市計画税の課税標準額は、固定資産税評価額の3分の1、または3分の2となります。

加えて、更地にかかる都市計画税の課税標準額は、先にご紹介した「負担調整措置」が適用されることにより、固定資産税評価額の70%が上限です。

負担調整措置の詳細は、当サイト「固定資産税をパパっと解説」にて公開するコンテンツにてわかりやすく解説中です。

負担調整措置にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税の負担調整措置とは?(図解でわかりやすい!)

6. 不動産取得税と固定資産税はどちらが高い?

土地や家屋に課される不動産取得税と固定資産税は、物件によって大きく異なります。

よって、不動産取得税と固定資産税はどちらが高いと断言できませんが、税率が4%である不動産取得税は、税率が1.4%の固定資産税より高くなる傾向があります。

土地や家屋に課される不動産取得税と固定資産税の計算式、および税率は以下のとおりです。

不動産取得税の計算式

課税標準額(土地や家屋の固定資産税評価額)×不動産取得税の税率(4%)=不動産取得税

固定資産税の計算式

課税標準額(土地や家屋の固定資産税評価額)×固定資産税の税率(主に1.4%)=固定資産税

式に含まれる課税標準額は、どちらも土地や家屋の固定資産税評価額(市町村によって評価された土地や家屋の適正な時価)ですが、不動産取得税の税率は4%であるのに対し、固定資産税の税率は1.4%です。

これを理由に、不動産取得税は固定資産税より高くなる傾向があります。

ただし、新築の家屋を取得したことにより課される不動産取得税には、「不動産取得税の課税標準の特例(新築住宅)」という軽減措置が設けられています。

同軽減措置は、床面積が50平方メートル以上240平方メートル以下などの新築の住宅を取得しつつ申告をすることにより適用され、適用されれば、固定資産税評価額から最高で1,300万円が差し引かれた額が課税標準額となります。

固定資産税評価額から1,300万円が差し引かれた額が課税標準額となれば、課税標準額に税率を掛け算しつつ計算する不動産取得税が大幅に安くなります。

また、中古住宅の家屋を取得したことにより課される不動産取得税には、「不動産取得税の課税標準の特例(中古住宅)」という軽減措置が設けられています。

同軽減措置は、昭和57年1月1日以降に新築された中古住宅である家屋などを取得しつつ申告をすることにより適用され、適用されれば、固定資産税評価額から最高で1,200万円が差し引かれた額が課税標準額となります。

こちらも同じく、固定資産税評価額から1,200万円が差し引かれた額が課税標準額となれば、課税標準額に税率を掛け算しつつ計算する不動産取得税が大幅に安くなります。

これらを理由に、軽減措置が適用される物件を購入したのであれば、不動産取得税より固定資産税の方が高くなることもあります。

まとめ

固定資産税と不動産取得税の違いをご紹介しました。

固定資産税とは、1月1日の時点で固定資産を所有することにより課される税金であり、固定資産を所有するのであれば、毎年課されます。

固定資産とは、土地と家屋と償却資産です。

不動産取得税とは、不動産を取得することにより課される税金であり、不動産を取得した際に一度だけ課されます。

不動産とは、土地と家屋を指します。

固定資産税と不動産取得税は、課税標準額に税率を掛け算しつつ計算し、課税標準額はどちらも固定資産税評価額ですが、不動産取得税の税率は4%であるのに対し、固定資産税の税率は1.4%です。

総じて、不動産取得税と固定資産税は、課される対象と課される回数、税率が違うといえます。

固定資産税と不動産取得税の違いをお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

ご紹介した内容が、皆様に役立てば幸いです。失礼いたします。

最終更新日:2023年3月

記事公開日:2021年7月

こちらの記事もオススメです