積水ハウスの固定資産税はもちろん高い。税額の試算方法を解説

積水ハウスといえば高品質で坪単価が高いことで有名ですが、その固定資産税は、ほぼ間違いなく高くなります。

積水ハウスの固定資産税が高い理由を解説し、税額のシミュレーション方法と、多少なりとも固定資産税を安く抑える方法をご紹介しましょう。

目次

- 1. 積水ハウスの固定資産税が高い理由

- 1-1. 積水ハウスの固定資産税のシミュレーション方法

- 1-2. 新築の積水ハウスの固定資産税は、取得後3年などにわたり減額される

- 1-3. 積水ハウスが建つ土地の固定資産税のシミュレーション方法

- まとめ - 仕様を抑えれば、積水ハウスの固定資産税は多少安くなる

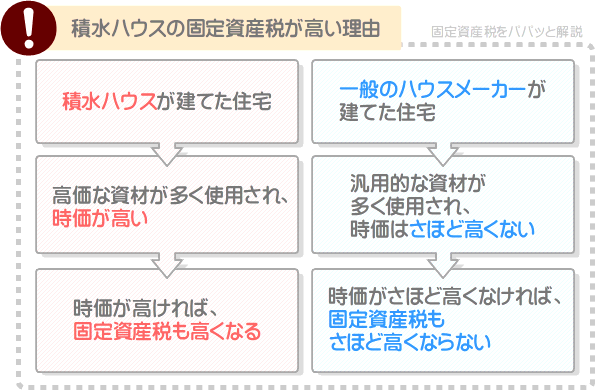

積水ハウスの固定資産税が高い理由

積水ハウスの固定資産税が高いのは、高価な資材がふんだんに使用されているためです。

固定資産税は、対象となる資産の時価を基に税額を計算し、時価に応じた税額が課され、時価が高ければ税額は高くなり、時価が低ければ税額は低くなります。

積水ハウスは坪単価が群を抜いて高く、一般のハウスメーカーや工務店が建てる住宅より高価な資材が多く使用されています。

高価な資材が多く使用されている建物は、時価が高くなります。

先述のとおり、固定資産税は対象となる資産の時価を基に税額を計算し、時価が高ければ税額も高くなります。

よって、高価な資材が多く使用されている積水ハウスは、必然として固定資産税が高くなります。

これは、シャーウッド、コカゲラウンジ、レグヌムコート、鉄骨、木造を問いません。

つづいて、積水ハウスで新築を予定する方へ向けて、その建物と、建物が建つ土地にかかる固定資産税、および都市計画税をシミュレーションする方法をご紹介しましょう。

ちなみに、建物の固定資産税は、一般には非木造で階数が多いほど税額が高くなります。

これを積水ハウスに当てはめれば、「鉄骨で3階建てや4階建てのレグヌムコートは固定資産税が高くなり、木造で平屋建てのシャーウッドは固定資産税が安くなる」となります。

実際の税額は床面積や仕様などによって異なりますが、参考になさってください。

積水ハウスの固定資産税のシミュレーション方法

積水ハウスの新築である建物の固定資産税は、「建物の建築費×60%×80%×1.4%」と計算すればシミュレーションできます。

また、市街地に建物や土地を所有すると、多くの場合は固定資産税に加えて都市計画税も課されることとなります。

積水ハウスの新築である建物の都市計画税は、「建物の建築費×60%×80%×0.3%」と計算すればシミュレーションすることが可能です。

積水ハウスの新築である建物の固定資産税のシミュレーション式

建物の建築費×60%×80%×1.4%=建物の固定資産税

積水ハウスの新築である建物の都市計画税のシミュレーション式

建物の建築費×60%×80%×0.3%=建物の都市計画税

式に含まれる「建物の建築費」は、「本体価格」と「建物を建てるための工事費用」の合計であり、外構の工事費用などは含まれません。

たとえば、本体価格が4,000万円、建物を建てるための工事費用が2,000万円であれば「4,000万円+2,000万円=6,000万円」と計算し、建物の建築費は6,000万円です。

建物の建築費が6,000万円であれば以下のように計算し、その積水ハウスの建物の固定資産税は40万3,200円程度、都市計画税は8万6,400円程度、合計48万9,600円程度がシミュレーション結果となります。

固定資産税のシミュレーション例

6,000万円×60%×80%×1.4%=40万3,200円

都市計画税のシミュレーション例

6,000万円×60%×80%×0.3%=8万6,400円

固定資産税と都市計画税の合計

40万3,200円(固定資産税)+8万6,400円(都市計画税)=48万9,600円

積水ハウスであるか否かを問わず、建物の固定資産税や都市計画税は、以下のように課税標準額に税率を掛け算して計算します。

建物の固定資産税の計算式

課税標準額(その建物の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

建物の都市計画税の計算式

課税標準額(その建物の固定資産税評価額)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=都市計画税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

建物の固定資産税や都市計画税を計算する際の課税標準額は、式に記したように「その建物の固定資産税評価額」です。

建物の固定資産税評価額とは、市町村が評価したその建物の時価であり、建物の新築時の固定資産税評価額は、正確な根拠はないものの建築費の60%程度になるといわれます。

そして、建物にはじめて課される固定資産税を計算する際の課税標準額は、新築時の固定資産税評価額の80%となります。

固定資産税の税率は市町村によって異なるものの主に1.4%、都市計画税の税率は市町村によって異なるものの最高で0.3%です。

したがって、先のように「建物の建築費×60%×80%×1.4%」や、「建物の建築費×60%×80%×0.3%」などと計算すれば、その建物の新築時の固定資産税や都市計画税をシミュレーションできます。

新築の積水ハウスの固定資産税は、取得後3年などにわたり減額される

先述のとおり、積水ハウスの新築である建物の固定資産税は、「建物の建築費×60%×80%×1.4%」と計算すればシミュレーションできます。

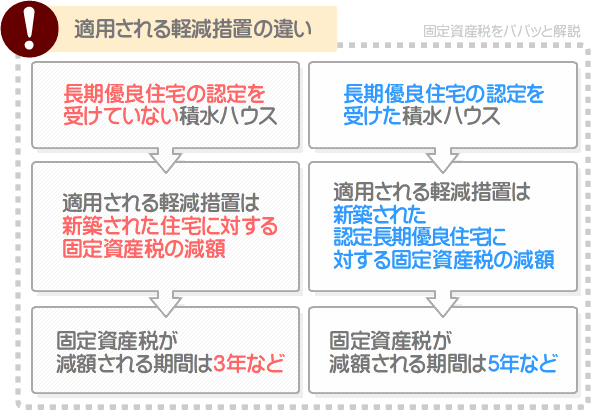

しかし、その積水ハウスの床面積が50㎡以上280㎡以下であれば軽減措置が適用され、一定の期間にわたり固定資産税が減額されるため留意してください。

適用される軽減措置の名称は、「新築された住宅に対する固定資産税の減額」です。

同軽減措置が適用されれば、はじめて固定資産税が課されることとなった年から3年などにわたり、建物にかかる固定資産税が2分の1に減額されます。

たとえば、本記事の「積水ハウスの固定資産税のシミュレーション方法」にて、建築費が6,000万円の積水ハウスの建物の固定資産税を40万3,200円程度とシミュレーションしました。

であれば「40万3,200円÷2=20万1,600円」と計算し、その建物の固定資産税は、3年などにわたり20万1,600円程度に減額されます。

減額されるのは建物の固定資産税のみであり、都市計画税は減額されません。

また、積水ハウスの建物は、標準仕様で長期優良住宅の認定基準を満たすとのことですが、長期優良住宅の認定を受けるのであれば「新築された認定長期優良住宅に対する固定資産税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、建物の固定資産税が減額される期間が5年などに延長されます。

よって、積水ハウスでの新築を希望しつつ固定資産税を安く抑えたい場合は、長期優良住宅の認定を受けるのが良いでしょう。

ただし、長期優良住宅の認定を受けると、定期的に点検を受けつつ修繕をする必要があるなど、ランニングコストがかかるため注意してください。

加えて、「新築された認定長期優良住宅に対する固定資産税の減額」は、一部例外を除き、長期優良住宅の認定を受けるだけでは適用されません。

長期優良住宅と認定された積水ハウスの取得が完了した後に、期限内に市町村役場に申告をすることによって適用されます。

期限は市町村によって異なりますが、長期優良住宅と認定された積水ハウスの取得が完了した日が属する年の翌年の1月31日です。

たとえば、令和7年に取得が完了したのであれば、令和8年1月31日が期限になるといった具合です。

正確な期限は、市町村役場の資産税課、またはホームページなどにてご確認いただけます。

積水ハウスが建つ土地の固定資産税のシミュレーション方法

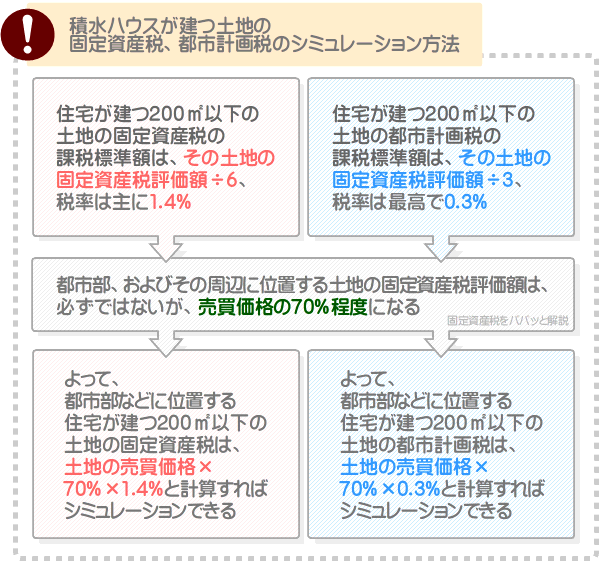

積水ハウスが建つ土地は、面積が200㎡(約60坪)以下であり、都市部およびその周辺に位置するのであれば、「土地の売買価格×70%÷6×1.4%」と計算すれば固定資産税をシミュレーションできます。

また、同じく面積が200㎡以下であり、都市部およびその周辺に位置するのであれば、「土地の売買価格×70%÷3×0.3%」と計算すれば都市計画税をシミュレーションすることが可能です。

積水ハウスが建つ土地の固定資産税のシミュレーション式

土地の売買価格×70%÷6×1.4%=固定資産税

積水ハウスが建つ土地の都市計画税のシミュレーション式

土地の売買価格×70%÷3×0.3%=都市計画税

たとえば、積水ハウスが建つ土地の売買価格が3,000万円であったとしましょう。

であれば以下のように計算し、固定資産税は4万9,000円程度、都市計画税は2万1,000円程度、合計7万円程度がシミュレーション結果です。

固定資産税のシミュレーション例

3,000万円(土地の売買価格)×70%÷6×1.4%=4万9,000円

都市計画税のシミュレーション例

3,000万円(土地の売買価格)×70%÷6×0.3%=2万1,000円

合計

4万9,000円(固定資産税)+2万1,000円(都市計画税)=7万円

積水ハウスであるか否かを問わず、住宅が建つ200㎡(約60坪)以下の土地の固定資産税や都市計画税は、以下のように課税標準額に税率を掛け算して計算します。

住宅が建つ200㎡以下の土地の固定資産税の計算式

課税標準額(その土地の固定資産税評価額÷6)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

住宅が建つ200㎡以下の土地の都市計画税の計算式

課税標準額(その土地の固定資産税評価額÷3)×都市計画税の税率(市町村によって異なるものの最高で0.3%)=都市計画税

住宅が建つ200㎡以下の土地の固定資産税を計算する際の課税標準額は、式に記したように「その土地の固定資産税評価額÷6」です。

住宅が建つ200㎡以下の土地の都市計画税を計算する際の課税標準額は、式に記したように「その土地の固定資産税評価額÷3」となります。

土地の固定資産税評価額とは、市町村が評価したその土地の時価であり、都市部およびその周辺に位置する土地の固定資産税評価額は、物件によって異なるものの売買価格の70%程度になります。

また、固定資産税の税率は式に記したように1.4%など、都市計画税の税率は式に記したように0.3%などです。

したがって、「土地の売買価格×70%×1.4%」や「土地の売買価格×70%×0.3%」などと計算すれば、積水ハウスが建つ土地の固定資産税や都市計画税をシミュレーションできます。

まとめ - 仕様を抑えれば、積水ハウスの固定資産税は多少安くなる

積水ハウスの固定資産税が高い理由を解説し、税額のシミュレーション方法をご紹介しました。

固定資産税は、対象となる資産の時価を基に税額を計算し、時価が高いほど税額が高くなります。

積水ハウスといえば坪単価が高いことで有名であり、その建物の時価は、一般のハウスメーカーや工務店が建てた建物より高くなります。

よって、積水ハウスの固定資産税は、やはり高くなります。

積水ハウスで住宅を新築する予定の方がいらっしゃいましたら、ぜひ参考になさってください。

なお、先述のとおり固定資産税は、対象となる資産の時価を基に税額を計算し、時価が高いほど税額が高くなります。

すなわち、積水ハウスの固定資産税は、時価が高くならないようにすれば税額を抑えることができるというわけです。

積水ハウスでの新築を希望しつつ時価を抑えることは簡単なことではありませんが、仕様を抑えれば必要以上に時価が高くならないようにすることはできます。

具体的には、ホームエレベーターや自動で開閉する天窓など高価な設備の導入を控える、お風呂やトイレ、洗面台の数を必要最小限にするなどが有効です。

また、屋根材一体型の太陽光パネルや床暖房を導入する場合は、設置面積を最小限にすることなども有効となります。

- ホームエレベーターや自動で開閉する天窓など、高価な設備の導入を控える

- お風呂やトイレ、洗面台の設置数を最小限にする

- 屋根材一体型の太陽光パネルを導入する場合は、設置面積を最小限にする

- 床暖房を導入する場合は、設置面積を最小限にする

本記事の内容が、皆様に役立てば幸いです。失礼いたします。

記事公開日:2025年7月

こちらの記事もオススメです