物置の固定資産税はいくら?

物置は、固定資産税がかかる場合とかからない場合があり、かかる場合は高ければ3,500円程度、安ければ1,500円程度です。

物置の固定資産税はいくらか、固定資産税がかからない物置の条件、物置が市町村役場にバレるとどうなるかご紹介しましょう。

なお、ご紹介するのはマイホームに設置した私用の物置の固定資産税に関することであり、償却資産(事業用の資産)である物置には該当しないため留意してください。

目次

- 1. 物置の固定資産税は高ければ3500円程度、安ければ1500円程度

- 2. 固定資産税がかからない物置とは?

- 3. 物置がバレると固定資産税はどうなる?

- 4. コンクリートの上に置いただけの物置は固定資産税がかかる?

- 5. ヨドハウスの固定資産税はいくら?

- 6. プレハブ物置の固定資産税はいくら?

- 7. 物置はサイズによって固定資産税が高くなる?

1. 物置の固定資産税は高ければ3500円程度、安ければ1500円程度

物置を設置する際は固定資産税がいくらになるか気になりますが、高ければ3,500円程度、安ければ1,500円程度です。

イナバ物置などの高価な物置を設置した場合は3,500円程度になることがありますが、多くの場合は1,500円程度となります。

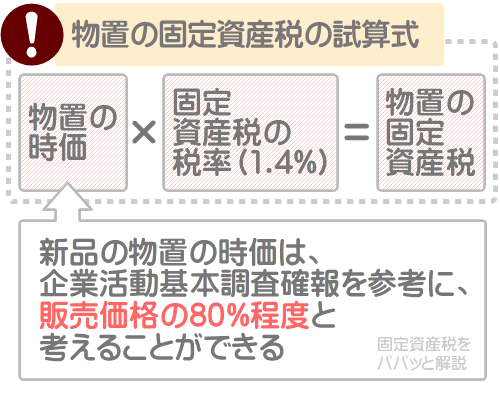

購入を希望する物置の固定資産税は、その物置の消費税別の販売価格の80%に、固定資産税の税率である1.4%を掛け算すれば、大まかな税額を試算することが可能です。

物置の固定資産税を試算する式

物置の販売価格(消費税別)×80%×1.4%=物置の固定資産税

たとえば、イナバ物置など、30万円の高額な物置であれば以下のように計算し、固定資産税は3,360円程度です。

30万円の物置の固定資産税の試算例

30万円(消費税別の販売価格)×80%×1.4%=3,360円

また、10万円などで購入できる小型の物置であれば以下のように計算し、固定資産税は1,120円程度となります。

10万円の物置の固定資産税の試算例

10万円(消費税別の販売価格)×80%×1.4%(固定資産税の税率)=1,120円

家屋の固定資産税は、その家屋の時価に、固定資産税の税率である1.4%を掛け算しつつ計算します。

これは、物置も変わりません。

よって、購入を希望する物置の固定資産税は、その物置の時価に1.4%を掛け算すれば試算できます。

経済産業省が公開する資料「2021年 企業活動基本調査確報」によれば、2020年度における製造業の原価率は売上高の80.8%です。

これを理由に、購入を希望する物置の時価は、販売価格の80%程度と考えることができます。

であれば、販売価格の80%に固定資産税の税率である1.4%を掛け算すれば、購入を希望する物置の固定資産税がいくらになるか試算することが可能です。

ただし、購入した物置を市街化区域(既に市街地である区域、または今後10年以内に市街化が図られる区域)に設置する場合は、さほど高くはありませんが、一部例外を除き都市計画税も課されることとなります。

つづいて、物置の都市計画税がいくらか、税額の目安をご紹介しましょう。

1-1. 物置の都市計画税はいくら?

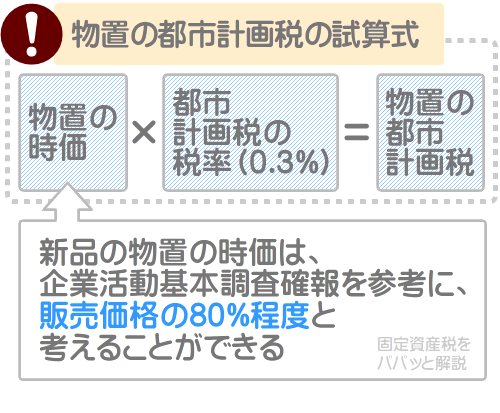

物置の都市計画税は、高ければ720円程度、安ければ240円程度です。

購入を希望する物置の都市計画税は、販売価格の80%に、都市計画税の税率である0.3%を掛け算すれば税額がいくらになるか試算できます。

物置の都市計画税を試算する式

物置の販売価格(消費税別)×80%×0.3%(都市計画税の税率)=物置の固定資産税

たとえば、販売価格が30万円であるイナバ物置であれば以下のように計算し、都市計画税は720円程度です。

30万円の物置の都市計画税の試算例

30万円(消費税別の販売価格)×80%×0.3%=720円

また、販売価格が10万円であるサイズが小さい物置であれば以下のように計算し、都市計画税は240円程度となります。

10万円の物置の都市計画税の試算例

10万円(消費税別の販売価格)×80%=240円

家屋(家屋には物置も含まれます)の都市計画税は、その家屋の時価に、都市計画税の税率である0.3%を掛け算しつつ計算します。

購入を希望する物置の時価は、先述のとおり経済産業省の資料に掲載されている2020年度の製造業の原価率を参考に、販売価格の80%程度と考えることが可能です。

したがって、販売価格の80%に0.3%を掛け算すれば、購入を希望する物置の都市計画税がいくらになるか試算できます。

以下は、販売価格を基に試算した、物置の固定資産税と都市計画税の早見表です。

物置の固定資産税と都市計画税はいくら?

| 物置の販売価格 | 固定資産税 | 都市計画税 | 合計 |

|---|---|---|---|

| 10万円 | 1,120円 | 240円 | 1,360円 |

| 20万円 | 2,240円 | 480円 | 2,720円 |

| 30万円 | 3,360円 | 720円 | 4,080円 |

| 40万円 | 4,480円 | 960円 | 5,440円 |

| 50万円 | 5,600円 | 1,200円 | 6,800円 |

| 60万円 | 6,720円 | 1,440円 | 8,160円 |

| 70万円 | 7,840円 | 1,680円 | 9,520円 |

| 80万円 | 8,960円 | 1,920円 | 1万880円 |

| 90万円 | 1万80円 | 2,160円 | 1万2,240円 |

| 100万円 | 1万1,200円 | 2,400円 | 1万3,600円 |

| 150万円 | 1万6,800円 | 3,600円 | 2万400円 |

| 200万円 | 2万2,400円 | 4,800円 | 2万7,200円 |

※ 販売価格は消費税別

※ 各税額は概算

なお、物置は、必ず固定資産税や都市計画税がかかるわけではなく、一定の条件を満たすことにより課税されます。

つづいて、固定資産税がかからない物置の条件をご紹介しましょう。

2. 固定資産税がかからない物置とは?

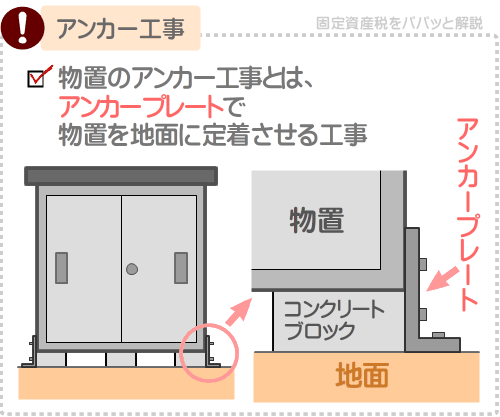

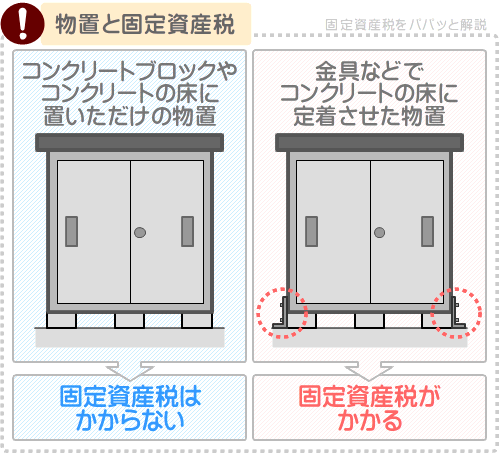

物置は、地面に置いただけであれば固定資産税がかからないこととなり、アンカー工事を行うなどして地面に定着させることによって固定資産税かかかることとなります。

アンカー工事とは、以下のようにアンカープレートを用いて物置を地面に定着させる工事であり、地震や台風による転倒を防ぐために施工します。

土地や家屋を所有すると市町村から固定資産税が課されますが、市町村は地方税法に則り課税します。

地方税法とは、固定資産税や都市計画税などの税金に関することを定めた法律です。

そして、地方税法の第三百四十三条によって固定資産税の納税義務者が規定され、第三百四十三条を簡単にご紹介すると以下のようになります。

地方税法 第三百四十三条(固定資産税の納税義務者等)

固定資産税は、土地、家屋、償却資産の所有者に課す

地方税法の第三百四十三条に含まれる家屋の定義は、地方税法を補足する総務省の通知「地方税法の施行に関する取扱いについて(市町村税関係)」の「第3章 固定資産税 第1節 通則 第1 課税客体 2」に記され、その部分を簡単にご紹介すると以下のとおりです。

「地方税法の施行に関する取扱いについて」の「第3章 固定資産税 第1節 通則 第1 課税客体 2」

地方税法における固定資産税を課す対象となる家屋とは、不動産登記法における建物である

不動産登記法とは登記に関することを定めた法律であり、不動産登記法における建物の定義は、不動産登記規則の第百十一条に記されています。

不動産登記規則とは、不動産登記法の詳細を定めた規則であり、不動産登記規則の第百十一条を簡単にご紹介すると以下のとおりです。

不動産登記規則 第百十一条

建物とは屋根や壁があり土地に定着した建造物であって、その用途を成し遂げる状態にあるものをいう

つまり、固定資産税が課される対象となる家屋とは「屋根や壁があり土地に定着した建造物」であり、「その用途を成し遂げる状態であるもの」というわけです。

アンカー工事を行うなどして土地に定着した購入して間もない物置は、これに該当します。

よって、アンカー工事が行われるなどして地面に定着した物置は、固定資産税がかかることとなります。

一方、アンカー工事が行われていない物置は、固定資産税が課される対象となる家屋に該当せず、固定資産税がかかりません。

そのため、物置の購入を希望するものの固定資産税を払いたくない場合は、アンカー工事をせずコンクリートブロックの上に物置を乗せるなどすれば良いでしょう。

ただし、台風が頻繁に通過する地域や地震が多く発生する地域でアンカー工事を省くと、物置が転倒する虞があるため注意してください。

ちなみに、物置のアンカー工事の費用は、施行するホームセンターやリフォーム店などによって異なるものの、安ければ一ヵ所あたり2,000円程度となっています。

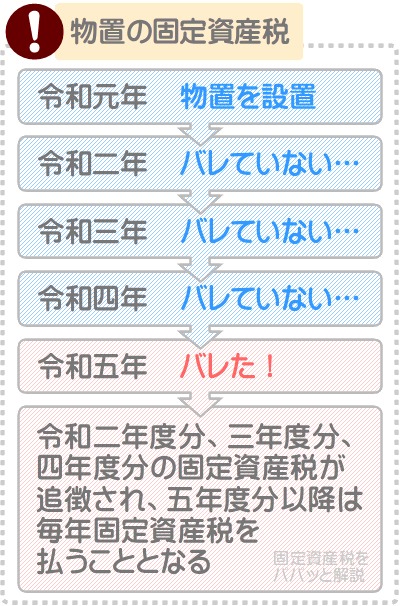

3. 物置がバレると固定資産税はどうなる?

物置は、アンカー工事を行うなどして地面に定着させることによって固定資産税がかかります。

そして、固定資産税がかかる物置を設置した場合は市町村役場にバレるのではと心配になりますが、バレた場合は、はじめて固定資産税が課されることとなった年に遡り追徴されることとなります。

たとえば、令和元年に固定資産税がかかる物置を設置し、令和五年にそれがバレれば、令和二年度分、三年度分、四年度分の固定資産税が追徴され、五年度以降は毎年固定資産税が課されるとったいった具合です。

よって、固定資産税がかかる物置を設置し、それが道路から見て一目瞭然であったり、航空写真に写る可能性がある場合は、市町村役場に物置を設置したことを届け出たほうが賢明かもしれません。

なお、固定資産税は賦課課税(申告をせずとも課税される制度)のため、購入した物置が償却資産(事業用の資産)に該当しなければ、物置を設置したことを届け出る義務はありません。

つまり、市町村役場に物置を設置したことがバレたとしても、それ自体にはお咎めはないというわけです。

また、物置の固定資産税はさほど高くはなく、物価水準が安定していれば徐々に下がるため、追徴される額はそれほど高額にはならないといえるでしょう。

つづいて、物置の固定資産税が何年で下がるか解説します。

3-1. 物置の固定資産税は何年で下がる?

物置の固定資産税は、物価水準が安定していれば徐々に下がります。

物置の固定資産税が何年で下がるかは構造によって異なりますが、鉄骨造であり、その骨格材の肉厚が3mm以下であれば、早ければ18年で新品時の20.9%程度まで下がります。

新品時の20.9%程度まで下がればそれよりは下がらず、物置として機能する限り永遠に固定資産税が課されます。

また、毎年徐々に下がるのではなく、令和三年度や令和六年度、令和九年度など、三年に一度の基準年度と呼ばれる年のみに固定資産税が下がります。

ただし、基準年度であっても物価水準が大きく上昇していれば固定資産税は下がらず、前の基準年度の税額に据え置かれます。

難解ですが、物置の固定資産税は以下の繰り返しで税額が見直されます。

上記を踏まえた上で、骨格材の肉厚が3mm以下の鉄骨造の物置の固定資産税がどのように下がるかを表でご紹介すると、以下のようになります。

物置の固定資産税は何年で下がる?

| 購入後の年数 | 固定資産税の下がり具合 |

|---|---|

| 1年目(はじめての固定資産税) | 100% |

| 2年目 | 95.3%程度 |

| 3年目 | 90.7%程度 |

| 4年目 | 86%程度 |

| 5年目 | 81.4%程度 |

| 6年目 | 76.7%程度 |

| 7年目 | 72.1%程度 |

| 8年目 | 67.4%程度 |

| 9年目 | 62.8%程度 |

| 10年目 | 58.1%程度 |

| 11年目 | 53.5%程度 |

| 12年目 | 48.8%程度 |

| 13年目 | 44.2%程度 |

| 14年目 | 39.5%程度 |

| 15年目 | 34.9%程度 |

| 16年目 | 30.2%程度 |

| 17年目 | 25.6%程度 |

| 18年目 | 20.9%程度 |

※ 総務省 固定資産評価基準を基に計算

※ 物置に固定資産税が課されるのは物置を購入した年の翌年から

※ 骨格材の肉厚が3mm以下の鉄骨造の物置に限り該当する

たとえば、基準年度である令和六年度に物置を購入し、基準年度の翌年である令和七年度から固定資産税が課されるとしましょう。

であれば、令和八年度は固定資産税は下がらず、税額は据え置かれます。

次の基準年度である令和九年度の時点において、令和六年度と物価水準が同等、または下がっていれば、表の購入後3年目である90.7%程度まで固定資産税が下がります。

一方、次の基準年度である令和九年度の時点において、令和六年度より物価水準が大きく上昇していれば、固定資産税は下がりません。

令和九年度の固定資産税は、令和七年度の税額に据え置かれます。

また、令和十年度、令和十一年度の固定資産税は、令和九年度の税額(令和七年度の税額)に据え置かれます。

固定資産税が課される物置とは、地方税法における家屋に該当する物置ですが、家屋の固定資産税は、徐々に下がるといわれます。

しかし、それは、物価水準が安定している場合に限られます。

物価水準が大きく上昇する期間があれば、その間は固定資産税が下がらない、または、下がったとしても極少額です。

物置の固定資産税が何年で下がるかお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

4. コンクリートの上に置いただけの物置は固定資産税がかかる?

コンクリートで舗装した地面の上や、コンクリートブロックの上に置いただけの物置は、固定資産税がかかりません。

一方、コンクリートで舗装した地面に金具とボルトなどで定着させた物置や、コンクリートブロックを介してアンカー工事を行うなどして地面に定着させた物置は、固定資産税がかかります。

固定資産税は、家屋や土地などの所有者に課されますが、固定資産税が課される対象となる家屋とは、屋根と壁があって地面に定着した建造物です。

よって、コンクリートで舗装した地面や、コンクリートブロックの上に置いただけの物置は、地面に定着していないため家屋に該当せず、固定資産税がかかりません。

5. ヨドハウスの固定資産税はいくら?

ヨドハウスの固定資産税は、販売価格と設置費の合計額の60%の80%の1.4%程度と考えられます。

たとえば、販売価格と設置費の合計額が500万円であれば以下のように計算し、固定資産税は3万3,600円程度です。

ヨドハウスの固定資産税の試算例

500万円(販売価格と設置費の合計額)×60%×80%×1.4%=3万3,600円

新築の家屋にはじめて課される固定資産税は、その家屋の建築費の60%の80%に、固定資産税の税率である1.4%を掛け算した程度の額です。

計算例を挙げると、建築費が2,000万円の新築の家屋であれば「2,000万円×60%×80%×1.4%=13万4,400円」と計算し、固定資産税は13万4,400円程度になるといった具合です。

設置したばかりのヨドハウスも新築の家屋に該当するため、同じように計算すれば、大まかな固定資産税を試算できます。

ヨドハウスの固定資産税を試算する式

販売価格と設置費の合計額×60%×80%×固定資産税の税率である1.4%=固定資産税

ただし、市街化区域(既に市街地である区域、または今後10年以内に市街化が図られる区域)にヨドハウスを設置する場合は、多くの場合は都市計画税も課されるため留意してください。

ヨドハウスの都市計画税は、以下のように計算すれば試算できます。

ヨドハウスの都市計画税を試算する式

販売価格と設置費の合計額×60%×80%=都市計画税の税率である0.3%=都市計画税

新築の家屋にはじめて課される都市計画税は、その家屋の建築費の60%の80%に、都市計画税の税率である0.3%を掛け算した程度の額です。

したがって、「販売価格と設置費の合計額×60%×80%×都市計画税の税率である0.3%」と計算すれば、ヨドハウスの大まかな都市計画税を試算できます。

また、新たに土地を購入しつつヨドハウスを設置する場合は、別途、土地部分にも固定資産税や都市計画税が課されます。

つづいて、ヨドハウスを設置した土地の固定資産税や都市計画税がいくらになるか試算する方法をご紹介しましょう。

5-1. ヨドハウスを設置した土地の固定資産税はいくら?

ヨドハウスを設置した土地の固定資産税と都市計画税は、そのヨドハウスに定住するのであれば、以下のように計算すれば大まかな税額を試算できます。

定住用のヨドハウスを設置した土地の固定資産税の試算式

土地の販売価格の70%÷6×1.4%=固定資産税

定住用のヨドハウスを設置した土地の都市計画税の試算式

土地の販売価格の70%÷3×0.3%=都市計画税

そのヨドハウスが別荘であれば、以下のように計算すれば大まかな税額を試算することが可能です。

別荘用のヨドハウスを設置した土地の固定資産税の試算式

土地の販売価格の70%×70%×1.4%=固定資産税

別荘用のヨドハウスを設置した土地の都市計画税の試算式

土地の販売価格の70%×70%×0.3%=都市計画税

そもそも土地の固定資産税や都市計画税は、以下のように計算します。

土地の固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

土地の都市計画税の計算式

課税標準額×都市計画税の税率(市町村によって異なるものの最高で0.3%=都市計画税)

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

定住する住宅が建つ土地の固定資産税を計算する際の課税標準額は、「住宅用地の特例」などと呼ばれる軽減措置が適用されることにより、その土地の固定資産税評価額の6分の1などになります。

定住する住宅が建つ土地の都市計画税を計算する際の課税標準額は、同じく「住宅用地の特例」が適用されることにより、その土地の固定資産税評価額の3の1などになります。

更地や別荘が建つ土地の固定資産税や都市計画税を計算する際の課税標準額は、「負担調整措置」という措置が適用されることにより、その土地の固定資産税評価額の70%です。

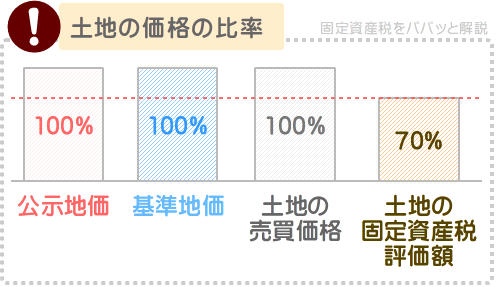

土地の固定資産税評価額とは、市町村によって評価された、その土地の適正な時価であり、公示地価や基準地価の70%程度になるように評価されます。

公示地価とは、国土交通省が毎年公示する、全国各地に点在する約2万6,000ヵ所の標準地と呼ばれる地点の正常な価格です。

基準地価とは、各都道府県が毎年公表する、全国各地に点在する約2万1,000ヵ所の基準地と呼ばれる地点の標準価格です。

そして、土地が売買される際は、必ずではありませんが、その土地と立地条件が類似する標準地の公示地価や基準地の基準地価を参考に、同程度に設定されます。

これを理由に、土地の固定資産税や都市計画税を計算する際の課税標準額である土地の固定資産税評価額は、公示地価や基準地価と同程度である販売価格の70%程度と考えることができます。

よって、定住するヨドハウスが建つ土地の固定資産税は、土地の販売価格の70%の6分の1の1.4%程度、都市計画税は土地の販売価格の70%の3分の1の0.3%程度となります。

また、別荘であるヨドハウスが建つ土地の固定資産税は、土地の販売価格の70%の70%の1.4%程度、都市計画税は土地の販売価格の70%の70%の0.3%程度です。

難解ですが、売り出し中の土地の正確な固定資産税や都市計画税は、その土地を取り扱う不動産業者に問い合わせることによって把握できます。

6. プレハブ物置の固定資産税はいくら?

プレハブ物置の固定資産税は販売価格の80%の1.4%程度、都市計画税は販売価格の80%の0.3%程度と考えられます。

たとえば、販売価格が20万円のプレハブ物置であれば固定資産税は2,240円程度、都市計画税は480円程度になるといった具合です。

プレハブ物置の固定資産税の試算例

20万円(消費税別の販売価格)×80%×1.4%=2,240円

プレハブ物置の都市計画税の試算例

20万円(消費税別の販売価格)×80%×0.3%=480円

物置は、プレハブであるないにかかわらず、その時価に固定資産税の税率である1.4%を掛け算した程度の額が固定資産税に、その時価に都市計画税の税率である0.3%を掛け算した程度の額が都市計画税になります。

物置の時価は、経済産業省の資料に掲載されている2020年度の製造業の原価率である80.8%を参考に、おおむね販売価格の80%程度と考えることが可能です。

したがって、先のようにプレハブ物置の販売価格の80%に固定資産税や都市計画税の税率を掛け算すれば、そのプレハブ物置の固定資産税や都市計画税を試算できます。

なお、物置は、プレハブであるないにかかわらず、アンカー工事などを行いつつ地面に定着させることによって固定資産税や都市計画税が課されます。

コンクリートブロックの上に置いただけなどの地面に定着していない物置は、固定資産税がかかりません。

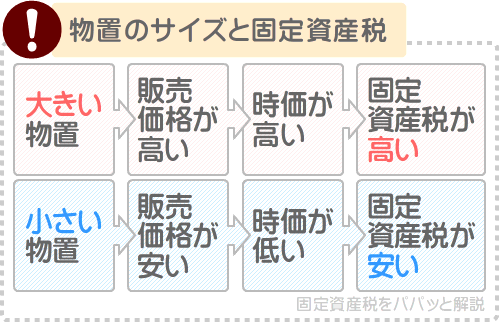

7. 物置はサイズによって固定資産税が高くなる?

物置はサイズによって固定資産税が高くなったり安くなったりすることはありませんが、大きければ税額が高くなり、小さければ税額が安くなると考えることができます。

物置の固定資産税は、市町村によって評価された、その物置の時価を基に計算され、時価が高いと評価されれば税額は高くなり、時価が低いと評価されれば税額は安くなります。

新品の物置の時価は、経済産業省の資料に掲載されている2020年度の製造業の原価率である80.8%を参考に、おおむね販売価格の80%程度と考えることが可能です。

つまり、販売価格が高い物置は時価が高く固定資産税が高くなるというわけですが、物置はサイズが大きいほど販売価格が高い傾向があります。

したがって、サイズが大きい物置は固定資産税が高い、小さい物置は固定資産税が安いと考えられます。

ただし、小さくとも販売価格が高い物置は、大きくとも販売価格が低い物置より固定資産税が高くなる可能性があるため留意してください。

イナバ物置などの高級物置はサイズが小さくとも高額ですが、小さくとも高額な物置は時価が高いことを意味し、固定資産税が高くなります。

物置の固定資産税は、あくまでその時価を基に税額が計算され、サイズによって税額が決定するわけではありません。

まとめ - 物置だけを所有する場合は免税になる可能性がある

物置の固定資産税はいくらか、固定資産税がかからない物置の条件、固定資産税がかかる物置を設置したことが市町村役場にバレるとどうなるかなど解説しました。

物置の固定資産税は販売価格の80%の1.4%程度、都市計画税は販売価格の80%の0.3%程度です。

販売価格が30万円であれば固定資産税は3,360円程度、都市計画税は720円程度、販売価格が10万円であれば固定資産税は1,120円程度、都市計画税は240円程度になります。

物置は地面に定着させることにより固定資産税が課されるため、固定資産税を払いたくない場合はアンカー工事などを省略すれば良いでしょう。

ただし、地震が多い地域や台風が頻繁に通過する場所は、アンカー工事を怠ると物置が転倒する虞があるため注意してください。

また、固定資産税が課される対象となる物置を設置するとバレるのではと心配になりますが、バレた場合は、固定資産税が課されることとなった年に遡り追徴されることとなります。

なお、固定資産税には、同じ市町村において同一の方が所有する家屋の課税標準額の合計が20万円未満であれば課税されないという免税点が設けられています。

家屋の課税標準額とは、その家屋の固定資産税を計算する際の基となる額であり、市町村によって評価されたその家屋の時価です。

設置して間もない物置の時価は、本記事でご紹介したとおり販売価格の80%程度と考えることができます。

たとえば、販売価格が25万円の物置であれば「25万円×80%=20万円」と計算し、時価は20万円になるといった具合です。

したがって、販売価格が25万円未満の物置を購入しつつ設置し、なおかつ設置した方が同一の市町村において所有する家屋がその物置のみであれば免税点未満となり、固定資産税が免税になる可能性があります。

ご紹介した内容が、物置の固定資産税がいくらになるかお調べになる皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年11月

記事公開日:2021年5月

こちらの記事もオススメです