固定資産税の家屋調査が来ない!いつ来る?

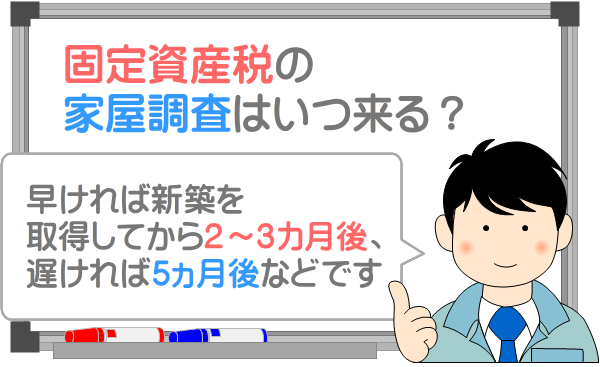

固定資産税の家屋調査は、新築を取得してから概ね2ヵ月から3ヵ月後に実施されます。

かくいう筆者も新築を取得した経験があり、私の場合は新築を取得してから5ヵ月後に家屋調査が実施されました。

固定資産税の家屋調査が来ない、もどかしいと感じる方へ向けて、家屋調査が来る時期をご紹介しましょう。

目次

- 1. 固定資産税の家屋調査は、新築の取得後2~3ヵ月で来る

- 2. 固定資産税の家屋調査は、なかなか来ないこともある

- 3. 新築のマンションは、家屋調査が来ない

- まとめ - 土地の固定資産税が安くなる住宅用地の申告を忘れずに

1. 固定資産税の家屋調査は、新築の取得後2~3ヵ月で来る

固定資産税の家屋調査は、新築を取得した日から概ね2ヵ月から3ヵ月後に来ます。

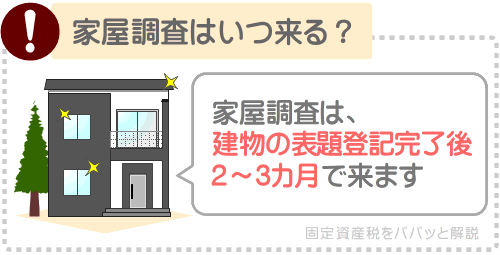

新築を取得した日の定義は、建物の表題登記が完了した日とお考えください。

建物の表題登記とは、新築の建物を取得した方が1ヵ月以内に必ず行うべき登記であり、その建物の所在地や構造、床面積、所有者などに関する情報を登記簿に記す行為です。

そして、固定資産税の家屋調査は、建物の表題登記が完了した日から概ね2ヵ月から3ヵ月後に来ます。

なお、固定資産税の家屋調査では、市町村役場から担当者が訪れつつ家屋の各箇所に使用されている建材や設備のグレードなどが調査されますが、突然訪ねてくるわけではありません。

事前に市町村役場からハガキや手紙で「家屋調査を実施することのお知らせ」が届き、折り返し電話などで都合の良い日を伝えるなどして実施日が決定します。

よって、ハガキなどが届いていない場合は、家屋調査はもうしばらく先になるとお考えください。

仕事が立て込んでいる、しばらく家を留守にしなければならないなどの理由で家屋調査を急ぐ場合は、ハガキが届く前に市町村役場に連絡を入れ、早急な調査を請求するのが良いでしょう。

ところで、固定資産税の家屋調査は、家屋を取得した日から5カ月後などに行われることもあります。

つづいて、家屋調査は遅くなることがあることをご紹介しましょう。

2. 固定資産税の家屋調査は、なかなか来ないこともある

固定資産税の家屋調査は、住宅を取得した日から概ね2ヵ月から3ヵ月後に来ます。

しかし、場合によっては、それより遅くなることがあるため留意してください。

固定資産税は、その家屋や土地、償却資産(事業用の資産)が所在する市町村が徴収する地方税であり、市町村によって取り決めが多少異なり、家屋調査が行われる時期もまちまちです。

筆者は三重県のとある市で2月に注文住宅を取得しつつ3月に表題登記を済ませましたが、8月ごろに家屋調査が行われました。

つまり、新築を取得してから5ヵ月後に家屋調査が行われたというわけです。

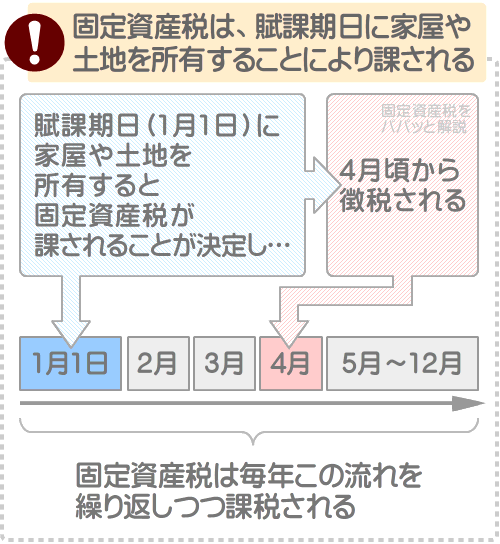

5ヵ月後というのは遅く感じますが、おそらくは固定資産税の賦課期日に理由があります。

固定資産税は、1月1日の時点で家屋や土地を所有する方に課される税金であり、固定資産税における1月1日を「賦課期日」と呼びます。

固定資産税は、賦課期日(1月1日)に家屋や土地を所有することにより課されることが決定し、決定すれば、その年の4月ごろに市町村役場から納税通知書が届きます。

私が注文住宅を取得しつつ表題登記を済ませたのは3月であり、その年の賦課期日は建築中で工務店への支払いも済んでいませんでした。

ようするに、市町村からすれば、いくら頑張ってもその年の固定資産税を私から取ることはできないというわけです。

今思えば、これを理由に固定資産税の家屋調査が遅くなったと私は推測しています。

ただし、これはあくまで私の推測であり、家屋調査に訪れた担当者から遅くなった理由を聞いたわけではないためご了承ください。

家屋調査に訪れたのは男性2人であり、終始和やかな雰囲気で家屋調査が行われ、30分程度という短時間で終了しました。

なお、私が取得した新築の家屋調査は短時間で終了しましたが、それは詳細な図面と仕様書のコピーなどを担当者に手渡したことが理由です。

図面と仕様書などのコピーを提出しなければ、その場で担当者が各箇所の寸法を計りつつ図面を作成する必要があり、家屋調査に要する時間が長くなるため注意してください。

家屋調査の際に用意すべき書面は、市町村役場から事前に届く「家屋調査を実施することのお知らせ」などの書面に記されています。

2-1. 家屋調査が来ないのであれば、不動産取得税もまだなはず

固定資産税の家屋調査は、新築を取得してから2カ月から3カ月後、遅ければ5カ月後などに来ますが、家屋調査が来ていないのであれば、家屋の不動産取得税の納税通知書も届いていないのではないでしょうか。

不動産取得税とは、家屋や土地を取得することにより課される税金であり、取得した家屋や土地が所在する都道府県が徴収する地方税です。

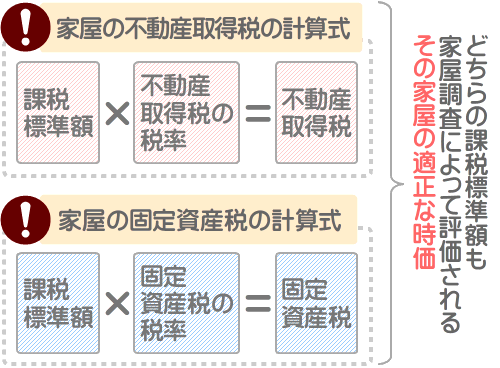

新築の家屋を取得すると不動産取得税が課され、その税額は以下の式で計算します。

家屋の不動産取得税の計算式

課税標準額×不動産取得税の税率(原則として4%)=不動産取得税

式には、課税標準額という聞きなれない言葉が含まれます。

課税標準額とは、なにかしらの税金が課される状況において税率を掛け算するもととなる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

家屋の不動産取得税の計算式に含まれる課税標準額は、市町村の担当者によって評価されたその家屋の適正な時価であり、一般には固定資産税評価額と呼ばれる額です。

そして、勘の良い方はお気づきかもしれませんが、「その家屋の適正な時価」は固定資産税の家屋調査によって評価されます。

固定資産税の家屋調査といえば、固定資産税を計算するために行われると考えがちですが、実は不動産取得税と固定資産税を計算するために必要となる「その家屋の適正な時価」を評価するために行われます。

家屋の固定資産税の計算式は、以下のとおりです。

家屋の固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

式に含まれる課税標準額は、不動産取得税の課税標準額と同じく「その家屋の適正な時価」となっています。

家屋の不動産取得税と固定資産税の計算式を比較すると、以下のとおりです。

家屋の不動産取得税の計算式

課税標準額(その家屋の適正な時価)×不動産取得税の税率(原則として4%)=不動産取得税

家屋の固定資産税の計算式

課税標準額(その家屋の適正な時価)×固定資産税の税率(主に1.4%)=固定資産税

上記のように家屋の不動産取得税と固定資産税の課税標準額は、どちらもその家屋の適正な時価であり、適正な時価は家屋調査にて評価されます。

よって、固定資産税の家屋調査が来ていないということは、適正な時価が評価されていないということであり、不動産取得税の納税通知書も届かないこととなります。

なお、不動産取得税には、一定の条件を満たす新築の家屋を取得しつつ申告をすることによって適用される「不動産取得税の課税標準の特例」という特例があります。

そして、同特例が適用されることにより家屋の不動産取得税が0円となる場合は、家屋の不動産取得税の納税通知書は届かないため留意してください。

また、不動産取得税と固定資産税の課税標準額はどちらも家屋調査によって評価された「その家屋の適正な時価」ですが、同額にはなりません。

不動産取得税の課税標準額である「その家屋の適正な時価」は、家屋調査が行われた時点の適正な時価です。

一方、固定資産税の課税標準額である「その家屋の適正な時価」は、家屋調査が行われた年の翌年の「その家屋の適正な時価」です。

その家屋の適正な時価は毎年徐々に下がり、築1年目(新築を取得した年の翌年)の額は、新築を取得した年の額の80%程度まで下がります。

したがって、新築の家屋に初めて課される固定資産税の課税標準額は、不動産取得税の課税標準額の80%程度になります。

3. 新築のマンションは、家屋調査が来ない

固定資産税の家屋調査は、早ければ表題登記が完了した日から2カ月から3カ月後に、遅ければ数カ月後などに来ます。

ただし、来るのは新築の一戸建てに限られ、新築のマンションは家屋調査が来ないため留意してください。

家屋調査は、その家屋の適正な時価を評価するために行われます。

家屋の固定資産税の計算式は以下のように、その家屋の適正な時価を課税標準額として計算します。

家屋の固定資産税の計算式

課税標準額(その家屋の適正な時価)×固定資産税の税率(主に1.4%)=固定資産税

そして、新築の一戸建ての家屋の適正な時価は家屋調査によって評価されますが、新築のマンションの適正な時価は、そのマンションの設計図書(設計図)などから評価されます。

よって、新築のマンションを取得した場合は、家屋調査は来ません。

まとめ - 土地の固定資産税が安くなる住宅用地の申告を忘れずに

新築の取得後に実施される、固定資産税の家屋調査の時期をご紹介しました。

新築の家屋調査は、早ければ新築を取得した日(表題登記が完了した日)から2ヵ月から3ヵ月後に来ます。

ただし、新築を取得した時期によってはそれより遅くなることがあり、筆者の場合は5ヵ月後に家屋調査が行われました。

とはいうものの、固定資産税の賦課期日は1月1日のため、1月1日の時点で新築の取得が完了している場合は、遅くとも固定資産税の納税開始時期である4月頃までには家屋調査が行われるはずです。

固定資産税の家屋調査が来ない、いつ来ると戸惑う方がいらっしゃいましたら、ぜひご参考になさってください。

なお、ご存知の方もいらっしゃるかと思いますが、固定資産税には「住宅用地に対する固定資産税の課税標準の特例(通称:住宅用地の特例)」という特例があります。

住宅用地の特例とは、住宅が建つ土地にかかる固定資産税が更地より軽減される特例であり、一部例外を除き、家屋調査を要する新築が建つ土地にも適用されます。

住宅用地の特例は、多くの市町村では申告をせずとも適用されますが、一部の市町村では申告を求められることがあります。

たとえば、東京都や大阪市では申告を求められ、詳細は「東京都主税局|固定資産税の住宅用地の申告とは何ですか」や「大阪市|住宅用地の申告などについて」にて確認することが可能です。

申告を求める地域では、申告をすることによって住宅用地の特例が適切、かつ正確に適用されます。

よって、住宅用地の特例の申告を求められる地域に新築を取得した場合は、同特例の申告を忘れることがないように気を付けてください。

申告の期限は、新築が完成した日が属する年の翌年の1月31日です。

たとえば、令和5年中に新築の取得が完了している場合は、令和6年1月31日が期限となります。

住宅用地の特例の申告の必要性は、家屋調査を要する新築が所在する市町村役場のホームページ内に設置されている検索窓に「住宅用地 特例 申告」などと入力しつつ検索することによって確認することが可能です。

⬚("ここに数式を入力します。" )

ご紹介した内容が、固定資産税の家屋調査が来ないと戸惑う皆様に役立てば幸いです。失礼いたします。

最終更新日:2023年10月

記事公開日:2021年9月

こちらの記事もオススメです