別荘の固定資産税はいくら?固定資産税がかからない別荘の条件

別荘の固定資産税は物件価格と比例し、2,000万以上などと物件価格が高ければ、固定資産税も15万円以上などと高額です。

反対に、500万円以下などと物件価格が安価な別荘は、固定資産税も5万円以下などと安くなります。

別荘の固定資産税がいくらになるか目安をご紹介し、別荘の固定資産税が高いと感じるときの対処法、固定資産税がかからない別荘の条件をご説明しましょう。

目次

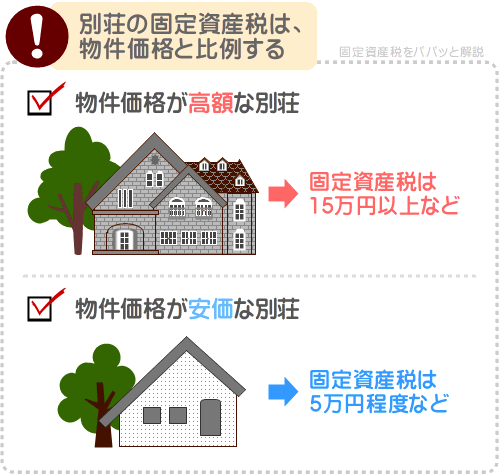

1. 別荘の固定資産税は、物件価格に応じて高くなる

別荘の固定資産税は、築年数や立地条件などによって異なるため、いくらになると断言できません。

しかし、別荘の固定資産税は、築年数が新しく床面積が広く、整地された広い土地に建つ物件ほど高くなる傾向があります。

築年数が新しく床面積が広く、整地された広い土地に建つ別荘とは、いわゆる高額な別荘です。

つまり、別荘の固定資産税は、物件価格と比例するというわけです。

具体的には、物件価格が2,000万以上などと高額であれば、固定資産税は15万円以上などが目安となります。

物件価格が1,000万円などであれば税額は7~8万円程度、物件価格が500万円以下などであれば税額は5万円以下などが目安です。

家屋は、高額な建築費をかけて新築された、築年数が新しい家屋ほど固定資産税が高くなります。

土地は、敷地面積が広く、整地された土地ほど固定資産税が高くなります。

それらの条件を満たす家屋や土地とは、いわゆる売り値が高額な物件です。

よって、別荘の固定資産税は物件価格と比例し、物件価格が高額な別荘は、固定資産税も高くなります。

なお、別荘の固定資産税が高いと感じる場合は、住宅用地の特例が適用される条件を満たしていない可能性があります。

つづいて、別荘の固定資産税が高いと感じるときに適用状況を確認すべき、住宅用地の特例をご紹介しましょう。

2. 別荘の固定資産税が高いと感じるときの対処法

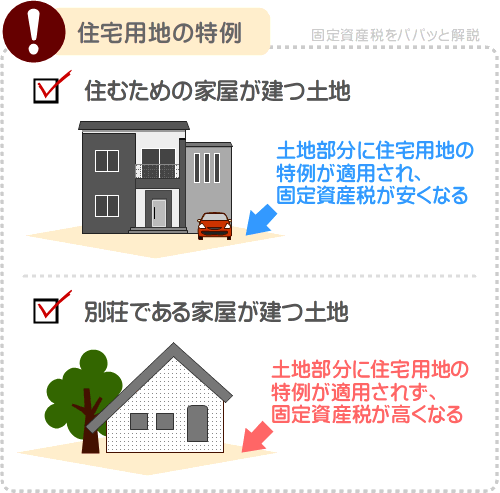

別荘の固定資産税が高い理由は様々ですが、土地部分に「住宅用地の特例」が適用されていないことが原因かもしれません。

住宅用地の特例とは、住むために使用する家屋が建つ土地にかかる固定資産税が、更地にかかる固定資産税より軽減される特例です。

一般的な住宅が建つ土地には同特例が適用され、土地部分にかかる固定資産税が軽減されています。

しかし、別荘が建つ土地は、住むために使用する家屋が建つ土地ではありません。

よって、別荘が建つ土地には同特例が適用されず、土地にかかる固定資産税が高くなりがちです。

しかしながら、一部の市町村では、一定の条件を満たすことにより、別荘が建つ土地にも住宅用地の特例が適用されます。

別荘が建つ土地に同特例が適用される条件は市町村によって異なりますが、おおむね以下のとおりです。

- その別荘に毎月一日以上訪れ、最低でも一泊している

- 保養所など多数の人が利用する家屋ではなく、特定の人のみが利用する家屋が建つ

別荘が建つ土地に住宅用地の特例が適用されるか、適用される場合の条件の詳細は、別荘が所在する市町村役場のホームページに設けられた検索窓に、「別荘 固定資産税」または「セカンドハウス 固定資産税」などと入力しつつ検索することによりご確認いただけます。

そして、同特例が適用される条件を満たす場合は、市町村役場に申請することにより同特例が適用され、別荘が建つ土地にかかる固定資産税が軽減されます。

なお、現時点における、所有する別荘が建つ土地への同特例の適用状況は、毎年4月ごろにご自宅に届く、固定資産税の課税明細書を見れば確認できます。

固定資産税の課税明細書に、「小規模地積:200.00㎡」などの記載がある場合は、同特例が適用されています。

ただし、固定資産税の課税明細書は市町村によって記載事項が異なり、全ての市町村の課税明細書に、同特例の適用状況が記載されているとは限らないため注意してください。

所有する別荘が建つ土地への同特例の正確な適用状況は、別荘が所在する市町村を管轄する市町村役場に問い合わせることによりご確認いただけます。

2-1. 住宅用地の特例が別荘に適用されない根拠

所有する別荘の固定資産税が、自宅より高いなどと感じる場合は、住宅用地の特例が適用されていない可能性があります。

住宅用地の特例とは、住むために使用する家屋が建つ土地にかかる固定資産税が、更地にかかる固定資産税より軽減される特例です。

よって、原則として、同特例は「住むために使用する家屋」ではない別荘が建つ土地には適用されません。

ここで気になるのが、別荘の定義です。

別荘も「住むために使用する家屋」の一種と考えられそうですが、別荘の定義は、地方税法施行令の第三十六条の第二項に記されています。

地方税法施行令とは、固定資産税などの地方税に関することを定めた法律「地方税法」の詳細を定めた施行令であり、同施行令の第三十六条の第二項を簡単にご紹介すると以下のとおりです。

別荘とは、日常生活以外で使用する家屋、または、その家屋のうち保養のために使用する部分を指す

つまり、別荘とは「日常生活以外で使用する家屋」であり、「住むために使用する家屋」が建つ土地に適用される住宅用地の特例は、別荘が建つ土地には適用されないというわけです。

しかし、一部の市町村は、一定の条件を満たすことにより別荘が建つ土地にも同特例が適用されます。

別荘の固定資産税が高いと感じる場合は、同特例の適用状況をご確認ください。

3. 固定資産税がかからない別荘の条件

多くの別荘には、固定資産税がかかります。

しかし、一定の条件を満たせば、家屋と土地の両方、またはどちらかの固定資産税がかかりません。

固定資産税がかからない別荘の条件とは、免税点未満の別荘、または老朽化しつつ腐朽するなどして、地方税法における家屋の定義に該当しない別荘です。

ここから、固定資産税がかからない別荘の条件をご紹介しましょう。

3-1. 免税点未満の別荘

所有する別荘が免税点未満であれば、固定資産税はかかりません。

別荘を所有すると、一部例外を除き、家屋と土地の両方に固定資産税が課され、それぞれの税額は以下の式で計算されます。

家屋の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=家屋の固定資産税

土地の固定資産税の計算式

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

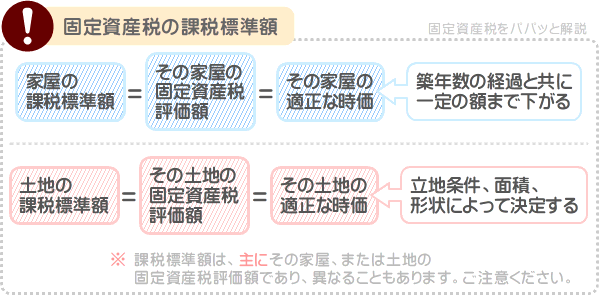

上記の2つの式には「課税標準額」という言葉が含まれます。

課税標準額とは、何かしらの税金が課される状況において、税額を計算する基となる額であり、課される税金によって意味が異なります。

家屋の固定資産税を計算する式に含まれる課税標準額とは、主にその家屋の固定資産税評価額です。

家屋の固定資産税評価額とは、市町村によって評価された、その家屋の適正な時価であり、築年数が経過すると共に一定の額まで下がります。

また、土地の固定資産税を計算する式に含まれる課税標準額とは、主にその土地の固定資産税評価額です。

土地の固定資産税評価額とは、市町村によって評価された、その土地の適正な時価であり、立地条件、面積、形状に応じて額が決定します。

そして、固定資産税などの地方税に関することを定めた法律「地方税法」には、「固定資産税の免税点」という規定があります。

固定資産税の免税点とは、同一の人物が、同一の市町村内において、所有する家屋や土地の固定資産税を計算する基となる課税標準額が一定額未満であれば、固定資産税がかからないという取り決めです。

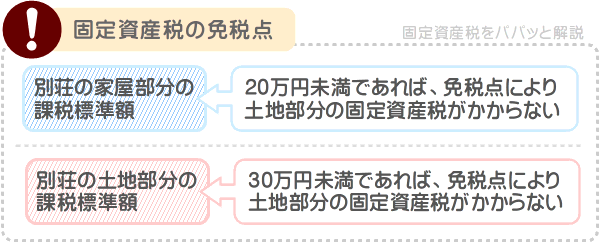

具体的には、家屋の固定資産税は、同一の人物が、同一の市町村内において、所有する家屋の課税標準額が20万円に満たない場合は免税点未満となり、固定資産税がかかりません。

土地の固定資産税は、同一の人物が、同一の市町村内において、所有する土地の課税標準額が30万円に満たない場合は免税点未満となり、固定資産税がかかりません。

つまり、所有する別荘の家屋、または土地の課税標準額、すなわち固定資産税評価額が免税点未満であれば、家屋、または土地、もしくはその両方に固定資産税がかからないというわけです。

所有する別荘の家屋や土地の課税標準額は、毎年4月ごろにご自宅に届く、固定資産税の課税明細書に「課税標準」などの名目で記されています。

3-2. 老朽化しつつ腐朽した別荘

老朽化するなどして屋根が落ちる、壁が崩れるなどして、家屋としての用途をなさない別荘は、家屋の部分には固定資産税がかかりません。

その理由は、地方税法における、固定資産税が課される対象となる家屋の定義にあります。

地方税法とは、固定資産税などの地方税に関することを定めた法律であり、同法律の第三百四十三条には、以下の記述があります。

地方税法 第三百四十三条(固定資産税の納税義務者等)

固定資産税は、固定資産の所有者に課す

地方税法における固定資産の定義は、同法律の第三百四十一条に記され、その部分を抜粋すると、以下のとおりです。

地方税法 第三百四十一条(固定資産税に関する用語の意義)

固定資産とは、土地、家屋、償却資産である

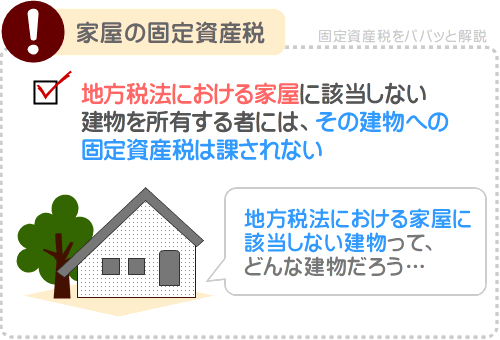

つまり、固定資産税は、地方税法により土地や家屋などの所有者に課され、地方税法における家屋の定義に該当しない建物を所有する者には課されないというわけです。

ここで気になるのが、地方税法における家屋の定義です。

地方税法における家屋の定義は、地方税法の内容を補足する「地方税法の施行に関する取扱いについて(市町村税関係)」の「第3章 固定資産税 第1節 通則 第1 課税客体 2」に記されています。

その部分を抜粋すると、以下のとおりです。

地方税法の施行に関する取扱いについて 第3章 固定資産税

固定資産税が課される対象となる家屋とは、不動産登記法における建物である

不動産登記法における建物の定義は、不動産登記に関することを定めた法律「不動産登記法」の詳細を規定した「不動産登記規則」の第百十一条に記されています。

その部分を抜粋すると、以下のとおりです。

不動産登記規則 第百十一条

建物とは屋根と周壁があり、土地に定着し、建物としての用途を果たせる状態にあるものをいう

長くなりましたが、ここまでを簡単にまとめると、以下のようになります。

固定資産税は、地方税法によって、家屋や土地などの所有者に課される

地方税法における家屋とは、屋根と周壁があり、土地に定着し、建物としての用途を果たせる状態にあるものをいう

よって、所有する別荘が屋根が落ちるなどして建物としての用途を果たせない状態である場合は、家屋の部分には固定資産税がかからない

ただし、所有する別荘が、屋根が落ちるなどして家屋としての用途を果たさない状態にあり、なおかつ住宅地に所在する場合などは、市町村から特定空家等とみなされる可能性があるため注意してください。

特定空家等とは、空き家が周辺環境に悪影響を及ぼすことを防ぐために制定された法律「空家等対策の推進に関する特別措置法」に則って市町村が指定する、地域住民の生活環境を損ねる虞がある空き家です。

別荘は別荘地に建つため、朽ちたとしても地域住民の生活環境を損ねる虞はなく、特定空家等に指定される可能性は高くはありません。

しかし、万が一所有する別荘が特定空家等とみなされれば、適切な対処を施すように、市町村長から指導や勧告を受けることとなります。

その別荘が建つ土地に住宅用地の特例が適用されている状態で勧告を受ければ、同特例の適用が外れ、土地部分にかかる固定資産税が徐々に4.2倍程度まで高くなります。

まとめ - 傾斜地の別荘は、土地の固定資産税が特に安い

別荘の固定資産税の目安や、別荘の固定資産税が高いと感じるときの対処法、固定資産税がかからない別荘の条件をご紹介しました。

別荘の固定資産税は、新築時の建築費、築年数、土地の広さ、整地状況などによって異なるため、いくらになると断言できませんが、物件価格と比例します。

具体的には、物件価格が2,000万以上であれば税額は15万円以上など、価格が1,000万円であれば税額は7~8万円程度など、価格が500万円以下であれば税額は5万円以下などが目安です。

別荘を所有しつつ固定資産税が高いと感じるときは、住宅用地の特例が適用されていない可能性があります。

住宅用地の特例が適用されていないことにより固定資産税が高い場合は、同特例が適用される条件を満たしつつ同特例を適用させれば、土地部分にかかる固定資産税が軽減されます。

また、所有する別荘が免税点未満である、朽ちるなどして家屋としての機能を果たさない場合は、家屋と土地の両方、または家屋の固定資産税がかかりません。

別荘の固定資産税についてお調べの方がいらっしゃいましたら、ぜひご参考になさってください。

なお、本記事でご紹介したとおり、土地の固定資産税は、敷地面積が広く、整地された土地ほど高くなります。

つまり、傾斜地の固定資産税は、安くなるというわけです。

よって、とにかく固定資産税が安い別荘の購入を希望するのであれば、傾斜地に建つ別荘も悪くはありません。

ただし、傾斜地に建つ別荘を購入する際は、土砂災害などに巻き込まれる虞がないか慎重にご確認ください。

ご紹介した内容が、別荘の固定資産税に関することをお調べになる皆様に役立てば幸いです。失礼いたします。

記事公開日:2022年8月

こちらの記事もオススメです